بانک مرکزی جمهوری اسلامی ایران

بانک مرکزی جمهوری اسلامی ایران یا بانک مرکزی ایران نهاد ناظر بر خدمات مالی و بانکداری ایرانی است که در تاریخ ۱۸ مرداد ماه ۱۳۳۹ هجری خورشیدی با سرمایه ۶٬۳میلیارد ریال در تهران تاسیس و شروع به فعالیت کرد.

| |

| مقرها | تهران، ایران |

|---|---|

| بنیانگذاریشده | ۱۸ مرداد ۱۳۳۹[1] |

| مالکیت | مالکیت دولتی[2] |

| رئیس | اکبر کمیجانی [3] |

| بانک مرکزی | ایران |

| واحد پول | ریال ایران IRR (ایزو ۴۲۱۷) |

| وبگاه | cbi |

| این مقاله بخشی از رشته مقالات دربارهٔ سیاست در ایران است |

| سیاست در ایران |

|---|

|

| نظام جمهوری اسلامی ایران |

|

|

طبق ماده ۱۰ قانون پولی و بانکی کشور ایران، مسئول تنظیم و اجرای سیاست اعتباری و پولی بر اساس سیاست کلی اقتصادی کشور میباشد.[4] حفظ ارزش داخلی و خارجی پول ملی کشور، انتشار اسکناس و ضرب سکههای فلزی رایج کشور، تنظیم مقررات مربوط به معاملات ارزی و ریالی، نظارت بر صدور و ورود ارز و پول رایج کشور، تنظیمکننده نظام پولی و اعتباری کشور، نظارت بر بانکها و مؤسسات اعتباری برخی از وظایف بانک مرکزی است.[5]

تاریخچه

علی اصغرناصر، وزیر دارائی وقت با این که خود بانکدار پرسابقهای بود، ولی عملا خبر طرح تأسیس بانک مرکزی را در هیئت دولت و سپس در حضور شاه، به عهده ابراهیم کاشانی گذاشته بود که نهایتا وی این موضوع را با شاه در میان گذاشت و موافقت شاه را برای تأسیس بانک مرکزی گرفت. کاشانی با همکاری فرانسیس کراکو کارشناس بلژیکی مطالعات و مقدمات طرح برای تاسیس «بانک مادر» را فراهم کردند و نهایتا لایحه قانونی پولی و بانکی کشور در دهم آذرماه ۱۳۳۸هجری خورشیدی به مجلس شورای ملی تقدیم شد، در ۷ خرداد ۱۳۳۹ به تصویب کمیسیونهای مشترک دارائی و دادگستری، مجلس سنا و مجلس شورای ملی رسید و برای اجرای آزمایشی به مدت ۵ سال به دولت ابلاغ شد. دولت برای اجرای برنامه تثبیت اقتصادی که به تأیید صندوق بینالمللی پول رسیده بود، با انتصاب ابراهیم کاشانی به عنوان ریاست کل بانک مرکزی ایران موافقت خودرا اعلام و در تاریخ ۱۸ مرداد ماه ۱۳۳۹ هجری خورشیدی ، بانک مرکزی رسما شروع بکار کرد. [6]

بانکداری در ایران

نخستین بار اروپاییان در ۱۲۸۱/۱۸۶۴، تأسیس بانک را به وسیله ژان ساوالان فرانسوی، به میرزا محمودخان ناصرالملک پیشنهاد کردند.[7] آنان در ۱۳۰۲/۱۸۸۵، برای یک کاسه شدن کلیه وجوهی که بین ایران و اروپا جریان داشت، تصمیم گرفتند با مشارکت سرمایهگذاران فرانسوی و بانک عثمانی، بانک ایران و افغانستان را تشکیل دهند، اما چون فرانسویان به این سرمایهگذاری اطمینان نداشتند، این کار عملی نشد. سرانجام، انگلیسیها موفق شدند که در ایران اولین بانک را تأسیس کنند.[8]

بانک جدید شرقی

این بانک، مؤسسهای انگلیسی بود که مرکزش در لندن و حوزه فعالیتش در بعضی کشورهای آسیایی قرار داشت. در ۱۳۰۵/۱۸۸۸، شعبه آن در تهران، و سپس در مشهد، تبریز، رشت، اصفهان، شیراز و بوشهر دایر شد و با صدور چک و حوالههای پنج قرانی ـ که در برابر آن نقره پرداخت میشد و در امور روزمره مصرف داشت ـ فعالیت خود را گسترش داد. بانک جدید شرقی، به دلیل داشتن نرخ بهره متفاوت با لندن ـ که به حساب جاری ۵ر۲٪، به سپرده ثابت ششماهه ۴٪ و به سپرده ثابت یکساله ۶٪ بهره میداد ـ سود سرشاری برد. فعالیت این بانک دو سال بیشتر دوام نیافت و در ۱۳۰۵/۱۸۸۸ اثاثیه و شعب خود را، در برابر بیست هزار لیره، به بانک شاهنشاهی فروخت و به فعالیت خود خاتمه داد.[8]

بانک شاهنشاهی

بانک شاهی یا بانک شاهنشاهی اولین بانک دولتی ایران است که به نشر اسکناس پرداخت و به موجب امتیازنامه ۱۳۰۷ تأسیس و اداره آن به مدت شصت سال به بارون جولیوس رویتر، یهودی آلمانی تباری که تابعیت انگلیس و دین مسیح را پذیرفته بود، واگذار شد. او پس از کسب ثروت هنگفت، در ۱۲۸۹/۱۸۷۲ با پرداخت رشوههای کلان به درباریان عهد ناصرالدین شاه، به کسب امتیازی نائل شد که طبق آن، به مدت هفتاد سال، احداث راهآهن، سدها و بندها، بهرهبرداری از معادن، جنگلها، اراضی، کارخانههای ایران و تأسیس بانک، به عهده او واگذار میشد. بانک شاهنشاهی، که وظایف بانک مرکزی ایران را به عهده داشت، به تدریج مؤسسهای معتبر شده، به صورت مرکز امور مالی کشور درآمد. این بانک وجوه خزانه را در حسابهای خاص نگهداری میکرد و در وصول مال الاجاره گمرکات، عواید دولتی، درآمدهای مالیاتی و ایصال مخارج دولت به شهرستانها و خارج، پرداخت وام به دولت، خرید نقره برای ضرابخانه و ضرب سکه، نقش اصلی را ایفا میکرد. مدیریت بانک را ژوزف رابینو، به عهده داشت و هوتم شیندلر رابط بانک در تهران بود. این دو از ایرانشناسان بنام بودند و رویتر با انتصاب آنان، بر اعتبار بانک افزود. با تدبیر رابینو، بانک شاهنشاهی با چاپ اسکناسهای کوچک، وارد زندگی روزمره مردم شد و سود سرشاری برد. بانک شاهنشاهی، به عنوان بانک دولتی ایران، متعهد پرداخت قرضه به دولت ایران بود.

با تأسیس بانک ملی در ۱۳۰۹ش، دامنه فعالیت بانک شاهنشاهی محدود شد. در همین سال، دولت امتیاز انحصاری نشر اسکناس را، که متعلق به بانک شاهنشاهی بود، به مبلغ دویست هزار لیره، خریداری کرد و دراختیار بانک ملی نهاد. همچنین بخش عمدهای از سپردههای بانک شاهنشاهی به بانک ملی منتقل شد. علیرغم این محدودیتها، بانک شاهنشاهی همچنان سودآور بود و، مانند سالهای اوّل تأسیس، به صاحبان سهام ۸٪ سود میپرداخت.

در ۱۳۲۷ ش /۱۹۴۸، امتیاز شصت ساله بانک به پایان رسید. از آن پس، با نام بانک ایران و انگلیس در خاورمیانه، به فعالیت پرداخت و به علت کاهش اعتبار و سرمایه، فعالیت خود را در سایر نقاط منطقه و کشورهای همسایه گسترش داد. تأسیس بانک شاهنشاهی، نتیجههای دیگری نیز داشت که نشر اسکناس، یکنواختی ضرب سکه، کاهش بهای بهره و تثبیت آن، گردآوری سرمایهها و سپردهها و پرداخت بهره به آن، ایجاد نظام نوین در کشور و تنظیم امور مالی دولت از آن جمله است.[8]

بانک استقراضی

این بانک در ۱۳۰۸/۱۸۹۰، اندکی پس از بانک شاهنشاهی، تأسیس شد. ژاک پولیاکف، از اتباع روسیه، پیشنهاد تأسیس آن را به ناصرالدین شاه داد؛ و او که علاقه زیادی به پولیاکف داشت، اجازه تأسیس شرکتی را صادر کرد که به معاملات رهنی بپردازد و امور بانکی را نیز برعهده داشته باشد. در ۱۳۱۱، به دلیل عدم سودآوری بانک استقراضی، نماینده آن در ایران، پیشنهاد انحلال آن را داد؛ اما دولت روسیه که در تمام زمینهها، از جمله بانک، با بریتانیا رقابت داشت، از تعطیل آن جلوگیری کرد و با مداخله وزارت مالیه آن کشور در کار بانک، کلیه سهام آن به بانک پطرزبورگ منتقل شد. از آن پس، بانک استقراضی عامل اجرای مقاصد سیاسی دولت روسیه شد و اهداف اقتصادیش تحتالشعاع هدفهای سیاسی آن کشور قرار گرفت و به همان نسبت که مداخله روسیه در ایران بیشتر میشد سرمایه بانک فزونی مییافت. برای هماهنگی میان سیاست دولت روسیه و بانک، وابسته بازرگانی سفارت روسیه در تهران، مسئولیت بانک را به عهده گرفت و سرمایه آن در اختیار رایزنیهای وابسته در ولایات قرار گرفت تا در مواقع لزوم از آن استفاده شود.[8]

وظایف بانک مرکزی

براساس قانون پولی و بانکی کشور مصوب تیر ماه ۱۳۵۱ بانک مرکزی، به عنوان تنظیمکننده نظام پولی و اعتباری کشور، موظف به انجام وظایف زیر میباشد:

- تهیه آمار های اقتصادی کشور

- حفظ ارزش داخلی و خارجی پول ملی کشور

- انتشار اسکناس و ضرب سکههای فلزی رایج کشور

- تنظیم مقررات مربوط به معاملات ارزی و ریالی

- نظارت بر معاملات طلا و وضع مقررات مربوط به آن

- نظارت بر صدور و ورود ارز و پول رایج کشور

- تنظیمکننده نظام پولی و اعتباری کشور

- نظارت بر بانکها و مؤسسات اعتباری

- تنظیم حجم اعتبارات بانکی و ایجاد هماهنگی، متناسب با نیازهای پولی کشور

- نگهداری از حسابهای کلیه وزارتخانهها و مؤسسات دولتی و وابسته به دولت

- نگهداری کلیه ذخایر ارزی و طلای کشور

- نمایندگی دولت در سازمانهای مالی و بینالمللی

- در اختیار داشتن تصدی تمام عملیات انتشار اوراق بهادار دولتی

- گردآوری و تهیه طیف وسیعی از آمارهای اقتصادی جهت کنترل تورم و توسعه اقتصادی

- انعقاد موافقت نامه پرداخت و اجرای قراردادهای پولی، مالی، بازرگانی و ترانزیتی دولت و سایر کشورها.[9]

ارکان بانک

مجمع عمومی

- رئیسجمهور (ریاست مجمع)

- وزیر امور اقتصادی و دارایی

- رئیس سازمان برنامه و بودجه کشور

- وزیر صنعت، معدن و تجارت

- یک نفر از وزرا به انتخاب هیئت وزیران

تبصره ۱: رئیس کل بانک مرکزی ایران به پیشنهاد رئیسجمهور و بعد از تأیید مجمع عمومی بانک مرکزی ایران با حکم رئیسجمهور منصوب میگردد.

تبصره ۲: قائم مقام بانک مرکزی به پیشنهاد رئیس کل بانک مرکزی ایران و پس از تأیید مجمع عمومی بانک مرکزی ایران با حکم رئیسجمهور منصوب میشود.[10]

وظایف مجمع عمومی:

- رسیدگی و تصویب ترازنامه بانک مرکزی ایران

- رسیدگی و اتخاذ تصمیم نهایی نسبت به گزارشهای هیأت نظارت

- رسیدگی و اتخاذ تصمیم دربارهٔ پیشنهاد تقسیم سود ویژه بانک

- انتخاب اعضای هیأت نظار به پیشنهاد وزیر امور اقتصادی و دارایی

- سایر وظایفی که طبق مقررات این قانون به عهده مجمع عمومی گذارده شدهاست.[10]

شورای پول و اعتبار

- وزیر امور اقتصادی و دارایی یا معاون وی

- رئیس کل بانک مرکزی ایران

- رئیس سازمان برنامه و بودجه یا معاون وی

- دو تن از وزرا به انتخاب هیأت وزیران

- وزارت صنعت، معدن و تجارت

- دادستان کل کشور یا معاون وی

- رئیس اتاق بازرگانی و صنایع و معادن

- رئیس اتاق تعاون

- نمایندگان کمیسیونهای امور اقتصادی و برنامه و بودجه و محاسبات مجلس (هر کدام یک نفر) به عنوان ناظر با انتخاب مجلس

ریاست شورا بر عهده رئیس کل بانک مرکزی ایران خواهد بود.[10]

وظایف و اختیارات شورای پول و اعتبار: شورای پول و اعتبار به منظور مطالعه و اتخاذ تصمیم دربارهٔ سیاست کلی بانک مرکزی ایران و نظارت بر امور پولی و بانکی کشور عهدهدار وظایف زیر است:

- رسیدگی و تصویب سازمان و بودجه و مقررات استخدامی و آییننامههای داخلی بانک مرکزی ایران

- رسیدگی و اظهار نظر نسبت به ترازنامه بانک مرکزی ایران جهت طرح در مجمع عمومی

- رسیدگی و تصویب آییننامههای مذکور در قانون پولی و بانکی

- اظهارنظر در مسایل بانکی، پولی و اعتباری کشور و همچنین اظهار نظر نسبت به لوایح مربوط به وام یا تضمین اعتبار و هر موضوع دیگری که از طرف دولت به شورا ارجاع میشود.

- ارائه نظر مشورتی و توصیه به دولت در مسائل بانکی، پولی و اعتباری کشور که به نظر شورا در وضعیت اقتصادی و به ویژه در سیاست اعتباری کشور مؤثر خواهد بود.

- اظهار نظر دربارهٔ هر موضوعی که از طرف رئیس کل بانک مرکزی ایران در حدود قانون به شورای مذکور عرضه میگردد.[10]

هیأت عامل

اعضای هیأت عامل:

- رئیس کل

- قائم مقام

- دبیرکل بانک

- سه نفر معاون

وظایف و اختیارات هیأت عامل:

- رئیس کل بانک مرکزی جمهوری ایران به عنوان بالاترین مقام اجرایی و اداری عهدهدار کلیه امور بانک به استثناء وظایفی است که به موجب قانون پولی و بانکی و اصلاحیههای بعدی به عهده ارکان بانک گذارده شدهاست. همچنین وی مسؤول حسن اداره امور بانک و موظف به اجرای قوانین و آییننامههای مربوط به آن میباشد. رئیس کل بانک نماینده بانک در کلیه مراجع رسمی داخلی و خارجی با حق توکیل میباشد. رئیس کل بانک مرکزی جمهوری اسلامی ایران به پیشنهاد رئیسجمهور و بعد از تأیید مجمع عمومی بانک مرکزی جمهوری اسلامی ایران با حکم رئیسجمهور منصوب میگردد

- قائم مقام بانک مرکزی جمهوری اسلامی ایران به پیشنهاد رئیس کل بانک مرکزی و پس از تأیید مجمع عمومی بانک مرکزی جمهوری اسلامی ایران با حکم رئیسجمهور منصوب میشود

- دبیرکل بانک به پیشنهاد رئیس کل بانک مرکزی و تصویب مجمع عمومی منصوب میگردد و سرپرستی دبیرخانه شورای پول و اعتبار را نیز به عهده دارد و همچنین دادستان هیأت انتظامی بانکها میباشد.

- معاونان بانک از طرف رئیس کل بانک مرکزی جمهوری اسلامی ایران منصوب و وظایف آنان به وسیلهٔ نامبرده تعیین میشود.[10]

هیأت نظارت اندوخته اسکناس

اعضای هیأت نظارت اندوخته اسکناس:

- رئیس کل بانک مرکزی ایران یا معاون او

- دو نماینده مجلس به انتخاب مجلس

- دادستان کل کشور یا معاون او

- خزانه دار کل کشور

- رئیس کل دیوان محاسبات

- رئیس هیأت نظارت

وظایف هیأت نظارت اندوخته اسکناس: هیأت نظارت اندوخته اسکناس عهدهدار نظارت بر حسن اجرای مفاد ماده پنج قانون پولی و بانکی کشور از طریق تحویل و نگهداری اسکناسهای چاپ شده و همچنین نگاهداری حساب داراییهای موضوع ماده ۵ قانون یادشده و صورت جواهرات ملی و تنظیم مقررات مربوط به نمایش و نظارت بر ورود و خروج آنها از خزانه بانک و به علاوه نظارت بر معدوم کردن اسکناسهایی که باید از جریان خارج شود، میباشد.[10]

هیأت نظارت

اعضای هیئت نظارت: هیئت نظارت مرکب از یک نفر رئیس و چهار نفر عضو از میان حسابرسان خبره یا افراد مطلع در امور حسابداری یا بانکی با داشتن حداقل ده سال سابقه کار است که به پیشنهاد وزیر امور اقتصادی و دارایی و تصویب مجمع عمومی برای مدت ۲ سال انتخاب میشوند و انتخاب مجدد آنان بلامانع است.[10]

وظایف هیئت نظارت:

- هیئت نظارت مسئول رسیدگی به حسابها و تعهدات بانک مرکزی ایران است که نسبت به صحت این حسابها و تعهدات اظهار نظر میکند.

- رسیدگی به ترازنامه پایان سال بانک مرکزی ایران و تهیه گزارش برای مجمع عمومی سالانه

- رسیدگی به صورت ریز داراییها و بدهیها و خلاصه حسابهای بانک و گواهی آنها برای انتشار

- رسیدگی به عملیات بانک از لحاظ انطباق آنها با موازین قانونی[10]

قانون پولی و بانکی ایران مصوب سال ۱۳۵۱

زمانی که قانون پولی و بانکی به تصویب رسید، هنوز مرزبندی نظری و تجربی ای که امروزه بین سیاستهای پولی و مالی وجود دارد، حتی در کشورهای توسعه یافته و صنعتی برقرار نبود؛ بنابراین این قانون زمانی به تصویب رسید که عملاً هدف مشخصی مانند آنچه که امروز بانک مرکزی مستقل در تعقیب ثبات قیمتها و حفظ ارزش پول دارد، وجود نداشت؛ بنابراین اهداف کلان در قانون پولی و بانکی اولویتی ندارد، هر چند که بانک مرکزی و شورای پول و اعتبار سعی دارند درسیاست گذاری، هدف حفظ ارزش پول را از میان این اهداف، در اولویت سیاستهای خود لحاظ کنند. بر اساس قانون پولی و بانکی مصوب سال ۱۳۵۱، هدف اصلی بانک مرکزی حفظ ارزش پول، تعادل در ترازپرداختها، تسهیل مبادلات تجاری و کمک به رشد اقتصادی است. بر اساس ماده ۱۴ قانون پولی و بانکی، برای اجرای بهتر سیاست پولی بانک مرکزی اختیار دارد:

- نرخ تنزیل مجدد و نرخ سود وام را تعیین کند که این میتواند بسته به نوع وام و اوراق بهادار متفاوت باشد؛

- نرخ بهره قابل پرداخت به ذخایر قانونی سپردههای بانکی نزد بانک مرکزی را تعیین کند. این نرخها میتوانند بسته به ساختار و فعالیت بانکها متفاوت باشند و به کمتر از ۱۰ درصد کاهش و به بیشتر از ۳۰ درصد افزایش یابند؛

- حداکثر مقدار وام و اعتبارات که توسط بانکها به بخشها (و پروژههای) خاص پرداخت میشوند را تعیین نماید.[11]

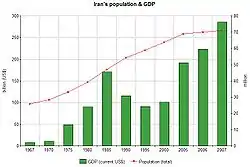

سیاست پولی قبل از انقلاب

در این دوران که با آخرین برنامه پنج ساله قبل از انقلاب اسلامی ایران، مصادف است، نظام بانکداری ایران، نظام بانکداری متعارف و ابزارهای سیاست پولی نیز بر اساس نظام بانکداری متعارف بوده و در عین حال، دولت دخالت زیادی در نظام بانکی داشتهاست. بر اساس ماده ۱۴قانون بانکداری بدون ربا، بانک مرکزی مجاز به استفاده از ابزارهای عملیات بازار باز، تعیین نرخ تنزیل رسمی، تعیین نرخ ذخیره قانونی و تعیین سقف اعتباری برای هر بخش خاص جهت اجرای سیاست پولی بود. در دهه ۱۳۵۰ سیاست پولی در مقایسه با سیاست مالی کوتا ه مدت و ضعیف تر بود و نتوانست نقش خود را در رسیدن به تعادل اقتصادی ایفا کند؛ بنابراین سلطه مالی، تأثیرگذاری ابزارهای سیاست پولی را تخریب نمود. در آغاز برنامه پنجم قبل از انقلاب، ایران با تورم نسبتاً بالایی مواجه شد که عمدتاً به علت روند صعودی نقدینگی و تقاضای کل ازسال ۱۳۵۰ به بعد بود. همچنین این دوره مصادف است با رشد اقتصادی نسبتاً بالا، اما نه پایدار، که عمدتاً به دلیل افزایش بیسابقه قیمت نفت در سال ۱۳۵۳ و افزایش تقریباً چهار برابری درآمد نفت کشور بود که تا پیروزی انقلاب اسلامی به صورت سیاست مالی انبساطی ادامه داشت. شدت فشارهای تورمی و متعاقب آن کاهش میل به پسانداز مردم به دلیل نرخ بهره ثابت، باعث شد سیاستهای انقباضی مانند افزایش نرخ تنزیل مجدد، نرخ بهره و نرخ ذخایر قانونی و همچنین تعیین سقف اعتبارات به بخش خصوصی وارد برنامه سیاستگذاری شورای پول و اعتبار شود. با وجود اینکه سیاست پولی در شورای پول و اعتبار به صورت مؤثر اتخاذ میشد، تسلط سیاست مالی و فشارهای متوالی بودجههای سنواتی برای توسعه بخش مالی دولت، عملاً اثرات کم و ناچیز پولی را تحتالشعاع خود قرار داده و بحث سلطه مالی در اقتصادایران وارد شد که تا به امروز ادامه یافته و هیچگاه سیاستگذار پولی از تنگناهای اجرای سیاست پولی رهایی نیافتهاست. میتوان این نکات را در قالب سه متغیر اصلی اقتصاد کلان یعنی رشد اقتصادی، تورم و رشد نقدینگی بیان کرد. در ابتدای دهه ۱۳۵۰ تورم برای سیاستگذار پولی مقوله آزاردهندهای نبودهاست. دلیل این امر فقدان سلطه مالی است و اینکه سیاست پولی، هر چند ضعیف، به خوبی عمل میکردهاست. در این دوره با اینکه درآمد نفتی بالا نرفته ولی از رشد بالایی برخوردار بودهایم. اما در ادامه به دلیل بالارفتن درآمدهای نفتی شاهد رشد بالا در کنار تورم بالا هستیم. در سال ۱۳۵۶ با اولین جرقههای اعتصابات، رشد سرمایهگذاری و رشد اقتصادی شروع به کاهش میکند و تا پیروزی انقلاب اسلامی ادامه مییابد اما در عین حال، تورم بالایی را نیز شاهدیم که عمدتاً به دلیل سلطه مالی و عدم کارایی ابزارهای سیاست پولی است.[11]

سیاست پولی بعد از انقلاب

مهمترین ابزارهای سیاست پولی که در دوره بعد از انقلاب اسلامی مورد استفاده قرار گرفتهاند عبارت اند از:

- نرخهای ذخیره قانونی که ابزار مؤثری بوده اما انعطافپذیری بالایی ندارد؛

- عملیات بازار باز که از سال ۱۳۷۹ از طریق اوراق مشارکت بانک مرکزی مورد استفاده قرار گرفتهاست؛

تعیین نرخ سود سپرد هها و وام دهی توسط دولت و مجلس که تأکید بیشتر بر نرخ وام دهی بانکها بودهاست؛

- سیاست تعیین سقف اعتباری؛ هرچند که این سیاست در طول برنامه سوم کنار گذاشته شد اما در برنامه چهارم به شدت مورد توجه دولت بودهاست؛

- سپرده ویژه بانکها نزد بانک مرکزی که به دلیل نامناسب بودن نرخ بازدهی آن مؤثر نبودهاست؛

- تعیین نرخ ارز توسط بانک مرکزی.[11]

طرح شتاب

بانک مرکزی ایران از سال ۱۳۸۱ با هدف ایجاد راهاندازی و راهبری سوئیچ ملی گامهای مؤثری در جهت تحقق اتصال شبکه پرداخت بانکها به یکدیگر و نهایتاً ایجاد زمینه برای انجام مبادلات بین بانکی به صورت الکترونیکی برداشتهاست. این تحولات باعث گردید تا با جدیت و همت شبکه بانکی، تمامی بانکهای کشور از طریق شتاب به عنوان نقطه اتصال میانی تمامی بانکها و مؤسسات اعتباری در شبکه الکترونیکی بین بانکی به تبادل تراکنشها پرداخته و ایده شبکه واحد پرداخت را تحقق بخشند. سوئیچ ملی در فاز اول اتصال شبکه کارت بانکها و در فازهای بعدی تبادل کلیه تراکنشهای بین بانکی شامل چکها، حوالهها و اوراق بهادار را مد نظر دارد. عضویت در مرکز مزبور تابع مقررات حاکم بر مرکز شتاب مصوب خرداد ماه ۱۳۸۱ میباشد. عملکرد مرکز شتاب در زمینه تسویه بین بانکی، رفع مغایرات، آمار عملکرد شبکه بانکی در زمینه کارت، خودپرداز، پایانه فروش و پایانه شعب از بخش آمار و دادههای عملکرد قابل دسترسی میباشد.[12]

شبکه شتاب

مخفف «شبکه تبادل اطلاعات بین بانکی» است و منظور شبکهای است که در آن بانکها به سوئیچ ملی اتصال میگردند و به این صورت تبادل اطلاعات مربوط به تراکنشهای بین بانکی فراهم میگردد.[12]

سوئیچ

واسطهای است مشتمل بر مجموعهای از سختافزار و نرمافزار و پایگاه داده ای که پیامهای مربوط به تراکنشها را بین ابزارهای پذیرش و مقصد پذیرش تبادل میکند.[12]

تراکنش

به یک پیام الکترونیکی گفته میشود که بنا به تقاضای مشتری در یکی از درگاههای ارائه خدمات بانکی نظیر خودپرداز یا پایانه فروش، ایجاد و به شبکه الکترونیکی بانکی ارسال میشود. هرگونه نقل و انتقالات مالی به صورت تبادل اطلاعات بانکی از طریق شبکههای مخابراتی را تراکنش گویند.[12]

مرکز شتاب

در این مرکز حق عضویت سالانه، میزان جرائم، هزینههای پردازش تراکنش برای دستگاههای خودپرداز، پایانههای فروش الکترونیکی، کارتخوان شعبه و سوئیچ شتاب را در ابتدای هر سال محاسبه و بعد از اخذ تائیدیه از بانک مرکزی به اعضاء اعلام مینماید هزینههای فوق روزانه برای هر عضو جداگانه محاسبه میشود و به حساب وی منظور میگردد.[12]

پایانه فروش

عبارت است از دستگاهی که با پذیرش کارت بانکی میتواند امکانی را فراهم کند که وجه به صورت الکترونیکی از حساب دارنده کارت به حساب فروشنده منتقل شود (تراکنش).[12]

خودپرداز

عبارت است از دستگاهی که با شناسایی مشتری از طریق کارت بانکی یا ابزارهای شناسایی الکترونیکی نظیر آن، امور تحویل داری شعبه بانکی را به صورت الکترونیکی و بدون نیاز به اپراتور انجام میدهد.

با ایجاد مرکز شتاب، کارت مشتریان هر بانک عضو شتاب با رعایت استانداردها بر روی (ATM) و دستگاههای خودپرداز (POS)پایانههای فروش سایر بانکهای عضو شتاب قابل پذیرش و استفاده است. در نتیجه با سرمایهگذاری بهینه در شبکههای POS و ATM در سطح کشور، بانکها قادر به استفاده از سرمایهگذاریهای انجام شده یکدیگر هستند و مرکز شتاب تمام کنترلهای مورد نیاز را به عمل میآورد و پایاپای بین بانکها را انجام میدهد.

در حال حاضر مشتریان بانکها با استفاده از کارت خود میتوانند خدمات مورد نیاز را از تجهیزات نصب شده سایر بانکهای عضو در سراسر کشور دریافت کنند. در ادامه این پروژ ه فعالیتهای فنی به موازات اقدامات بانک مرکزی جمهوری اسلامی ایران برای اتصال از GCCNET شبکه شتاب به مرکز سوئیچینگ منطقه خلیج فارس GCCNET از طریق بحرین در جریان است. با برقراری ارتباط میان شبکه شتاب و امکان ارتباط و تراکنش میان بانکهای عضو شتاب با بانکهای ۱۰ کشور عربی عضو GCCNET فراهم میگردد. همچنین اتصال شبکه شتاب کشور به بانکهای اروپا و آسیای جنوب شرقی و دو بانک ۱۰۰درصد الکترونیکی در دست اقدام است.[12]

مزایای شبکه شتاب

با استفاده از این شبکه مراجعه مشتریان به بانکها کاهش یافته و آنان میتوانند خدمات بانکی را بعد از وقت اداری و در تمامی ساعات شبانه روز دریافت کنند، کاهش هزینههای ترافیکی، به حداقل رساندن هزینه ارائه خدمات، خدمتی است که منجر به ایجاد آرامش و رضایتمندی مردم، بهینهسازی حتی مصرف سوخت و بسیاری از ظرفیتهای دیگر میشود و همچنین قدرت سرمایهگذاری را نیز افزایش میدهد. همچنین در خصوص مهمترین دستاوردهای استفاده از شبکه شتاب میگویند: «امروزه نمیتوانیم مشتریان بانکها را به همان شیوه سنتی معطل فعالیتهای باجهای کنیم، بانکداری الکترونیک یک خواسته منطقی برای مشتریان بانکها محسوب میشود از این رو نباید تردید کرد که بانکداری الکترونیک امروزه از خواستههای اصلی همه مشتریان بانکها است». به عبارت دیگر هراندازه مراجعه شهروندان را در ساعات خاصی به باجههای خاص و بانکهای محدود کاهش دهیم در عمل به جلب رضایتمندی و جذب نقدینگی و سرعت خدمات دهی کمک کردهایم، ضمن اینکه از تراکم جمعیتی در شعب بانکها نیز کاسته میشود.[12]

امنیت سیستم شبکه شتاب

گذشته از مزایای بیشمار استفاده از خدمات شبکه گسترده شتاب شاید بتوان به مقوله امنیت این سیستم به عنوان عمدهترین معایب آن یاد کرد. با استفاده از کارتهای هوشمند در شبکه شتاب مسائل و مشکلات امنیتی و سوء استفاده از این کارتها با شدت بیشتری به وجود میآید و شاید این موضوع هماکنون یکی از معضلات عمده جوامع توسعه یافتهاست. به بیان دیگر شاید بتوان گفت دسترسی برخی افراد سودجو به طرق مختلف به کد بانکی آنها باعث برخی برداشتها و نقل و انتقالات غیرقانونی میشود و این دل نگرانی همواره در میان یکایک استفادهکنندگان کارتهای هوشمند حسابهای سپرده بانکی وجود دارد. تغییر رمز کارتهای هوشمند امکان سوء استفاده از این مقوله را به حداقل میرساند.[12]

هزینههای تراکنش دستگاههای شتاب

در این طرح بانک صادرکننده به ازای هر تراکنش POS و ATM در پایانه بانک دیگر مبالغی را به عنوان هزینه پرداخت مینماید که وجوه یاد شده به شرح ذیل به مبادی ذیربط پرداخت میشود:

- هزینه انجام یک تراکنش مربوط به POS

از دستگاههای عضو طرح شتاب برای بانک صادرکننده کارت در مجموع ۱۲۶۹ ریال است که از این مبلغ ۷۰۶ ریال به بانک پذیرنده و ۵۶۳ ریال به مرکز شتاب پرداخت میشود.

- هزینه انجام یک تراکنش مربوط به ATM

از دستگاههای عضو طرح شتاب برای بانک صادرکننده کارت در مجموع ۱۵/ ۱ مبلغ تراکنش است که از این مبلغ ۱/۱ مبلغ تراکنش به بانک پذیرنده پرداخت شده و ۰۵/۰ آن در صندوق مشاع نزد بانک مرکزی نگهداری میشود. موارد مصرف این صندوق هنوز به صورت مدون مشخص نیست و احتمالاً جهت پرداخت خسارات وارده به مشتریان طرح شتاب مانند مغایرتهایی که به نتیجه نرسیدهاند، صرف خواهد شد. تصمیمگیری نهایی در این خصوص در دستور کار بانک مرکزی قرار دارد. با توجه به مطالب فوق باید بیان نمود که استفاده از خدمات سیستم شتاب برای بانکها و مؤسسات اعتباری میتواند محل مناسبی برای کسب درآمد باشد.[12]

خزانه جواهرات ملی

خزانه جواهرات ملی در سال ۱۳۳۴ ساخته و در سال ۱۳۳۹ با تأسیس بانک مرکزی ایران افتتاح و به این بانک سپرده شد و اکنون نیز در صیانت بانک مرکزی جمهوری اسلامی ایران است. این خزانه پشتوانه اسکناس و مسکوک کشور بهشمار میرود.[13]

نهادهای وابسته

- پژوهشکده پولی و بانکی (بانک مرکزی جمهوری اسلامی ایران)

- مؤسسه عالی بانکداری

رؤسای کل بانک مرکزی

روسای کل بانک مرکزی کشور ایران از ابتدای تأسیس تاکنون به شرح زیر هستند:[14]

- ابراهیم کاشانی (۱۳۴۰–۱۳۳۹)

- علیاصغر پورهمایون (۱۳۴۳–۱۳۴۰)

- محمدمهدی سمیعی (۱۳۴۸–۱۳۴۳)

- خداداد فرمانفرمائیان (۱۳۴۹–۱۳۴۸)

- محمدمهدی سمیعی (۱۳۵۰–۱۳۴۹)

- عبدالعلی جهانشاهی (۱۳۵۲–۱۳۵۰)

- محمد یگانه (۱۳۵۴–۱۳۵۲)

- حسنعلی مهران (۱۳۵۶–۱۳۵۴)

- یوسف خوشکیش (۱۳۵۷–۱۳۵۶)

- محمدعلی مولوی (۱۳۵۸–۱۳۵۷)

- علیرضا نوبری (۱۳۶۰–۱۳۵۸)

- محسن نوربخش (۱۳۶۵–۱۳۶۰)

- مجید قاسمی (۱۳۶۸–۱۳۶۵)

- محمدحسین عادلی (۱۳۷۳–۱۳۶۸)

- محسن نوربخش (۱۳۸۲–۱۳۷۳)

- محمدجواد وهاجی (قائم مقام رئیس کل) (۱۳۸۲)

- ابراهیم شیبانی (۱۳۸۶–۱۳۸۲)

- طهماسب مظاهری (۱۳۸۶–۱۳۸۷)

- محمود بهمنی (۱۳۹۲–۱۳۸۷) [15]

- ولیالله سیف (۱۳۹۷–۱۳۹۲)

- عبدالناصر همتی (۱۴۰۰-۱۳۹۷)

- اکبر کمیجانی (تاکنون-۱۴۰۰)

نگارخانه

جستارهای وابسته

پانویس

- "General Information". Cbi.ir. 2011-09-19. Retrieved 2012-01-08.

- «CENTRAL BANK OF THE ISLAMIC REPUBLIC OF IRAN». وبگاه بانک مرکزی جمهوری اسلامی ایران.

- «سازمان برنامه و بودجه کشور شایعه انتصاب «سید حمید پورمحمدی»، معاون اقتصادی این سازمان به عنوان رئیس کل بانک مرکزی را تکذیب کرد».

- «سایت بانک مرکزی جمهوری اسلامی ایران». دریافتشده در ۲۶ اوت ۲۰۰۷.

- «سایت بانک مرکزی جمهوری اسلامی ایران». دریافتشده در ۲۶ اوت ۲۰۰۷.

- تاریخچه تاسیس بانک مرکزی پایگاه خبری عصر بانک بایگانیشده در ۷ ژانویه ۲۰۱۶ توسط Wayback Machine

- «تاریخچه بانک ملی ایران». بانک ملی ایران. بایگانیشده از اصلی در ۳۱ ژانویه ۲۰۱۸. دریافتشده در ۲۰۱۸-۰۱-۳۱.

- http://www.ensani.ir/storage/Files/20120328143718-2010-60.pdf

- «وظایف و اختیارات». بانک مرکزی جمهوری اسلامی ایران. دریافتشده در ۲۰۱۸-۰۱-۳۱.

- «سایت بانک مرکزی ایران». دریافتشده در ۱۹ آذر ۱۳۹۲.

- «سایت پرتال جامع علوم انسانی» (PDF). دریافتشده در ۱ دی ۱۳۹۲.

- «سایت پست بانک ایران». بایگانیشده از اصلی در ۲۲ ژانویه ۲۰۱۳. دریافتشده در ۱ دی ۱۳۹۲.

- «سایت بانک مرکزی جمهوری اسلامی ایران». دریافتشده در ۲۶ اوت ۲۰۰۷.

- «نسخه آرشیو شده». بایگانیشده از اصلی در ۸ آوریل ۲۰۱۴. دریافتشده در ۷ آوریل ۲۰۱۴.

- «سیف رئیسکل بانک مرکزی ایران شد». تسنیم. ۳ شهریور ۱۳۹۲.