مالیات

مالیات یک هزینه مالی اجباری یا نوعی خراج است که توسط یک سازمان دولتی به منظور تأمین هزینههای مختلف عمومی یا هزینههای دولت، به مالیات دهنده (یک شخص حقیقی یا شخص حقوقی) تحمیل میشود.[1] عدم موفقیت در پرداخت، فرار یا مقاومت در برابر پرداخت مالیات، میتواند طبق قانون مجازات در پی داشته باشد. مالیاتها از مالیاتهای مستقیم یا غیرمستقیم تشکیل شدهاند و ممکن است به صورت پول یا معادل کار آن پرداخت شود. اولین مالیات شناخته شده در حدود سالهای ۳۰۰۰ تا ۲۸۰۰ قبل از میلاد در مصر باستان اخذ گردید.

| مالیات |

|---|

|

| بخشی از سیاست مالی |

بیشتر کشورها برای تأمین مالی نیازهای عمومی، مشترک یا توافق شده ملی و کارکردهای دولت، دارای سیستم مالیاتی هستند. برخی کشورها سیستمی با نرخ ثابت مالیات بردرآمد دارند اما بیشتر کشورها سیستم مالیاتی پلکانی با درآمد دارند. اغلب کشورها بر درآمدهای شخصی و همچنین درآمد شرکتها مالیات وضع میکنند. علاوه بر این موارد معمولاً در اکثر کشورها مالیات بر دارایی، مالیات بر ارث، مالیات بر املاک، مالیات هدیه، مالیات فروش، مالیات بر درآمد یا تعرفه نیز دریافت میشود.

از نظر اقتصادی، مالیات ثروت را از خانوارها یا کسب و کارها به دولت منتقل میکند. این کار هم میتواند موجب رشد اقتصادی و رفاه اقتصادی و هم کاهش آن شود. در نتیجه، مالیات موضوعی بسیار مورد بحث است.

نمای کلی

تعریف حقوقی و تعریف اقتصادی مالیات از جهاتی متفاوت است، به طوری که اقتصاددانان هر نقل و انتقالات پولی را به دولت به عنوان مالیات حساب نمیکنند. ازاین رو که برخی نقل و انتقالات به بخش دولتی مشابه پرداخت قیمتها است. بهطور مثال میتوان به شهریه دانشگاههای عمومی و هزینههای خدمات رفاهی که توسط دولت محلی تهیه شده اشاره کرد. دولتها همچنین با تحمیل جریمه (مانند جریمههای راهنمایی و رانندگی)، از طریق ایجاد پول و سکه (به عنوان مثال با چاپ پول و ضرب سکه)، از طریق هدایای داوطلبانه (به عنوان مثال، کمک به دانشگاههای دولتی و موزهها) وام گرفتن، و همچنین با مصادره ثروت، منابع به دست میآورند.

از نظر اقتصاددانان، مالیات انتقال اجباری منابع از بخش خصوصی به بخش دولتی است که براساس معیارهای از پیش تعیین شده و بدون مشخص کردن منافع خاص دریافتی و محل هزینه کرد مالیات دریافت میشود. در سیستمهای مالیاتی مدرن، دولت مالیات را به پول دریافت میکند. در سیستمهای مالیاتی مدرن، دولت مالیات را به پول پرداخت میکند؛ و مالیات دریافتی به صورت کالا و کار اجباری مشخصه سیستمهای مالیاتی سنتی یا قبل از سرمایهداری است.

روش اعمال مالیات و چگونگی هزینه کردن مالیات توسط دولت در سیاست و اقتصاد بسیار مورد بحث است. جمعآوری مالیات توسط یک آژانس دولتی مانند اداره درآمد غنا، آژانس عایدی کانادا، خدمات درآمد داخلی (IRS) در ایالات متحده، درآمد و گمرک اعلیحضرت (HMRC) در انگلستان یا خدمات مالیاتی فدرال در روسیه انجام میشود. هنگامی که مالیاتها بهطور کامل پرداخت نشود، دولت ممکن است مجازاتهای مدنی (مانند جریمه یا ضبط) یا مجازاتهای کیفری (مانند حبس) را برای شخص یا شخص پرداخت کننده تحمیل کند.

اهداف و تأثیرات

اهداف دولت از تنظیم مالیات افزایش درآمد برای تأمین بودجه دولت یا تغییر قیمت برای تأثیر بر تقاضا است. دولتها و اجماعهای مشابه آنها در طول تاریخ برای اجرای کارهای بسیاری از پول مالیات استفاده کردند. برخی از این موارد شامل مخارج زیرساختهای اقتصادی (راهها، حمل و نقل عمومی، سرویسهای بهداشتی، سیستمهای حقوقی، امنیت عمومی، آموزش، سیستمهای سلامت)، نظامی، تحقیقات علمی، فرهنگ و هنر، کارهای عمومی، توزیع، جمعآوری دادهها، بیمه عمومی و عملکرد خود دولت میشود. توانایی دولت برای افزایش مالیات را ظرفیت مالی(Fiscal capacity) گویند.

وقتی مخارج از درآمد مالیاتی فراتر رود(G>T)، دولت با کمبود بودجه مواجه میشود (دولت مقرض). بخشی از مالیات ممکن است برای تسویه بدهیهای گذشته استفاده شود. دولتها همچنین برای تأمین رفاه و خدمات عمومی از مالیات استفاده میکنند. این خدمات میتواند شامل سیستمهای آموزشی، حقوق بازنشستگی برای سالمندان، بیمه بیکاری و حمل و نقل عمومی باشد. سیستمهای مدیریت انرژی، آب و فاضلاب نیز زیر مجموعه خدمات عمومی هستند.

مطابق طرفداران نظریه چارتری ایجاد پول، مالیات برای درآمد دولت لازم نیست، مادامی که دولت مورد نظر بتواند پول فیات (بدون پشتوانه) را انتشار دهد. مطابق این دیدگاه، هدف از مالیات حفظ ثبات ارز، بیان سیاستهای عمومی در رابطه با توزیع ثروت، یارانه دادن به برخی صنایع یا گروههای جمعیتی و جدا کردن هزینههای مزایای خاص مانند بزرگراهها یا امنیت اجتماعی است.

اثرات مالیات را میتوان به دو دسته اساسی تقسیم کرد:

- مالیاتها باعث ایجاد اثر درآمدی میشوند زیرا قدرت خرید را برای مالیات دهندگان کاهش میدهند.

- مالیات باعث ایجاد اثر جانشینی میشود زیرا مالیات موجب جانشین شدن کالاهای دارای مالیات در ازای کالای غیر مشمول میشوند.

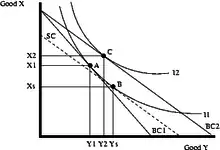

اگر به عنوان مثال، دو کالای معمولی، x و y را در نظر بگیریم، که قیمت آنها به ترتیب px و py و محدودیت بودجه اختصاص داده شده به صورت معادله xpx + ypy = Y است، که Y در آن نشان دهندهٔ درآمد باشد، شیب خط بودجه، در یک نمودار که x کالا روی محور عمودی است و y کالا روی محور افقی، برابر است با -py / px. تعادل اولیه در قسمت (C) قرار دارد که در آن خط بودجه و منحنی بیتفاوتی مماس است؛ در نتیجهٔ مالیات ad valorem بر کالای y (بودجه: px.x + py (1 + τ) y = Y)، شیب خط بودجه جدید برابر -py (1 + τ) / px میشود. تعادل جدید در نقطه(A) مماس با یک منحنی بیتفاوتی پایینتر است

همانطور که مشاهده شد مالیات تعریف شده دو نتیجه دارد:

- درآمد واقعی مصرفکنندگان را تغییر میدهد (قدرت خرید کمتر)

- قیمت نسبی کالای Y را بالا میبرد.

اثر درآمدی متغیر بودن مقدار کالا y را به علت تغییر در درآمد واقعی نشان میدهد و اثر جانشینی تغییر مقدار کالا y را به علت تغییر قیمتهای نسبی کالاها. این نوع مالیات (که باعث اثر جایگزینی میشود) را میتوان سو دهی (جهت دهی به تصمیم مصرفکننده) دانست.

نمونه دیگر میتواند مالیات بر مصرف (غیر مستقیم) به صورت (xpx + ypy = Y - T) است و باعث اثر جانشینی نمیشود (شیب خط بودجه ثابت میماند (-px/py))، با یک تغییر موازی به سمت پایین خط بودجه، میتواند با همان میزان کاهش در مطلوبیت مصرفکنندگان در مقایسه با مالیات بر درآمد (مستقیم) درآمد مالیاتی بیشتری ایجاد کند، در واقع میتواند درآمد مشابه همراه با مطلوبیت بیشتر را ایجاد کند. مطلوبیت کمتر (با همان درآمد) یا درآمد کمتر (با همان مطلوبیت) که مالیات بر مصرفکننده تحمیل میکند را فشار اضافی میگویند.

- مالیات کلی بر مصرف: (محدودیت بودجه: px (1 + τ) x + py (1 + τ) y = Y)

- مالیات بر درآمد: (محدودیت بودجه: xpx + ypy = Y (1 - t))

هنگامی که نرخ t و τ با توجه به این معادله انتخاب میشود (که در آن نرخ مالیات بر درآمد و تاو نرخ مالیات مصرف است)

۱ / (۱ + τ) = 1-t در نتیجه t = (τ) / (۱ + τ)

تأثیر دو مالیات یکسان است

مالیات بهطور مؤثر قیمتهای نسبی محصولات را تغییر میدهد؛ بنابراین، اکثر اقتصاددانان [کمّی]، به ویژه اقتصاددانان نئوکلاسیک، استدلال میکنند که مالیات باعث تحریف در بازار میشود و منجر به ناکارآمدی اقتصادی میشود، مگر اینکه متغیرهای خارجی (مثبت یا منفی) در ارتباط با فعالیتهایی که به آنها مالیات تعلق میگیرد وجود داشته باشد و برای کارآمدی بیشتر بازار باید درونی سازی شوند؛ بنابراین آنها به دنبال شناسایی سیستم مالیاتی هستند که این تحریف را به حداقل برساند. تحقیقات نشان میدهد که در ایالات متحده آمریکا، دولت فدرال درآمد مالیاتی بیشتری از مالیات بر سرمایهگذاریها در آموزش عالی به دست میآورد تا میزان بودجه ای که به یارانههای آموزش عالی اختصاص میدهد بدین ترتیب با کمبود کارگران ماهر و اختلاف غیرمعمول زیاد در درآمد قبل از مالیات بین کارگران دارای تحصیلات عالی و کم دانش تر روبرو است.

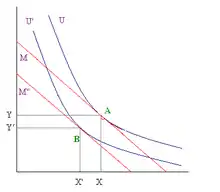

مالیات حتی میتواند تأثیراتی در عرضه نیروی کار داشته باشد: ما میتوانیم مدلی را در نظر بگیریم که در آن مصرفکننده تعداد ساعات کاریش و میزان پول مصرف شده را انتخاب کند. بگذارید تصور کنیم فقط یک کالای خوب وجود دارد و هیچ درآمدی پسانداز نمیشود.

مصرفکنندگان دارای تعداد معین ساعت (H) هستند که بین کار (L) و زمان آزاد (F = H - L) تقسیم میشود. دستمزد ساعتی W نامیده میشود و این به ما میگوید هزینه فرصت زمان آزاد، چه میزان است. درآمدی که فرد برای یک ساعت اضافی وقت آزاد از دست میدهد. میزان مصرف و ساعات کار رابطه مثبتی دارند، ساعت کاری بیشتر به معنای درآمد بیشتر است و با فرض اینکه کارگران پسانداز نمیکنند، درآمد بیشتر حاکی از افزایش مصرف است. (Y = C = wL)زمان آزاد و مصرف را میتوان به عنوان دو کالای معمولی در نظر گرفت (کارگران باید بین یک ساعت کار بیشتر تصمیم بگیرند (مصرف بیشتر) یا داشتن یک ساعت دیگر وقت آزاد) و محدودیت بودجه متمایل به منفی است (Y = w (H - F)). منحنی بیتفاوتی مربوط به این دو کالا دارای شیب منفی است و با مصرف زیاد (سطح بالا)، زمان آزاد اهمیت بیشتر و بیشتری پیدا میکند. به دلیل اینکه درسطحهای بالای مصرف، افراد ساعتهای زیادی را صرف کار میکنند، بنابراین، در این شرایط به زمان آزاد بیشتری نسبت به مصرف نیاز دارند و این بدان معنی است که برای یک ساعت اضافی کارکردن باید با حقوق بیشتری به آنها پرداخت شود. مالیات بر درآمد متناسب، با تغییر شیب خط بودجه (اکنون Y = w (1 - t) (H - F))، باعث اثر جایگزینی و اثر درآمدی میشود. اکنون مشکل این است که این دو اثر مخالف هم پیش میروند:اثر درآمدی به ما میگوید که، با داشتن مالیات بر درآمد، مصرفکننده احساس فقر میکند و به همین دلیل میخواهد بیشتر کار کند و باعث افزایش عرضه کار میشود. از طرف دیگر، اثر جایگزینی به ما میگوید که وقت آزاد، به عنوان یک کالای عادی، اکنون در مقایسه با مصرف راحت تر است و این نشان دهنده کاهش عرضه نیروی کار است؛ بنابراین بسته به نوع منحنی بیتفاوتی، اثر کل میتواند افزایش یا کاهش عرضه نیروی کار باشد.

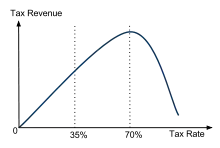

منحنی لافر میزان درآمد دولت را به عنوان تابعی از نرخ مالیات نشان میدهد. به طوری که با افزایش نرخ مالیات بالاتر از یک نرخ بحرانی خاص، در نتیجهٔ کاهش عرضه کار، درآمد دولت کاهش مییابد. این تئوری پشتیبانی میکند که اگر نرخ مالیات بالاتر از آن نقطه بحرانی باشد، کاهش نرخ مالیات با افزایش عرضه نیروی کار منجر به افزایش درآمد دولت شود. دولتها از انواع مختلف مالیات با نرخهای مالیات متفاوت استفاده میکنند. آنها این کار را برای توزیع بار مالیاتی در بین افراد یا قشرها مردم درگیر در فعالیتهای مشمول مالیات مانند بخش تجارت انجام میدهند یا توزیع مجدد منابع بین افراد یا طبقات در جمعیت. از نظر تاریخی، مالیات بر فقرا از اشراف حمایت میکرد. سیستمهای تأمین اجتماعی مدرن با هدف حمایت از فقرا، معلولان یا بازنشستگان از مالیات بر کسانی که هنوز کار میکنند استفاده میکنند. علاوه بر این، مالیاتها برای تأمین کمکهای خارجی و سرمایهگذاریهای نظامی، برای تأثیرگذاری بر عملکرد کلان اقتصاد (استراتژی دولت برای انجام این کار، سیاست مالی آن نامیده میشود؛ همچنین معافیت مالیاتی را ببینید) یا برای تغییر الگوی مصرف یا اشتغال در داخل اقتصادی، با ایجاد بعضی معاملهها جذاب تر یا بالعکس اعمال میشود.

سیستم مالیاتی یک دولت اغلب [کمیت] منعکس کننده ارزشهای عمومی آن دولت و ارزشهای موجود کسانی که دارای قدرت سیاسی فعلی اند. برای ایجاد یک سیستم مالیاتی، یک کشور باید در مورد توزیع بار مالیاتی - چه کسی مالیات میپردازد و چه مبلغی را پرداخت میکند - و چگونه هزینه کردن مالیات جمعآوری شده را انتخاب میکند. در ملل دموکراتیک که عموم، افراد مسئول ایجاد یا اداره نظام مالیاتی را انتخاب میکنند، این انتخابها نشان دهنده نوع جامعه ای است که مردم میخواهند ایجاد کنند. در کشورهایی که مردم تأثیر قابل توجهی در سیستم مالیات ندارند، سیستم مالیاتی ممکن است با دقت بیشتری ارزشهای کسانی که در قدرت اند را منعکس کند.

کلیه مشاغل بزرگ در فرایند تحویل درآمدهای جمعآوری شده از مشتریان به تهیهکنندگان کالا یا خدمات خریداری شده، هزینههای اداری را متحمل میشوند. مالیات نیز فرقی نمیکند؛ منابعی که از طریق مالیات از مردم جمع میشود همیشه بیشتر از مبلغی است که دولت میتواند از آن استفاده کند. این تفاوت از هزینه ی سازگاری ست.

جمعآوری مالیات به منظور هزینه کردن آن در یک هدف مشخص، به عنوان مثال جمعآوری مالیات بر الکل برای پرداخت مستقیم مراکز توان بخشی الکل سازی، هیپوتکیشن (hypothecation)نامیده میشود. وزرای دارایی غالباً این عمل را دوست ندارند، زیرا این امر موجب کم شدن آزادی عمل آنها میشود. برخی از نظریه پردازان اقتصادی هیپوتکیشن را غیراخلاقی میدانند، زیرا در واقعیت، پول قابل جایگزین شدن است. علاوه بر این، اغلب اتفاق میافتد که مالیاتها یا عوارض مالیاتی که در ابتدا برای تأمین بودجه برخی از برنامههای خاص دولت پرداخت میشوند، بعداً به بودجه کلی دولت واگذار میشوند. در بعضی موارد، این مالیاتها به روشهای ناکارآمد جمع میشوند، به عنوان مثال، عوارض بزرگراه.

از آنجا که دولتها همچنین اختلافات تجاری را حل میکنند، به ویژه در کشورهایی که(common law قانون عرفی مدنی) دارند، بعضی اوقات از استدلالهای مشابه برای توجیه مالیات فروش یا مالیات بر ارزش افزوده استفاده میشود. بعضی از آنها (به عنوان مثال آزادی خواهان) به دلیل ماهیت ناخواسته (و در نهایت اجباری یا خشونتآمیز)، بیشتر یا همه اشکال مالیات را مخالف اخلاق نشان میدهند. افراطیترین دیدگاه ضد مالیاتی، آنارک(anarcho) سرمایهداری، معتقد است که کلیه خدمات اجتماعی باید بهطور داوطلبانه توسط افرادی که از آنها استفاده میکنند خریداری شود.

انواع

سازمان همکاری و توسعه اقتصادی (OECD) تجزیه و تحلیل سیستمهای مالیاتی کشورهای عضو را منتشر میکند. به عنوان بخشی از چنین تحلیلها، OECD یک تعریف و سیستم طبقهبندی مالیاتهای داخلی را توسعه دادهاست، که در زیر دیده میشود. علاوه بر این، بسیاری از کشورها برای واردات کالا مالیات (تعرفه) وضع میکنند.

درآمد مالیاتی

مقاله اصلی: مالیات بر درآمد

بسیاری از حوزههای قضایی بر درآمد افراد و تجارتها از جمله شرکتها را مالیات اعمال میکنند. بهطور کلی، مقامات مالیات بر سود خالص یک تجارت، بر سود خالص و سایر درآمدها را تحمیل میکنند. محاسبه درآمد مشمول مالیات ممکن است براساس اصول حسابداری مورد استفاده در حوزه قضایی تعیین شود، که شاید توسط اصول مالیاتی در حوزه قضایی اصلاح یا جایگزین شود. مالیات بستن با سیستمهای متفاوت اجرا میشود و ممکن است برخی از سیستمها به عنوان سیستم پسرو یا پیشرو دیده شوند. نرخ مالیات ممکن است متغیر یا ثابت باشد نسبت به سطح درآمد.

مالیات بر درآمد شخصی غالباً با «سهم مالیاتت پرداخته میشود از درآمدی به دست میآوری» جمعآوری میشود، بلافاصله پس از پایان سال مالیات اصلاحات کمی انجام میشود. این اصلاحات یکی از این دو شکل را شامل میشود: پرداخت به دولت، برای مالیات دهندگان که در طول سال مالیات به اندازه کافی پرداخت نکردهاند؛ و بازپرداخت مالیات از دولت به کسانی که اضافه پرداخت کردهاند. سیستمهای مالیات بر درآمد غالباً با کسریهایی که از درآمد مشمول مالیات دارند کل بدهی مالیاتی را کاهش میدهد. آنها ممکن است اجازه دهند کم بودن مالیات یک نوع درآمد اگر مقابل از مالیات بر نوع دیگری اضافه حساب شود. به عنوان مثال، ممکن است کمتر بودن مالیات بر درآمد بازار بورس از آنچه باید با مالیات اضافه دریافت شده بر دستمزدها جبران شود. سایر سیستمهای مالیاتی ممکن است کمی میزان مالیات دریافتی را منزوی سازند، با انتقال ضرر به سالهای مالیاتی بعدی.

درآمد منفی

مقاله اصلی: مالیات بر درآمد منفی

در اقتصاد، مالیات بر درآمد منفی (Negative income tax (به اختصار NIT)) یک سیستم مالیاتی بر درآمد مترقی (پیشرو) است که در آن افرادی که دارای درآمد کمتراز مبلغ معینی اند به جای پرداخت مالیات به دولت مبلغی اضافه از دولت دریافت میکنند.

سود سرمایه

بیشتر حوزههای قضایی ناظر مالیات با وضع مالیات بر درآمد، سود سرمایه را بخشی از درآمد مشمول مالیات میدانند. بهطور کلی سود سرمایه -سود حاصل از فروش دارایی (سهام)های سرمایه است - یعنی آن داراییهایی که در مسیر معمولی تجارت برای فروش نگهداری نمیشوند. داراییهای سرمایه شامل داراییهای شخصی در بسیاری از حوزههای قضایی است. برخی از حوزههای قضایی نرخ ترجیحی مالیات یا فقط مالیاتی جزئی بر سود سرمایه تحمیل میکنند. برخی از حوزههای قضایی نرخها یا سطوح مختلف مالیات بر عایدی سرمایه را بر اساس مدت زمانی که دارایی که در مالکیت فرد بودهاست تعیین میکنند. از آنجا که معمولاً نرخ مالیات بر سود سرمایه بسیار پایینتر از نرخ مالیات بر درآمد عادی است، بحث و جدل و اختلاف نظر گستردهای دربارهٔ تعریف مناسب سرمایه وجود دارد.

مالیات بر سود سرمایه یا مالیات بر عواید سرمایهای گونهای مالیات بر عواید سرمایهای است، که با هدف کاهش میزان سود سرمایهگذاری در بازارهای غیرمولد و موازی بخش تولید، اخذ میگردد.

شرکتها

مقاله اصلی: مالیات شرکت

مالیات شرکت به مالیات بر درآمد، مالیات بر سرمایه، مالیات بر ارزش خالص یا سایر مالیاتهای اعمال شده به شرکتها اشاره دارد. نرخ مالیات و مبنای مشمول مالیات برای شرکتها ممکن است با افراد یا سایر افراد مشمول مالیات متفاوت باشد.

کمکهای تأمین اجتماعی

بسیاری از کشورها سیستمهای بازنشستگی یا مراقبتهای بهداشتی (سلامت) عمومی ارائه میدهند. در ارتباط با این سیستمها، کشور بهطور معمول از کارفرمایان یا کارمندان خواستهاست تا پرداختهایی اجباری انجام دهند. این پرداختها اغلب با استناد به دستمزد یا درآمد حاصل از خود اشتغالی محاسبه میشود. نرخ مالیات بهطور کلی ثابت است، اما ممکن است نرخ متفاوتی نسبت به کارمندان به کارفرمایان اجبار شود. برخی سیستمها حد بالای(upper limit) از درآمد مشمول مالیات را بهطور خاص مشخص میکنند. برخی سیستمها پرداخت مالیات را به دستمزدهای بالاتر از یک مقدار خاص تحمیل میکنند. چنین محدودیتهای بالا یا پایینی ممکن است به حقوق بازنشستگی اعمال شود اما برای مؤلفههای مراقبتهای بهداشتی (سلامت)(health care) مالیات این گونه نیست.

برخی معتقدند که چنین مالیاتی بر دستمزدها نوعی "پس انداز اجباری" است و در واقع مالیات نیست، در حالی که دیگران اشاره به توزیع مجدد از طریق چنین سیستمهایی بین نسلها و بین سطحهای درآمد مختلف (از سطح درآمد بالاتر تا پایینتر) دارند که نشان میدهد چنین برنامههایی واقعاً برنامههای مالیاتی و هزینه ای هستند.

مجموع حقوق نیروی کار

مقاله اصلی: مالیات برحقوق کل (جمع دستمزدها)

بیکاری و مالیاتهای مشابه اغلب براساس دستمزد کل، به کارفرمایان تحمیل میشود. این مالیات ممکن است هم در سطح کشور و هم در سطح زیر کشوری (مجموعههای جزئی تر) اعمال شود.

ثروت

مالیات بر ثروت به ارزش کل داراییهای شخصی، شامل: سپردههای بانکی، املاک و مستغلات، دارایی در بیمه و برنامههای بازنشستگی، مالکیت مشاغل بدون شرکت، اوراق بهادار مالی و اعتبار تجاری شخصی است. بهطور معمول بدهیها (در درجه اول گرو (ودیعه)ها و وامهای دیگر) کسر میشوند، از این رو گاهی به آن مالیات بر دارایی خالص گفته میشود.

دارایی

مالیات مکرر بر داراییها میتواند بر داراییهای غیرمنقول (املاک و مستغلات) و بر برخی دستههای اموال منقول اعمال شود. علاوه بر این، مالیاتهای مکرر میتواند بر ثروت خالص افراد یا شرکتها اعمال شود. در بسیاری از حوزهها، مالیات املاک، مالیات بر هدیه یا سایر مالیاتهای ارث بر املاک را در هنگام مرگ یا هنگام انتقال هدیه اعمال میکنند. در برخی از حوزهها، مالیاتی را بر معاملات مالی یا سرمایه اعمال میکنند.

مالیات بر دارایی

مالیات بر دارایی (یا مالیات millage)، مالیاتی بر اساس ارزش است که بر ارزش دارایی اعمال میشود و صاحب دارایی ملزم است آن را به دولتی که ملک در آن قرار دارد، پرداخت کند. در حوزههای متعدد ممکن است دولت مالیات بر دارایی مشابهی وضع کنند. سه نوع دارایی عمومی وجود دارد: زمین، بهسازی در زمین (چیزهای دستساز غیرمنقول مثل ساختمانها) و دارایی شخصی (چیزهای منقول). املاک و مستغلات ترکیبی از زمین و بهسازی در زمین است.

مالیات بر دارایی معمولاً به صورت مکرر (مثلاً سالانه) تعیین میشود. یک نوع متداول از مالیات بر دارایی، هزینه سالانه مالکیت املاک و مستغلات است که در آن مبنای مالیات، ارزش تخمینی ملک است. برای یک دوره بیش از ۱۵۰ ساله از سال ۱۶۹۵، دولت انگلیس یک مالیات بر پنجره را وضع کرد، و در نتیجه آن، هنوز هم میتوان ساختمانهایی را مشاهده کرد که پنجرههای آنها با آجر پر شدهاند تا از این طریق صاحبان آنها پول خود را پسانداز کنند. مالیات مشابهی بر روی خانهها در فرانسه و جاهای دیگر با نتایج مشابه وجود داشت. دو نوع متداول مالیات بر دارایی ناشی از رویداد شامل این موارد هستند: تمبر مالیاتی که بر تغییر مالکیت وضع میشود و مالیات بر ارث که بسیاری از کشورها بر داراییهای فرد فوتشده وضع میکنند.

بر خلاف مالیات بر املاک و مستغلات (زمین و ساختمان)، مالیات بر ارزش زمین (یا LVT) فقط بر ارزش بهسازی نشده زمین تعلق میگیرد ("زمین" در این مورد میتواند به معنای اصطلاح اقتصادی، یعنی همه منابع طبیعی یا منابع طبیعی مرتبط با مناطق خاص سطح زمین: "قطعات زمین" باشد). طرفداران مالیات بر ارزش زمین استدلال میکنند که این امر از نظر اقتصادی قابل توجیه است زیرا این امر مانع تولید نخواهد شد، مکانیسمهای بازار را تحریف نمیکند یا زیانهای خالصی که سایر مالیاتها ایجاد میکنند را ندارد.

هنگامی که املاک و مستغلاتی که توسط یک واحد دولتی بالاتر یا برخی نهادهای دیگر نگهداری شوند که تحت مالیات دولت محلی قرار ندارند، مرجع مالیاتی میتواند به جای مالیات، مبلغی را برای جبران برخی یا تمام درآمدهای مالیاتی قبلی دریافت کند.

در بسیاری از حوزهها (از جمله بسیاری از ایالتهای آمریکا)، مالیاتی عمومی وجود دارد که بهطور دوره ای بر ساکنانی تعلق میگیرد که املاک شخصی در این حوزه دارند. هزینه ثبت وسیله نقلیه و قایق زیر مجموعههای این نوع مالیات است. این مالیات اغلب با پوشش blanket و استثنائات بزرگی برای مواردی مانند غذا و لباس طراحی میشود. کالاهای خانگی معمولاً هنگام نگهداری یا استفاده در داخل خانه معاف میشوند. هر ماده مستثنا از مالیات اگر بهطور مرتب در خارج از خانه نگهداری شود میتواند معافیت مالیاتی خود را از دست دهد؛ بنابراین، مأمورین مالیاتی اغلب مقالات روزنامهها را برای داستانهایی در مورد افراد ثروتمندی که آثار هنری را برای نمایش عموم به موزهها امانت دادهاند، زیر نظر دارند زیرا آثار هنری پس از آن مشمول مالیات بر دارایی شخصی میشوند. اگر یک اثر هنری برای برخی از اصلاحات میبایست به دولت دیگری ارسال شود میتواند در آن ایالت نیز مشمول مالیات بر دارایی شخصی گردد.

ارث

مقاله اصلی: مالیات بر ارث

مالیات بر ارث، مالیات بر املاک و مستغلات، مالیات بر مرگ یا عوارض نامی است که به مالیاتهای مختلفی داده میشود که در نتیجه فوت یک فرد ایجاد میشود. در قانون مالیات ایالات متحده بین مالیات بر املاک و مالیات بر ارث تمایز قائل شدهاست: در اولی نمایندگان شخصی متوفی مالیات را پرداخت میکنند در حالی که در دومی بهره برداران از ملک مالیات را میپردازند. اما این تمایز در سایر حوزهها اعمال نمیشود. برای مثال با استفاده از این اصطلاحات، مالیات بر ارث بریتانیا یک مالیات بر املاک محسوب میشود.

مهاجرت

مقاله اصلی: مالیات مهاجرت

مالیات مهاجرت مالیات بر افرادی است که تابعیت یا اقامت خود را رها میکنند. این مالیات غالباً بر مبنای وضع موجود در مورد داراییهای هر فرد اعمال میشود. یک مثال در این مورد، ایالات متحده تحت قانون ایجاد شغل آمریکا است، در حالی که هر شخصی که ارزش خالص ۲ میلیون دلار یا متوسط بدهی مالیات بر درآمد ۱۲۷۰۰۰ دلار دارد تابعیت خود را رها کرده و کشور را ترک کند بهطور خودکار فرض میشود که این کار را به دلایل فرار مالیاتی انجام داده و مشمول نرخ مالیات بالاتر میگردد.

انتقال

مقاله اصلی: مالیات نقل و انتقالات

از نظر تاریخی در بسیاری از کشورها یک قرارداد برای تأیید اعتبار نیاز به تمبر دارد. هزینه تمبر یا مبلغی ثابت یا درصدی از ارزش معاملات است. در بیشتر کشورها، تمبر منسوخ شده اما مالیات تمبر همچنان باقی ماندهاست. مالیات تمبر در انگلیس به خرید سهام و اوراق بهادار، صدور اسناد حامل و برخی از معاملات مشارکت تعلق میگیرد. مشتقات مدرن آن، مالیات مربوط به ذخیره مالیات بر تمبر و مالیات تمبر بر زمین، به ترتیب بر معاملات مربوط به اوراق بهادار و زمین وضع میشوند. مالیات تمبر با کاهش نقدینگی، اثر دلسرد کننده بر خریدهای سوداگرانه دارایی دارد. در ایالات متحده، مالیات نقل و انتقالات غالباً توسط ایالت یا دولت محلی وضع میشود و (در صورت نقل و انتقال املاک و مستغلات) میتواند با ثبت سند رسمی انتقال (deed) یا سایر اسناد نقل و انتقال گره خورده باشد.

ثروت (ارزش خالص)

مقاله اصلی: مالیات بر ثروت

دولتهای برخی کشورها نیاز به اعلامیه تراز نامه مالیات دهندگان (داراییها و بدهیها) دارند و از آن ترازنامه دقیقاً مالیات بر ارزش خالص (داراییهای منهای بدهی) را به عنوان درصدی از ارزش خالص یا درصدی از ارزش خالص اضافه بر یک سطح مشخص استخراج میکنند. این مالیات میتواند به «اشخاص حقیقی» یا «حقوقی» تعلق گیرد.

ارزش افزوده

مقاله اصلی: مالیات بر ارزش افزوده

مالیات بر ارزش افزوده (مالیات بر ارزش افزوده)، که همچنین با عنوان مالیات بر کالاها و خدمات (G.S.T)، مالیات بر کسب و کار واحد یا مالیات بر گردش مالی در برخی کشورها نیز شناخته میشود، معادل مالیات فروش را برای هر عملیاتی که ایجاد ارزش میکند، اعمال میکند. به عنوان مثال، ورق فولادی توسط یک سازنده ماشین وارد میشود. آن تولیدکننده مالیات بر ارزش افزوده را در قیمت خرید پرداخت میکند و این مبلغ را به دولت میپردازد. سپس سازنده فولاد را به ماشین تبدیل میکند و دستگاه را با قیمت بالاتر به توزیع کننده عمده فروشی میفروشد. تولیدکننده مالیات بر ارزش افزوده را با قیمت بالاتر جمع میکند اما فقط مبالغ مربوط به «ارزش افزوده» (هزینه ای بیش از قیمت فولاد ورق) را به دولت ارسال میکند. توزیع کننده عمده فروشی سپس این روند را ادامه میدهد و توزیع کننده خرده فروش مالیات بر ارزش افزوده را در کل قیمت به عهده خرده فروش میگذارد، اما فقط مبلغ مربوط به توزیع به بازار را به دولت میدهد. آخرین مبلغ مالیات بر ارزش افزوده توسط مشتری خرد نهایی پرداخت میشود که نمیتواند هیچیک از مالیات بر ارزش افزودههای قبلی را پوشش دهد. برای مالیات بر ارزش افزوده و مالیات بر فروش نرخهای یکسان، کل مالیات پرداخت شده یکسان است، اما در مراحل مختلف فرایند پرداخت میشود.

مالیات بر ارزش افزوده معمولاً با الزام شرکت برای تکمیل اظهارنامه مالیات بر ارزش افزوده اداره میشود که در آن جزئیات مالیات بر ارزش افزوده که شرکت متحمل شده (به عنوان مالیات ورودی) و مالیات بر ارزش افزودهای که به دیگران وارد کردهاست (با عنوان مالیات بر درآمد) یاد شدهاست. تفاوت بین مالیات بر ورودی و مالیات بر خروجی به سازمان امور مالیاتی محلی پرداخت میشود.

بسیاری از مقامات مالیاتی با استفاده از سیستمهای رایانه ای، مالیات بر ارزش افزوده اتوماتیک را معرفی کردهاند که پاسخگویی و حسابرسی را افزایش دادهاست و از این طریق دفاتر ضد جرایم سایبری را نیز فعال کردهاند.

فروش

مقاله اصلی: مالیات بر فروش

وقتی کالایی به مصرفکننده نهایی خود فروخته میشود، مالیات بر فروش تعلق میگیرد. سازمانهای خرده فروشی ادعا میکنند که چنین مالیاتی از فروش خرده فروشی جلوگیری میکند. این سؤال که آیا آنها عموماً افزایشی هستند یا کاهشی، موضوعی است که بسیاری مباحث فعلی را به دنبال دارد. افرادی که درآمد بالاتری دارند سهم کمتری از آنها را خرج میکنند بنابراین مالیات بر فروش با نرخ ثابت روند کاهشی خواهد داشت؛ بنابراین معافیت مواد غذایی، آب و برق و سایر ملزومات از مالیات فروش امری عادی است زیرا افراد فقیر بخش بالاتری از درآمد خود را صرف این کالاها میکنند بنابراین چنین معافیتهایی باعث تصاعدی شدن بیشتر مالیات میشوند. این مالیات کلاسیک است "شما برای آنچه خرج میکنید، مالیات میپردازید " زیرا فقط کسانی که پول خود را صرف کالاهای غیر معاف از مالیات (یعنی لوکس) میکنند، مالیات پرداخت میکنند.

تعداد کمی از ایالتهای ایالات متحده کاملاً به مالیات فروش برای درآمد دولت متکی هستند زیرا این ایالتها، مالیات بر درآمد ایالتی را وضع نمیکنند. چنین کشورهایی تمایل به گردشگری متوسط یا زیادی دارند که در داخل مرزهای آنها اتفاق میافتد و به دولت این امکان را میدهد که از مالیات افرادی که در غیر این صورت مالیات نمیدهد، بهرهمند شوند. از این طریق دولت قادر به کاهش بار مالیاتی بر شهروندان خود است. ایالاتی که در آمریکا مالیات بر درآمد ایالتی را وضع نمیکنند شامل آلاسکا، تنسی، فلوریدا، نوادا، داکوتای جنوبی، تگزاس، ایالت واشینگتن و وایومینگ است. علاوه بر این، نیوهمپشایر و تنسی مالیات بر درآمد ایالت را فقط بر سود سهام و درآمد سود وضع میکنند. از ایالات فوق، فقط آلاسکا و نیوهمپشایر مالیات بر فروش ایالتی تعیین نمیکنند. اطلاعات تکمیلی را میتوان از وب سایت فدراسیون مدیران مالیاتی دریافت کرد.

در ایالات متحده، یک حرکت رو به رشد برای جایگزینی کلیه حقوق و دستمزد فدرال و مالیات بر درآمد (اعم از شرکت و شخصی) با مالیات فروش ملی خرده فروشی و تخفیف مالیاتی ماهانه برای خانوادههای شهروندان و بیگانگان مقیم قانونی وجود دارد. این پیشنهاد مالیاتی، مالیات عادلانه FairTax نامگذاری شدهاست. در کانادا مالیات بر فروش فدرال «مالیات کالاها و خدمات» (GST)گفته میشود و اکنون ۵٪ است. ایالات بریتیش کلمبیا، ساسکاچوان، مانیتوبا و جزیره پرنس ادوارد نیز مالیات بر فروش ایالتی دارند [PST]. استانهای نوا اسکوشیا، نیوبرانزویک، نیوفاند لند و لابرادور و انتاریو مالیات فروش ایالتی خود را با مالیات فروش هماهنگ شده GST- [HST] هماهنگ کردهاند و بنابراین یک مالیات بر ارزش افزوده کامل دارند. ایالت کبک، مالیات فروش کبک [QST]را که مبتنی بر GST است با تفاوتهای خاصی جمع میکند. اکثر مشاغل میتوانند مبلغ GST , HST و QST را که پرداخت میکنند مطالبه کنند و به این ترتیب مصرفکننده نهایی است که مالیات را پرداخت میکند. تمامی مشاغل و اصناف باید مالیات خود را سالانه از طریق اظهار نامه مالیاتی پرداخت کنند. اما چگونگی محاسبه مالیاتی اصناف یکی از مهم ترین سوالاتی است که برای افراد به وجود میآید، پرداخت مالیات برای همه اصناف به یک میزان نیست. با توجه به میزان درآمد هر صنف مالیات آنها محاسبه می شود.

که ممکن است برای درآمدهای پایین میزان مالیات 9 درصد از درآمد سالانه و برای درآمدهای بالا به 25 درصد نیز برسد. بعد از محاسبه درآمد سالانه میزان 15میلیون و 600 هزار تومان از درآمد معافیت مالیاتی دارد و باقی درآمد شامل مالیات میشود. البته توجه کنید که این نرخ برای درآمدهای پایین محاسبه میشود و تا 25 درصد نیز ختم میشود.

برای مثال اگر فردی ماهانه دو میلیون تومان سود داشته باشد، درآمد این فرد در سال، 24 میلیون تومان میشود. در نتیجه برای پرداخت مالیات 15میلیون و 600 هزار تومان معاف میشود و 8 میلیون و 400 هزار تومان از درامد مشمول مالیات می شود.

به دلیل اینکه مبلغ مشمول مالیات، زیر 50 میلیون تومان است، بنابراین نرخ 15درصد مالیات شامل وی شده و فرد باید مبلغ یک میلیون و 260 هزار تومان را به عنوان مالیات پرداخت کند.

مشمولین مالیات بر اصناف چه کسانی هستند؟ افرادی که به تازگی شغلی برپا کردند باید طبق قانون بعد از 4 ماه این موضوع را به سازمان امور مالیاتی اطلاع بدهند. تا معافیت های مالی مشمول آنان شود در غیر اینصورت نه تنها از معافیت مالی برخوردار نمی شوند، بلکه باید جریمه هم که 10% مازاد بر مالیات است، پرداخت کنند.

اما برای پرداخت مالیات اصناف و مشاغل با توجه به نوع و حجم فعالیت به سه گروه دسته بندی می شوند.

گروه اول : مجموع مبلغ فروش کالا و خدمات سال قبل یا ده برابر درآمد که مبلغ 3 میلیارد تومان باشد.

گروه دوم : مجموع مبلغ فروش کالا و خدمات سال قبل یا ده برابر درآمد که مبلغ 1 میلیارد تومان تا 3 میلیارد تومان باشد.

گروه سوم : افرادی که جزو گروه اول و دوم نباشند در گروه سوم قرار می گیرند، در این گروه افرادی که فعالیت آنها ارائه خدمات باشند، آنگاه 50 درصد از مبلغ تعیین شده ملاک است.

افراد مانند دارندگان کارت بازرگانی، صاحبان کارخانه ها، واحد های تولیدی، صاحبان هتل های سه ستاره و بالاتر، صاحبان بیمارستان ها و مراکز درمانی، صاحبان مشاغل صرافی، فروشگاه های زنجیره ای، برخی از اصناف و ... همگی جزو افرادی هستند که باید سالانه مالیات پرداخت کنند.[3]

مالیات غیر مستقیم

مقاله اصلی: مالیات غیر مستقیم

مالیات excise duty، یک مالیات غیر مستقیم است که در فرایند ساخت، تولید یا توزیع آنها به کالاها تحمیل میشود و معمولاً متناسب با کمیت یا ارزش آنها است. مالیات غیر مستقیم در ابتدا به عنوان بخشی از طرح درآمد و مالیات طراحی شده توسط نماینده مجلس جان پیم در سال ۱۶۴۳ به انگلستان معرفی و در پارلمان لانگ تصویب گردید. این مالیاتها شامل مالیات بر آبجو (beer)، آبجو (ale)، شراب سیب، شراب گیلاس و تنباکو بود که پس از آن به آنها، کاغذ، صابون، شمع، مالت، آبجو (hops) و شیرینی اضافه شد. اصل پایه مالیات غیر مستقیم این بود که آنها بر تولید، ساخت یا توزیع کالاهایی که از طریق گمرک نمیتوانند از آن مالیات بگیرند، مالیات وضع کنند و درآمد حاصل از آن منبع، درآمد مالیات غیر مستقیم نامیده میشود. مفهوم اساسی این اصطلاح، مالیات بر کالاهایی است که در یک کشور ساخت یا تولید میشود. در وضع مالیات بر کالاهای لوکس مانند الکل، آبجو، دخانیات و سیگار، این امر عملی بودهاست که مالیات خاصی را برای واردات این کالاها (یک مالیات گمرک) تعیین کنند.

مالیاتهای غیر مستقیم (یا معافیت از آنها) همچنین برای اصلاح الگوهای مصرف در یک منطقه خاص استفاده میشود (مهندسی اجتماعی). به عنوان مثال، یک مالیات غیرمستقیم بالا برای منصرف کردن مصرف الکل، نسبت به سایر کالاها استفاده میشود. اگر درآمد حاصل از آن برای پرداخت هزینههای درمان بیماری ناشی از سوء استفاده از الکل به کار رود، این امر میتواند با گروکشی ترکیب شود. مالیاتهای مشابه میتواند در مورد دخانیات، پورنوگرافی و غیره وجود داشته باشد و ممکن است در مجموع به آنها "مالیات بر گناه" گفته شود. مالیات بر کربن مالیات بر مصرف سوختهای غیر تجدید پذیر مبتنی بر کربن مانند بنزین، سوخت دیزل، سوختهای جت و گاز طبیعی است. هدف کاهش انتشار کربن در جو است. در انگلستان، مالیات غیر مستقیم خودرو یک مالیات سالانه مالکیت وسیله نقلیه است.

تعرفه

مقاله اصلی: تعرفه

تعرفه واردات یا صادرات (که به آن مالیات گمرک یا مالیات بر واردات نیز گفته میشود) هزینه ای برای انتقال کالاها از طریق یک مرز سیاسی است. تعرفهها دلسرد کننده تجارت هستند و ممکن است دولتها از آنها برای حمایت از صنایع داخلی استفاده کنند. بخشی از درآمدهای تعرفه ای غالباً برای پرداخت دولت به منظور حفظ نیروی دریایی یا پلیس مرزی منظور میشود. روشهای کلاسیک تقلب در تعرفه، قاچاق یا اعلام ارزش کاذب کالا است. قوانین مالیاتی، تعرفه ای و تجاری در دوران مدرن معمولاً به دلیل تأثیر مشترک آنها در سیاستهای صنعتی، سیاستهای سرمایهگذاری و سیاستهای کشاورزی، کنار هم قرار میگیرند. یک بلوک تجارت، گروهی از کشورهای متفق است که موافقت خود را برای به حداقل رساندن یا از بین بردن تعرفهها علیه تجارت با یکدیگر و احتمالاً اعمال تعرفههای حفاظتی بر واردات از خارج از بلوک اعلام میکنند. اتحادیه گمرک، تعرفه خارجی مشترک دارد و کشورهای شرکت کننده، درآمدهای تعرفه ای از کالاهای وارد شده به اتحادیه گمرک را تقسیم میکنند.

در برخی از جوامع، تعرفهها میتوانند توسط مقامات محلی بر جابجایی کالا بین مناطق (یا از طریق دروازههای داخلی خاص) نیز اعمال شوند. یک نمونه بارز لیکین است که به منبع درآمد مهمی برای دولتهای محلی در اواخر پادشاهی چین بدل شد.

هزینههای مجوز

مالیات شغلی یا حق مجوز ممکن است به مشاغل یا افراد مشغول مشاغل خاص تحمیل شود. بسیاری از حوزهها مالیات بر وسایل نقلیه را اعمال میکنند.

سرشماری

مقاله اصلی: مالیات بر سرشماری

مالیات نظرسنجی، که مالیات بر سرانه نیز خوانده میشود، مالیاتی است که مبلغ مشخصی را برای هر شخص تعیین میکند. این نوع مالیات نمونه ای از مفهوم مالیات ثابت است. یکی از اولین مالیاتهای ذکر شده در کتاب مقدس، نیم شکل (واحد پول بابل قدیم) در سال از هر یک از یهودی بزرگسال (مثال ۳۰: ۱۱–۱۶) نوعی مالیات بر سرشماری بود. مالیات سرشماری از نظر اداری ارزان است زیرا محاسبه و جمعآوری آنها آسان و تقلب در آنها مشکل است. اقتصاددانان مالیات سرشماری را از نظر اقتصادی کارآمد دانستهاند زیرا فرض بر این است که عرضه مردم ثابت است و بنابراین مالیات سرشماری منجر به تحریف اقتصادی نمیشود. با این حال، مالیات سرشماری محبوبیت بسیار کمی دارد زیرا افراد فقیر نسبت به افراد ثروتمند سهم بالاتری از درآمد خود را پرداخت میکنند. علاوه بر این، عرضه مردم در حقیقت با گذشت زمان ثابت نیست: بهطور متوسط، زوجها در صورت تحمیل مالیات بر سرشماری، فرزندان کمتری را به دنیا میآورند. معرفی مالیات بر سرشماری در انگلستان قرون وسطی علت اصلی شورش دهقانان ۱۳۸۱ اسکاتلند بود. برای اولین بار اسکاتلند برای آزمایش مالیات جدید سرشماری در سال ۱۹۸۹ و انگلستان و ولز در سال ۱۹۹۰ مورد استفاده قرار گرفت. تغییر از مالیات محلی تصاعدی مبتنی بر ارزشهای دارایی به یک فرم تک نرخی از مالیات، صرف نظر از توانایی پرداخت (مالیات جامعه اما بیشتر از آن با عنوان مالیات بر سرشماری یاد میشود)، منجر به امتناع گسترده از پرداخت و بروز حوادث ناآرامیهای مدنی شد که به صورت محاوره ای تحت عنوان "شورشهای مالیات بر سرشماری" گفته میشوند.

دیگر موارد

برخی از انواع مالیاتها پیشنهاد شدهاند اما در هیچ حوزه مهمی تصویب نشدهاند. این مالیاتها شامل:

- مالیات بانکی

- مالیات معاملات مالی از جمله مالیات معاملات ارزی و درصد مالیاتی

تبلیغات والورم

مقالات اصلی: مالیات بر ارزش و مالیات بر واحدها

مالیات بر ارزش، مالیاتی است که مبنای مالیات آن ارزش یک کالا خدمات یا دارایی باشد. مالیات فروش، تعرفه، مالیات بر املاک، مالیات بر ارث و مالیات بر ارزش افزوده انواع مختلفی از مالیات بر ارزش هستند. مالیات بر ارزش بهطور معمول در زمان معامله (مالیات فروش یا مالیات بر ارزش افزوده (VAT) اعمال میشود اما ممکن است به شکل سالانه (مالیات بر دارایی) یا در ارتباط با یک رویداد مهم دیگر (مالیات بر ارث یا تعرفه) اعمال شود.

در مقابل مالیات بر ارزش افزوده، مالیات در واحد قرار دارد که در آن پایه مالیاتی صرف نظر از قیمت آن، مقدار آن چیز است. مالیات غیر مستقیم مثالی از این مورد است.

مصرف

مقاله اصلی: مالیات بر مصرف

مالیات بر مصرف به هر گونه مالیات در هزینههای غیر سرمایهگذاری اشاره دارد و میتواند با استفاده از مالیات بر فروش مالیات بر ارزش افزوده مصرفکننده یا با اصلاح مالیات بر درآمد، برای کسر مالیات نامحدود سرمایهگذاری یا پسانداز انجام شود.

محیطی

همچنین این موارد را مشاهده کنید: Ecotax، مالیات بر بنزین (Gas Guzzler)، اصل مالیاتهای آلوده کننده و مالیات پیگوویان این مالیات شامل مالیات مصرف منابع طبیعی، مالیات بر گازهای گلخانه ای (مالیات کربن)، «مالیات گوگرد» و موارد دیگر میشود. هدف بیان شده، کاهش اثرات محیطی با قیمت گذاری مجدد است. اقتصاددانان تأثیرات محیطی را به عنوان عوامل بیرونی منفی توصیف میکنند. در اوایل سال ۱۹۲۰، آرتور پیگو برای مقابله با عوامل خارجی مالیاتی را پیشنهاد داد (همچنین به بخش افزایش رفاه اقتصادی در زیر مراجعه کنید). اجرای صحیح مالیاتهای زیستمحیطی موضوع بحث و گفتگوی همیشگی بودهاست.

متناسب، مترقی، رگرسیون و

یکی از ویژگیهای مهم سیستمهای مالیاتی، درصد بار مالیاتی مرتبط با درآمد یا مصرف است. اصطلاحات صعودی، نزولی و تناسبی برای توصیف نحوه پیشرفت نرخ از پایین به بالا، از بالا به پایین یا متناسب استفاده میشود. این اصطلاحات اثر توزیع را توصیف میکند، که میتواند برای هر نوع سیستم مالیاتی (درآمد یا مصرف) که مطابق این تعریف است، اعمال شود.

- یک مالیات صعودی، مالیاتی است که به گونه ای اعمال میشود که وقتی مبلغی که به آن مالیات اعمال میشود افزایش مییابد، نرخ مالیات مؤثر نیز افزایش مییابد.

- نقطه مقابل مالیات صعودی، مالیات نزولی است، که در آن، وقتی مبلغی که نرخ به آن اعمال میشود افزایش مییابد، نرخ مالیات مؤثر کاهش مییابد. این اثر معمولاً در جایی تولید میشود که آزمایش ابزارها (means testing) برای برداشت کمک هزینههای مالیاتی یا مزایای دولتی مورد استفاده قرار میگیرد.

- مالیات تناسبی بین این دو است، که در آن وقتی مبلغی که نرخ به آن اعمال میشود افزایش مییابد، نرخ مالیات مؤثر ثابت است.

- مالیات یک جا مالیاتی است که مقدار آن بدون توجه به تغییر نهاد مشمول مالیات ثابت است. این در حقیقت یک مالیات نزولی است زیرا افرادی که درآمد کمتری دارند باید درصد بیشتری از درآمد خود را نسبت به افرادی که درآمد بالاتری دارند استفاده کنند و بنابراین اثر مالیات به عنوان تابعی از درآمد کاهش مییابد.

همچنین میتوان از این اصطلاحات برای اعمال معنی در وضع مالیات بر انتخاب مصرف استفاده کرد، مانند مالیات بر کالاهای لوکس و معافیت از ملزومات اساسی ممکن است دارای اثرات صعودی باشند زیرا باعث افزایش بار مالیاتی بر مصرف نهایی بالا و کاهش بار مالیات بر مصرف کم نهایی میشود.

مستقیم و غیر مستقیم

مقالات اصلی: مالیات مستقیم و مالیات غیرمستقیم

بعضی اوقات به مالیاتها «مالیات مستقیم» یا «مالیاتهای غیر مستقیم» گفته میشوند. معنی این اصطلاحات میتواند در زمینههای مختلف متفاوت باشد که بعضی اوقات میتواند منجر به سردرگمی شود. آتکینسون در یک تعریف اقتصادی بیان میکند که «... مالیاتهای مستقیم میتواند با خصوصیات فردی مالیات دهندگان تنظیم شوند در حالی که مالیاتهای غیرمستقیم صرف نظر از شرایط خریدار یا فروشنده بر معاملات اعمال میشود.» طبق این تعریف به عنوان مثال، مالیات بر درآمد «مستقیم» است، و مالیات بر فروش «غیر مستقیم» است.

در قانون، اصطلاحات ممکن است معانی مختلفی داشته باشند. به عنوان مثال، در قانون اساسی ایالات متحده، مالیاتهای مستقیم به مالیاتهای سرشماری و مالیات بر املاک اشاره دارند که مبتنی بر موجودیت ساده یا مالکیت هستند. مالیاتهای غیر مستقیم بر رویدادها، حقوق، امتیازات و فعالیتها اعمال میشود؛ بنابراین، مالیات بر فروش املاک یک مالیات غیرمستقیم تلقی میشود در حالی که مالیات بر مالکیت مال صرفاً یک مالیات مستقیم است.

هزینه و اثر

دولتها ممکن است بر هزینههای استفاده، عوارض یا انواع دیگر ارزیابیها در تبادل کالاها، خدمات یا استفاده از املاک خاص را مشمول مالیات کنند. اینها معمولاً تا زمانی که به عنوان پرداخت سود مستقیم برای شخص پرداخت کننده، مشمول مالیات نشوند، مالیات محسوب نمیشوند. این هزینهها شامل موارد زیر است:

- عوارض: هزینه ای که برای مسافرت از طریق جاده، پل، تونل، کانال، آبراه یا سایر امکانات حمل و نقل هزینه میشود. در گذشته از عوارض برای پرداخت هزینههای پروژههای عمومی راه و تونل استفاده میگردید. آنها همچنین در ارتباطات حمل و نقل خصوصی ساخته شده استفاده میشدند. شاید عوارض باید یک هزینه ثابت باشد و احتمالاً برای نوع وسیله نقلیه یا مسافت در مسیرهای طولانی یکسان است. هزینههای استفاده، مانند هزینههایی که برای استفاده از پارکها یا سایر امکانات دولتی باید پرداخت شود. حقالزحمه تعیین شده توسط سازمانهای دولتی برای تعیین در موقعیتهای خاص.

برخی از محققان به برخی از اثرات اقتصادی تحت عنوان مالیات نام میبرند هرچند که آنها مالیاتی نیستند که توسط دولت اعمال شود. این موارد شامل:

مالیات تورم: ضرر اقتصادی که دارندگان پول نقدی و معادل نقدی آن در یک واحد پولی به دلیل اثرات سیاست پولی انبساطی متحمل شدهاند سرکوب مالی: سیاستهای دولت از قبیل سرپوشهای نرخ بهره در بدهی دولت، مقررات مالی مانند الزامات ذخیره و کنترل سرمایه و موانع ورود به بازارهایی که دولت صاحب آن است یا کسب و کارها را در آن کنترل میکند.

تاریخچه

اولین سیستم مالیاتی شناخته شده در مصر باستان در حدود ۳۰۰۰–۲۸۰۰ سال قبل از میلاد مسیح در اولین سلسله پادشاهی قدیمی مصر بود. اولین و گستردهترین شکل مالیات، کوروی (corvee) و تیث (tithe) بود. پرداخت کوروی توسط دهقانان بسیار فقیر که قادر به پرداخت سایر اشکال مالیات نبودند به دولت اجباری شد (کار در مصر باستان مترادف مالیات است). سوابق مربوط به آن زمان نشان میدهد که فرعون یک مسافرت دوسالانه از کشور پادشاهی را انجام میدهد و تیثها را از مردم جمع میکند. سوابق دیگر رسیدهای غله بر روی تکههای آهک و پاپیروس است. مالیات اولیه در کتاب مقدس بایبل نیز شرح داده شدهاست. در پیدایش (فصل ۴۷، آیه ۲۴ - نسخه جدید بینالمللی) آمدهاست: "اما وقتی محصول رسید، یک پنجم آن را به فرعون بدهید. چهار پنجم دیگر را میتوانید برای بذر مزارع و به عنوان غذا برای خود و خانواده و فرزندانتان نگه دارید ". یوسف به مردم مصر میگفت که چگونه محصول خود را تقسیم کرده و بخشی را به فرعون دهند. یک سهم (۲۰٪) از محصول مالیات بود (در این مورد، مالیات ویژه بود و نه مالیات عادی زیرا برای مقابله با قحطی پیشبینی شده جمع میشد). غله جمعآوری شده، بازگردانده شده و بهطور مساوی با مردم مصر تقسیم میشد و با ملل اطراف معامله میگشت تا مصر را نجات داده و بالا برد.

در امپراتوری پارسی، یک سیستم مالیاتی تنظیم شده و پایدار توسط داریوش اول در سال ۵۰۰ قبل از میلاد معرفی شد؛ سیستم مالیات فارسی متناسب با هر ساتراپی (منطقه ای که توسط یک ساتراپ یا والی استان اداره میشد) تنظیم شدهاست. در زمانهای مختلف، بین ۲۰ تا ۳۰ ساتراپی در امپراتوری وجود داشت و هرکدام با توجه به بهرهوری فرضی آن ارزیابی میشدند. این وظیفه ساتراپ بود که مبلغ کافی را جمعآوری کرده و پس از کسر هزینههای خود (هزینهها و قدرت تصمیمگیری در مورد این که دقیقاً چگونه و از چه کسانی برای جمعآوری پول در استان استفاده کند، فرصت جمعآوری پول را به حداکثر میرساند) آن را به خزانه بفرستد. مقادیر مورد نیاز از استانهای مختلف تصویری واضح از پتانسیل اقتصادی آنها را نشان میدهد. به عنوان مثال، بابل به عنوان بیشترین مقدار مالیات و مخلوط شگفتآور کالاها ارزیابی شد؛ 1000 talent نقره و چهار ماه تأمین مواد غذایی برای ارتش. هندوستان، استانی که برای طلا و جواهرات خود افسانه شده، قرار بود طلای مساوی با مقدار بسیار زیاد talent4660 نقره را تأمین کند. مصر به دلیل ثروت محصولات زراعی خود شناخته شده بود. قرار بود مصر انبار غله امپراتوری پارس (و بعداً، امپراتوری روم) باشد و علاوه بر 700 talent نقره، باید ۱۲۰۰۰۰ پیمانه غله نیز تهیه کند. این مالیات منحصراً بر مبنای اراضی، ظرفیت تولیدی و میزان باج به ساتراپیها تعلق میگرفت.

Rosetta Stone، امتیاز مالیاتی توسط بطلمیوی پنجم در سال ۱۹۶ پیش از میلاد صادر شده و به سه زبان نوشته شدهاست «منجر به معروفترین رمزگشایی در تاریخ شد - شکستن سلسله مراتب».

حاکمان اسلامی قانون زکات (مالیات بر مسلمانان) و جزیه (مالیات سرشماری بر افراد غیر مسلمانان سرزمینهای فتح شده) اجرا کردند. در هند این عمل از قرن یازدهم آغاز شد.

بانو گادایوا که اغلب از او با عنوان بانو گادایوا یاد میشود، بانوی نجیبزادهٔ آنگلوساکسون بود، در حالی که تنها موهایش او را پوشانیده بود سوار بر اسب از خیابانهای کاونتری گذر کرد تا تخفیفی در مبالغ ظالمانهٔ مالیاتی که همسرش از مستأجران خود از اهالی کاونتری مطالبه میکرد دریافت کند.

روندها

سوابق بی شماری از جمعآوری مالیاتهای دولت در اروپا از حداقل قرن ۱۷ام هنوز هم امروز موجود است. اما سطح مالیات به سختی قابل مقایسه با اندازه و گردش اقتصاد است زیرا مقدار تولید به آسانی در دسترس نیست. مخارج دولت و درآمد در فرانسه در طول قرن ۱۷ از حدود ۲۴٫۳۰ میلیون لیر در ۱۶۰۰–۱۰ به حدود ۱۲۶٫۸۶ میلیون لیر در سال ۱۶۵۰–۱۶۵۹ و به حدود ۱۱۷٫۹۹ میلیون لیر در ۱۷۰۰–۱۷۱۰ رسید. در آن زمان بدهی دولت به ۱٫۶ میلیارد لیر رسیده بود. در سال ۱۷۸۰–۱۷۸۹، به ۴۲۱٫۵۰ میلیون لیر رسید. [۳۵] مالیات به عنوان درصد تولید کالاهای نهایی ممکن است در طول قرن ۱۷ در مکانهایی مانند فرانسه، هلند و اسکاندیناوی به ۱۵–۲۰٪ رسیده باشد. در سالهای پر از جنگ در هجدهم و اوایل قرن نوزدهم، با گرانتر شدن جنگ، نرخ مالیات در اروپا به طرز چشمگیری افزایش یافت و دولتها متمرکزتر و در جمعآوری مالیات مصمم شدند. این افزایش در انگلیس بیشترین حد بود، پیتر ماتیاس و پاتریک اوبراین دریافتند که بار مالیاتی طی این مدت ۸۵ درصد افزایش یافتهاست. یک مطالعه دیگر این تعداد را تأیید کرد که نشان میدهد درآمد سرانه مالیات در طول قرن هجدهم تقریباً شش برابر شدهاست اما رشد مداوم اقتصادی باعث شد که بار واقعی مالیات افراد قبل از انقلاب صنعتی دو برابر شود. نرخ مالیات مؤثر در انگلیس نسبت به سالهای قبل از انقلاب فرانسه بالاتر بود، دو برابر در مقایسه درآمد سرانه، اما بیشتر آنها در حوزه تجارت بینالمللی قرار میگرفت. در فرانسه مالیاتها پایینتر بودند اما این بار بیشتر مربوط به مالکان زمین، افراد و تجارت داخلی بود و بنابراین نارضایتی بیشتری به وجود آوردند.

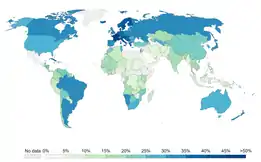

وضع مالیات به عنوان درصدی از تولید ناخالص داخلی در سال ۲۰۱۶ در دانمارک ۴۵٫۹٪، در فرانسه ۴۵٫۳٪، در انگلیس ۳۳٫۲٪، در ایالات متحده ۲۶٪ و در بین کلیه اعضای OECD بهطور متوسط ۳۴٫۳٪ بود.

حالتها

در اقتصادهای مالی قبل از بانکداری فیات، یک شکل مهم از مالیات، seigniorage بود یعنی مالیات بر خلق پول.

اشکال دیگر منسوخ شده مالیات عبارتند از:

- Scutage، که در عوض خدمت سربازی پرداخت میشود. به بیان دقیق، یک تعهد غیر مالیاتی است و نه یک مالیات اما در عمل به عنوان یک مالیات عمل میکند.

- Tallage، مالیات بر وابستگان فئودالی.

- Tithe، پرداختی مانند مالیات (یک دهم درآمد شخصی یا تولید محصولات کشاورزی) که به کلیسا پرداخت میشود (و بنابراین از نظر فنی دقیق، مالیات بسیار خاصی است). این مالیات نباید با شیوه مدرن با همین نام که معمولاً داوطلبانه است اشتباه گرفته شود.

- (Feudal aids)، کمک به فئودال، نوعی مالیات یا بدهی است که در زمان فئودالی توسط رعیت به ارباب خود پرداخت میشد.

- Danegeld، مالیات بر سرزمین قرون وسطایی که در ابتدا برای جبران حمله به دانمارک مطرح شد و بعداً برای تأمین هزینههای نظامی استفاده گردید.

- Carucage، مالیاتی که جایگزین Danegeld در انگلیس شد.

- اجاره دادن مالیات، اصل واگذاری مسئولیت جمعآوری درآمد مالیاتی به شهروندان یا گروههای خصوصی.

- Socage، یک سیستم مالیاتی فئودالی است که مبتنی بر اجاره زمین است.

- Burgage، یک سیستم مالیاتی فئودالی مبتنی بر اجاره زمین است.

برخی از اصولگرایان برای کاهش مصرف شیشه و سختافزار وارداتی بر پنجره، در یا کابینت مالیات وضع کردند. گنجهها، قفسهها ی قدیمی و کمدها برای فرار از پرداخت مالیات برای ساخت در و کابینت به کار گرفته شدند. در برخی شرایط، از مالیات همچنین برای اجرای سیاستهای عمومی مانند هزینه تراکم (برای کاهش ترافیک جاده و ترغیب حمل و نقل عمومی) در لندن استفاده میشود. در روسیه تزاری، مالیات بر ریش بسته شد. امروزه یکی از پیچیدهترین سیستمهای مالیاتی در سراسر جهان در آلمان است. سه چهارم منابع پژوهشی مالیاتی جهان به سیستم آلمانی اشاره دارد. [نیاز به استناد] طبق سیستم آلمان، ۱۱۸ قانون، ۱۸۵ فرم و ۹۶۰۰۰ آییننامه وجود دارد و ۳٫۷ میلیارد یورو برای جمعآوری مالیات بر درآمد هزینه میشود. در ایالات متحده، IRS حدود ۱۱۷۷ فرم و دستورالعمل دارد، ۲۸٫۴۱۱۱ مگابایت کد درآمد داخلی که حاوی ۳٫۸ میلیون کلمه از ۱ فوریه ۲۰۱۰، مقررات مالیاتی متعدد در قانون آئیننامه فدرال، و مواد تکمیلی در بولتن درآمد داخلی میباشد. امروزه دولتها در اقتصادهای پیشرفته تر (یعنی اروپا و آمریکای شمالی) تمایل دارند بیشتر به مالیاتهای مستقیم اعتماد کنند در حالی که اقتصادهای در حال توسعه (یعنی هند و چندین کشور آفریقایی) بیشتر به مالیاتهای غیرمستقیم اعتماد دارند.

تأثیرات اقتصادی

از نظر اقتصادی، مالیات، ثروت را از خانوارها یا شرکتها به دولت منتقل میکند. آدام اسمیت در ثروت ملل چنین مینویسد:

درآمد اقتصادی افراد از سه نوع اصلی تشکیل شدهاست: اجاره، سود و دستمزد. مالیات دهندگان عادی حداقل از طریق یکی از منابع درآمدشان، مالیات خود را پرداخت میکنند. دولت ممکن است بخواهد که مالیاتی را بهطور خاص به اجاره، سود یا دستمزدها بگیرد یا اینکه مالیاتی متفاوت به هر سه منبع درآمد خصوصی ببندد. با این حال، بسیاری از مالیاتها به ناچار از منابع و اشخاص، متفاوت از آنچه در نظر گرفته میشود دریافت میشود … مالیات خوب چند معیار اصلی را رعایت میکند؛ آنها متناسب با درآمد یا توانایی پرداخت افراد مشخص میشوند و قابل پرداخت در زمانهای مختلف و به روشهایی راحت و مناسب برای مالیات دهندگان هستند .

عوارض جانبی مالیات (مانند تحریف اقتصادی) و نظریههایی در مورد چگونگی بهترین روش وضع کردن مالیات موضوع مهمی در اقتصاد خرد است. تقریباً میتوان گفت مالیات انتقال سادهٔ ثروت نیست. تئوریهای اقتصادی مالیات به این سؤال میپردازد که چگونه رفاه اقتصادی را از طریق مالیات به حداکثر رساند. یک مطالعه در سال ۲۰۱۹ که دنبال تأثیرات تخفیفات مالیات بر قشرها مختلف درآمد بود نشان داد، این کاهش مالیات برای گروههای کم درآمد بود که بیشترین تأثیر مثبت را بر رشد اشتغال گذاشت. کاهش مالیات برای ۱۰٪ برتر ثروتمندان تأثیر کمی داشت.

تعلق واقعی مالیات

مقاله اصلی: وقوع مالیات همچنین ببینید: تأثیر مالیات و یارانه بر قیمت

قانون تعیین میکند که مالیات از چه کسانی جمعآوری شود. در بسیاری از کشورها، مالیات بر شرکتها (مانند مالیات شرکتها یا مالیاتهای حقوق و دستمزد) را اعمال میکنند. اما اینکه چه کسی در نهایت مالیات را پرداخت میکند ("بار" مالیات) با وارد شدن مالیات به هزینههای تولید، توسط بازار تعیین میشود. نظریه اقتصادی نشان میدهد که تأثیرات اقتصادی مالیات لزوماً در جاهایی که بهطور قانونی تحمیل شده، دیده نمیشود. به عنوان مثال، مالیات بر اشتغال پرداخت شده توسط کارفرمایان، حداقل در دراز مدت روی کارمند تأثیر خواهد گذاشت. بیشترین سهم از بار مالیاتی به کم کششترین عامل مشمول مربوط میشود یعنی بخشی از معامله که کمترین تأثیر را از تغییر در قیمت میپذیرد. به عنوان مثال، مالیات بر دستمزدها در یک شهر (حداقل در طولانی مدت) بر صاحبان املاک در آن منطقه تأثیر خواهد گذاشت.

بسته به اینکه میزان عرضه و تقاضا درهر قیمت متفاوت است ("کشش" عرضه و تقاضا)، مالیات توسط فروشنده (به شکل قیمتهای پایینتر قبل از مالیات) یا توسط خریدار (به صورت قیمتهای بالاتر پس از مالیات) میتواند نشان داده شود. اگر کشش عرضه کم باشد، بیشتر مالیات توسط تولیدکننده پرداخت می شوداما اگر میزان کشش تقاضا کم باشد، بیشتر آن توسط مشتری پرداخت میشود و، برعکس. اگر فروشنده یک تولیدکننده رقابت کامل باشد، بسته به کششهای آن، بار مالیاتی بر روی عوامل تولید توزیع میشود. این شامل کارگران (به صورت دستمزدهای پایینتر)، سرمایه گذاران سرمایه (به صورت ضرر سهامداران)، مالکان زمین (به صورت اجاره پایین)، کارآفرینان (به صورت دستمزدهای پایینتر) و مشتریان (به صورت قیمتهای بالاتر) است.

برای نشان دادن این رابطه، فرض کنید که قیمت بازار یک محصول ۱٫۰۰ دلار است و مالیات ۰٫۵۰ دلار بر کالایی اعمال میشود که طبق قانون قرار است از فروشنده جمعآوری شود. اگر محصول با کشش تقاضا (زیاد) باشد، بخش بیشتری از مالیات توسط فروشنده جذب میشود. این امر به این دلیل است که کالاهایی که تقاضا با کشش دارند باعث کاهش زیاد تقاضا با افزایش اندک قیمت میشوند؛ بنابراین، برای تثبیت فروش، فروشنده بیشتر بار مالیاتی اضافی را جذب میکند. به عنوان مثال، ممکن است فروشنده قیمت محصول را به ۰٫۷۰ دلار کاهش دهد به طوری که پس از اضافه کردن مالیات، خریدار در مجموع ۱٫۲۰ دلار یا تنها ۰٫۲۰ دلار بیشتر از آنچه قبل از اعمال مالیات ۰٫۵۰ دلاری پرداخت میکردهاست، پرداخت کند. در این مثال، خریدار ۰٫۲۰ دلار مالیات ۰٫۵۰ دلاری (به شکل قیمت پس از مالیات) و فروشنده مبلغ ۰٫۳۰ دلار باقیمانده (به صورت قیمت پایینتر پیش از مالیات) را پرداخت میکند.

مخارج دولت

هدف مالیات تأمین هزینههای دولت بدون ایجاد تورم است. تأمین کالاهای عمومی از جمله راه و سایر زیرساختها، مدارس، شبکه تأمین اجتماعی، مراقبتهای بهداشتی، دفاع ملی، اجرای قانون و سیستم قضایی، موجب افزایش رفاه اقتصادی جامعه میشود البته تا زمانی که منافع اش بیشتر از هزینههای مربوطه باشد.

پیگویی

وجود مالیات میتواند در برخی موارد بازده اقتصادی را افزایش دهد. اگر اثر منفی خارجی با یک کالا همراه باشد، به این معنی که تأثیرات منفی آن را مصرفکننده احساس نمیکند، در این صورت بازار آزاد بیش از حد از این کالاها تجارت خواهد کرد. با پرداخت مالیات، دولت میتواند رفاه عمومی و همچنین افزایش نسبی درآمد را افزایش دهد. این نوع مالیات را اقتصاددان، به افتخار آرتور پیگو، مالیات پیگویی (پیگووین تکس / pigovian tax) نامیدهاند. از مالیاتهای احتمالی پیگویی میتواند تحمیل مالیات برآلایندهها (مانند بنزین)، مالیات بر کالاهایی که موجب هزینههای مراقبتهای بهداشت عمومی میشوند (مانند الکل یا دخانیات) و مربوط به کالاهای عمومی «رایگان» باشد.

کاهش نابرابری

مالیات مترقی (پیش رفته) ممکن است نابرابری اقتصادی را کاهش دهد. این اثر حتی در صورت عدم توزیع مجدد درآمد مالیاتی رخ میدهد.

کاهش رفاه اقتصادی

بیشتر مالیاتها (همانطور که در زیر مشاهده میکنید) عوارض جانبی دارند برای مثال با اجباری کردن کار غیرمولد (هزینههای انطباق) یا باایجاد تحریف در مشوقهای اقتصادی (کاهش اضافه رفاه و انگیزههای فساد) باعث کاهش رفاه اقتصادی میشود.

هزینهٔ انطباق

اگرچه دولتها باید برای فعالیتهای مربوط به جمعآوری مالیات، هزینه میکنند اما برخی از هزینهها، به ویژه برای نگهداری سوابق و پر کردن فرمها، توسط شرکتها و افراد انجام میشود. این هزینهها بهطور جمعی هزینه انطباق نامیده میشوند. سیستمهای مالیاتی پیچیدهتر هزینههای انطباق بالاتری دارند. این واقعیت میتواند به عنوان پایه ای برای استدلالهای عملی یا اخلاقی به نفع سادهسازی مالیات مورد استفاده قرار گیرد (مانند Fair Tax یا One Tax و برخی از پیشنهادها مالیاتی مسطح).

هزینههای اضافه رفاه از دست رفته

در صورت عدم وجود آثار منفی خارجی، دریافت مالیات از بازار باعث ایجاد ای به نام "اضافه رفاه از دست رفته" میشود که باعث کاهش کارایی اقتصادی میشود. در یک بازار رقابتی قیمت یک کالای خاص اقتصادی به گونه ای تنظیم میشود که تمام معاملههایی که هم برای خریدار و هم برای فروشنده وجود دارد؛ سود داشته باشد. وضع مالیات باعث میشود قیمت دریافتی توسط فروشنده کمتر از هزینه برای خریدار (باتوجه به مقدار مالیات) باشد. این امر باعث میشود معاملات کمتری اتفاق بیفتد که باعث کاهش رفاه اقتصادی میشود. افراد یا بیزنسهای درگیر نسبت به قبل از مالیات وضع بد تری دارند. بار مالیاتی و میزان هزینه اضافه رفاه از دست رفته به میزان کشش عرضه و تقاضای کالای مشمول مالیات بستگی دارد.

یشتر مالیاتها - از جمله مالیات بر درآمد و مالیات بر فروش - میتوانند هزینه اضافه رفاه از دست رفته داشته باشند. تنها راه برای جلوگیری از هزینههای اضافه رفاه از دست رفته در اقتصادی که عموماً رقابتی است، خودداری از مالیاتهایی که مشوقهای اقتصادی را تغییر میدهند، هست. این مالیاتها شامل مالیات بر ارزش زمین - در اینجا مالیات بر کالایی بدون کشش عرضه قرار دارد - مالیات مستقیم مانند مالیات بر رایگیری -که توسط همه بزرگسالان صرف نظر از گزینههای آنها پرداخت میشود-میشود. همچنین به احتمال زیاد مالیات بر سود بادآورده که کاملاً غیرقابل پیشبینی (خلاف انتظار - درآمد موقت) است نیز میتواند در این دسته قرار بگیرد.

اضافه رفاه از دست رفته باعث تنظیم مالیاتها در تراز کردن (فرصتها در) زمین بازی تجاری نمیشود. بنگاههایی که پول بیشتری دارند در این رقابت بهتر هستند. معمول است که صنعتی شامل شرکتهای بسیار بزرگ، مانع ورود بسیار زیادی از ورود کنندگان تازهوارد به بازار میشود. این به این علت است که هرچه شرکت بزرگتر باشد، موقعیتش برای مذاکره بهتر خواهد بود. همچنین، شرکتهای بزرگتر ممکن است بتوانند برای مدت زمان طولانی با سود کم یا حتی منفی فعالیت کنند و این گونه رقابتها را کنار میزنند. با این حال، مالیات مترقی (پیشرفته) بر سود، میتواند چنین موانعی را برای ورودکنندگان جدید کاهش دهد، از این طریق میتوان باعث افزایش رقابت بین بنگاهها شد که در نهایت به نفع مصرفکنندگان نمام خواهد شد.

انگیزهٔ فساد

پیچیدگی قانون مالیات در اقتصادهای پیشرفته، مشوق فرارهای مالیاتی است. هر چه جزئیات سیاستهای مالیاتی بیشتر باشد، فرصتهای بیشتری برای جلوگیری قانونی از نپرداخت مالیات و فرار مالیاتی غیرقانونی وجود دارد. این موضوع نه تنها منجر به از دست رفتن درآمد میشود بلکه باعث هزینههای اضافی نیز میشود؛ بهطور مثال، پرداختهای انجام شده برای مشاوره مالیاتی، اساساً اضافه رفاه از دست رفته دارند زیرا هیچ ثروتی به اقتصاد نمیافزایند. مشوقهای فساد نیز به دلیل معاملات "پنهان" مشمول مالیات نمیشوند. مثلاً، فروش از یک شرکت به شرکت دیگر ممکن است مشمول مالیات بر فروش باشد، اما اگر همان کالاها از یک شعبه یک شرکت به شعبهٔ دیگر ارسال میشدند، مشمول هیچ مالیاتی قابل پرداختی نمیشود. برای حل این مسائل، اقتصاددانان غالباً ساختارهای ساده و شفاف مالیاتی را پیشنهاد میکنند که از ارائه نقاط ضعف (راههای گریز) جلوگیری میکند. به عنوان مثال، مالیات بر فروش میتواند با مالیات بر ارزش افزوده، جایگزین معاملات واسطه شود.

در کشورهای در حال توسعه

پس از تحقیقات نیکولاس کالدور، معلوم شد منابع مالی عمومی در کشورهای در حال توسعه با ظرفیت دولت و توسعه مالی به شدت مرتبط است. با توسعه ظرفیت ایالتی، ایالتها نه تنها سطح مالیات را افزایش میدهند بلکه الگوی مالیات را نیز گسترش مییابد. مطابق استدلال تیلی، ظرفیت دولت در پاسخ به ظهور جنگ تحول پیدا میکند. جنگ انگیزه ای برای دولتها برای افزایش مالیات و تقویت ظرفیت ایالتها است. از نظر تاریخی، بسیاری از پیشرفتهای مالیاتی در زمان جنگ رخ دادهاست. وضع مالیات بر درآمد در انگلیس به دلیل جنگ ناپلئونی در سال ۱۷۹۸ بود. اولین باردر ایالات متحده مالیات بر درآمد در طول جنگ داخلی معرفی شد. مالیات توسط ظرفیتهای مالی و قانونی یک کشور محدود شدهاست. ظرفیتهای مالی و حقوقی نیز مکمل یکدیگر هستند. یک سیستم مالیاتی که به خوبی طراحی شده میتواند ضرر و زیانهای وارد بر کارایی را به حداقل برساند و رشد اقتصادی را تقویت کند. با رعایت بهتر و پشتیبانی بهتر از موسسات مالی و داراییهای فردی، دولت قادر به جمعآوری مالیات بیشتر خواهد بود. اگرچه کشورهای ثروتمند درآمد مالیاتی بالاتری دارند، اما رشد اقتصادی همیشه به درآمد مالیاتی بالاتر منجر نمیشود.

محققان EPS PEAKS گفتند که هدف اصلی مالیات، جمعآوری درآمد، تأمین منابع برای بودجه ملی و تشکیل بخش مهمی از مدیریت کلان اقتصادی است. آنها گفتند که تئوری اقتصادی بر لزوم بهینهسازی سیستم از طریق تعادل کارایی و عدالت، درک تأثیرات بر تولید و مصرف و همچنین توزیع، توزیع مجدد و رفاه تأکید کردهاست. آنها اظهار میدارند که مالیات و تسویه حسابهای مالیاتی نیز به عنوان ابزاری برای تغییر رفتاری، برای تأثیرگذاری بر تصمیمات سرمایهگذاری، تأمین نیروی کار، الگوهای مصرف، و ریزش اقتصادی مثبت و منفی (آثار خارجی) و در نهایت، ارتقاء رشد اقتصادی و توسعه است. سیستم مالیاتی و اداره آن نیز به عنوان اصلیترین شکل "قرارداد اجتماعی" بین دولت و شهروندان - که به عنوان مالیات دهندگان و ناظر این مسئولیت دولت و کیفیت اجرایی آن اند - نقش مهمی در دولت سازی و حکومتداری ایفا میکنند.

محققان نوشتند که درآمد داخلی بخش مهمی از تأمین اعتبار مالی عمومی یک کشور در حال توسعه را تشکیل میدهد زیرا این نوع تأمین مالی از کمکهای خارجی (تأمین کننده کشورهای خارجی) برای توسعه با ثبات تر و قابل پیشبینی تر است و برای خودکفایی یک کشور ضروری است. آنها دریافتند که جریان درآمد داخلی بهطور متوسط در حال حاضر بسیار بزرگتر از کمکهای خارجی برای توسعه (Overseas Development Assistance است. با این حال، در یک چهارم از کشورهای آفریقایی کمکهای خارجی توسعه از جمعآوری مالیات بیشتر است، که احتمالاً این کشورها از نظر داشتن منابع فقیر اند. این نشان میدهد کشورهایی که پیشرفتهای بیشتری را در زمینه جایگزین کردن کمکهای خارجی با درآمد مالیاتی داشتهاند، آنهایی اند که از افزایش قیمت انرژی و مواد اولیه بهطور نامتناسب (نا همگن) سود میبرند.

نویسنده درآمدهای مالیاتی را به عنوان درصدی از تولید ناخالص داخلی بهطور متوسط ۱۹٪ در سراسر جهان متغیر میداند. این دادهها همچنین نشان میدهد کشورهایی که تولید ناخالص داخلی(GDP) بالاتر دارند ضریب نسبی بالاتری (پرداخت مالیاتی نسبت به تولید ناخالص داخلی) را دارند، همچنین نشان میدهد که درآمد بالاتر با درآمد مالیاتی نسبتاً بالاتری همراه است. بهطور متوسط، کشورهای با درآمد بالا ضریب نسبی در حدود ۲۲ درصد، کشورهای با درآمد متوسط ۱۸ درصد و در کشورهای کم درآمد ۱۴ درصد دارند. (ضریب نسبی:درآمد مالیاتی به GDP) در کشورهای با درآمد بالا، بالاترین نسبت مالیات به تولید ناخالص داخلی در دانمارک با ۴۷ درصد و کمترین میزان در کویت با ۰٫۸ درصد است و این نشان دهنده همراه بودن مالیات کم با درآمدهای زیاد نفتی است. میانگین عملکرد بلند مدت درآمد مالیاتی به عنوان سهمی از تولید ناخالص داخلی در کشورهای کم درآمد عمدتاً راکد بودهاست، اگرچه در بیشتر آنها پیشرفتی ازین حیث در سالهای اخیر دیده شدهاست. بهطور متوسط، کشورهایی با منابع غنی بیشترین پیشرفت را داشتهاند، از ۱۰٪ در اواسط دهه ۱۹۹۰ به حدود ۱۷٪ در سال ۲۰۰۸. کشورهای فقیر از منابع هم پیشرفتهایی را تجربه کردند، بهطور متوسط درآمد مالیاتی از ۱۰٪ به ۱۵٪ در همان دورهٔ زمانی افزایش یافتهاست. بسیاری از کشورها با درآمد، پایین ضریب مالیات به GDP کمتر از ۱۵ درصد دارند و این میتواند به دلیل پتانسیل مالیاتی پایین مانند فعالیتهای اقتصادی مالیات پذیر محدود یا تلاش کم مالیاتی به دلیل سیاست گذاری، عدم انطباق یا محدودیتها اداری (اجرایی) باشد. برخی از کشورهای کم درآمد که نسبتاً ضریب مالیات به GDP بالایی دارند به دلیل درآمدهای مالیات بر منابع (مانند آنگولا) یا اداره امور مالیاتی نسبتاً کارآمد (به عنوان مثال کنیا، برزیل) است در حالی که برخی از کشورهای با درآمد متوسط نسبت مالیات به تولید ناخالص داخلی کمتر دارند (به عنوان مثال مالزی) که منعکس کننده یک انتخاب سیاست مالیات دوستانه تر است.

در حالی که درآمدهای مالیاتی کلی بهطور کلی ثابت ماندهاست، روند جهانی نشان میدهد که مالیات تجاری به عنوان بخشی از کل درآمد کاهش یافتهاست (صندوق بینالمللی پول، ۲۰۱۱) با انتقال سهم درآمد از مالیات تجارت مرزی به سمت مالیات فروش داخلی کالاها و خدمات، کشورهای کم درآمد وابستگی بالاتری به مالیات تجاری دارند و وابستگی کمتری به مالیات بر درآمد و مصرف را در مقایسه با کشورهای با درآمد بالاتر دارند. یکی از شاخصهای تجربه مالیات دهی در بررسیهای "انجام تجارت (Doing Business) "، مقایسه شدهاست که کل نرخ مالیات، زمان صرف شده برای انجام مراحل مالیاتی و تعداد پرداختهای مورد نیاز در طول سال، را در ۱۷۶ کشور جهان مقایسه میکند." ساده ترین" کشورهایی که میتوانند در آن مالیات بپردازند در رتبه نخست امارات متحده عربی در خاورمیانه قرار دارند و به دنبال آن قطر و عربستان سعودی هستند که به احتمال زیاد بازتاب رژیمهای مالیاتی در آن کشورها است. کشورها در جنوب صحرای آفریقا جزء "سخت ترین"ها هستند جمهوری آفریقای مرکزی، جمهوری کنگو، گینه و چاد در فهرست ۵ طبقه پایین هستند که نشان دهنده نرخ بالاتر مالیات در کل کشور و بار اداری بیشتر برای تحقق آن است.

حقایق کلیدی

حقایق زیر توسط محققان EPS PEAKS گردآوری شدهاست:

- آزادسازی تجارت منجر به کاهش مالیات تجاری و سهم آن از کل درآمد و تولید ناخالص داخلی شدهاست.

- کشورهای غنی از منابع تمایل دارند که درآمد بیشتری را به عنوان سهمی از تولید ناخالص داخلی جمعآوری کنند، اما این روش بیثبات تر است. کشورهای جنوب صحرای آفریقا که از نظر منابع اقتصادی غنی هستند، نسبت به کشورهای فقیر از منابع در جمعآوری مالیات صعیف تر عمل کردهاند، اما درآمد آنها سال به سال بیثبات تر شدهاست. با تقویت مدیریت درآمد، فرصتهای عظیمی برای سرمایهگذاری برای توسعه و رشد وجود دارد.

- کشورهای در حال توسعه بخش غیررسمی دارند که بهطور متوسط حدود ۴۰٪، شاید در برخی موارد ۶۰٪ باشد. بسیاری از بخشهای غیررسمی، معامله گران غیررسمی کوچک را دربردارند که ممکن است در ورود صحیحی به شبکه مالیاتی نداشته باشند، زیرا هزینه جمعآوری مالیات زیاد است و حداکثر درآمد قابل کسب نیز محدود است. همچنین مسئله ای برای شرکتهای غیر سازگار وجود دارد که مالیات تحمیل کردن به آنها سخت است و از مالیات خودداری میکنند و باید در شبکه مالیاتی قرار بگیرند.

- کشورهای در حال توسعه و توسعه یافته برای وضع مالیات برای افراد چند ملیتی و شهروندان بینالمللی با چالشهای بزرگی روبرو هستند زیرا تخمین ضرر و زیان درآمدهای مالیاتی ناشی از فرار و دوری از کشورهای در حال توسعه به علت کمبود داده و کاستیهای روش شناختی محدود و نادقیق است، اما برخی تخمینها میزانهای قابل توجهی اند.

- کشورها از مشوقها برای جذب سرمایهگذاری استفاده میکنند، اما انجام این کار ممکن است باعث شود که دولت بیدلیل از درآمد مالیاتی بگذرد، زیرا شواهد نشان میدهد که سرمایه گذاران بیشتر تحت تأثیر اصول اقتصادی مانند اندازه بازار، زیرساختها و مهارتها قرار میگیرند و فقط تا حدی کم با انگیزههای مالیاتی (بررسیهای سرمایه گذاران IFC) تحت تأثیر قرار میگیرند. به عنوان مثال، حتی اگر دولت ارمنستان از بخش IT پشتیبانی میکند و فضای سرمایهگذاری را بهبود میبخشد، کوچک بودن بازار داخلی، دستمزدهای کم، تقاضای کم برای ابزارهای عامل پیشرفت بهرهوری، محدودیتهای مالی، نرخ غارت نرمافزاری بالا (کپی، توزیع، استفاده غیرقانونی) و سایر عوامل باعث روند آهسته رشد این بخش میشود؛ بنابراین مشوقهای مالیاتی به آن اندازه که تصور میشود در توسعه بخش نقش ندارند.

- در کشورهای کم درآمد هزینههای انطباق زیاد، روندها طولانی، پرداخت مکرر مالیات، رشوه و فساد زیاد است.

- از بین همه مناطق، آفریقا بالاترین نرخ مالیات را به خود اختصاص دادهاست که میانگین آن ۵۷٫۴٪ مالیات از سود کسب و کار است، اما از سال ۲۰۰۴ تا حدودی به دلیل معرفی مالیات بر ارزش افزوده از ۷۰٪ کاهش یافتهاست و این احتمالاً میتواند تأثیر مفیدی در جذب سرمایهگذاری داشته باشد.

- کشورهای شکننده به عنوان درصدی از تولید ناخالص داخلی کمتر قادر به گسترش درآمد مالیاتی هستند و نگهداری از هر گونه ازین دستاوردها (افزایش درآمد مالیاتی) دشوارتر است (عدم ثبات) زیرا اداره امور مالیاتی فرو میپاشد. از آنجا که اقتصادها پس از درگیریها دوباره ساخته میشوند، میتواند پیشرفت خوبی در توسعه سیستمهای مالیاتی مؤثر وجود آید. لیبریا از ۱۰٫۶٪ تولید ناخالص داخلی در سال ۲۰۰۳ به ۲۱٫۳٪ در سال ۲۰۱۱ افزایش یافت. موزامبیک از ۱۰٫۵٪ تولید ناخالص داخلی در ۱۹۹۴ به حدود ۱۷٫۷٪ در سال ۲۰۱۱ افزایش یافتهاست.

خلاصه

مداخلات خارجی برای کمک در درآمد میتواند محرک درآمد برای رشد، بهبود طرح سیستم مالیاتی و اثربخشی اداری و تقویت حاکمیت و انطباق باشد. نویسنده راهنمای مباحث اقتصادی دریافت که بهترین مدلهای کمک به درآمد به شرایط کشور بستگی دارد، اما باید هماهنگ با منافع دولت و تسهیل برنامهریزی و اجرای مؤثر فعالیتها تحت یک اصلاح مالیاتی مبتنی بر شواهد باشد. سرانجام، وی دریافت که مشخص کردن زمینههایی برای اصلاحات بیشتر، نیاز به ارزیابی تشخیصی ویژهٔ کشور دارد. حوزههای وسیعی برای کشورهای در حال توسعه در سطح بینالمللی مشخص شدهاست (به عنوان مثال صندوق بینالمللی پول)که شامل، مالیات بر دارایی برای درآمدهای محلی، تقویت مدیریت هزینهها و مالیات مؤثر در صنایع استخراجی و چند ملیتی است.

دیدگاهها در خصوص مالیات

مخالفان

مقالات اصلی: نافرمانی مالیاتی و مالیات به عنوان دزدی

از آنجاییکه پرداخت مالیات اجباریست و توسط نظامات حقوقی اعمال میشود برخی فلاسفه سیاست مالیات بستن را چون دزدی (یا برده داری یا نقض حقوق مالکیت)، یا استبداد میدانند و دولت را به جمعآوری مالیات از راه زور و ابزارهای اجباری متهم میکنند. اراده گرایان، آنارشیستهای فردگرا، آبجکتیویستها، آنارکو-کاپیتالیستها و لیبرترینها مالیات بستن را بمثابه تجاوز دولتی میدانند (اصل عدم تجاوز را ببینید). این دیدگاه که دموکراسی به مالیات بستن مشروعیت میبخشد را آنانی که هر نوع دولت از جمله قوانین برگزیده بهطور دمکراتیک اساساً تجاوزکارانهاند را رد میکنند. بنا بر لودویگ فن میزس، «جامعه در کل» بنا بر فردیت روشی، نباید چنین تصمیماتی بگیرد. مخالفین لیبرترین مالیات بستن مدعیند حفاظت دولتی، نظیر پلیس و نیروهای دفاعی را میتوان با جایگزینهای بازار از قبیل سازمانهای دفاعی خصوصی، سازمانهای حل اختلاف یا مشارکتهای داوطلبانه جایگزین کرد. والتر ای. ویلیمز استاد اقتصاد دانشگاه جورج میسن گفته «برنامههای باز توزیع درآمد دولتی همان نتیجهٔ دزدی را به بار میآورند. در واقع آن همانیست که یک دزد میکند؛ او درآمد را بازتوزیع میکند. تفاوت بین دولت و دزد بیشتر مسئله قانونی بودن است.»

حمایت

مقاله اصلی: قرارداد اجتماعی

هر مالیات برای شخصی که آن را میپردازد، نشانی است از آزادی، نه برده داری. - آدام اسمیت (۱۷۷۶)، ثروت ملل

طبق اکثر فلسفههای سیاسی، مالیاتها توجیه میشوند، زیرا آنها فعالیتهای لازم و سودمندی را برای جامعه تأمین مالی میکنند. علاوه بر این، مالیات مترقی میتواند برای کاهش نابرابری اقتصادی در جامعه استفاده شود. مطابق این دیدگاه، مالیات در کشورها و ملل مدرن به نفع اکثر مردم و توسعه اجتماعی است. یک نمایشی مشترک از این دیدگاه را، با بیان جملات مختلف الیور وندل هولمز جونیور، مانند "مالیاتها قیمت تمدن است" میتوان دید.

همچنین میتوان استدلال کرد که یک دموکراسی جامعه بهطور کلی تصمیم میگیرد که چگونه سیستم مالیاتی باید ساماندهی شود. شعار "بدون مالیات بدون نمایندگی" ("No taxation without representation") انقلاب آمریکا دلالت بر این دیدگاه دارد. برای محافظه کاران سنتی، پرداخت مالیات به عنوان بخشی از تعهدات عمومی شهروندان مبنی بر پیروی از قانون و حمایت از نهادهای مستقر توجیه میشود. موضع محافظه کاران شاید در مشهورترین رساله اداری امور مالی دولتی دیده شود، "مالیات قدیمی مالیات خوبی است". محافظه کاران از "پیش فرض اساسی محافظه کارانه" حمایت میکنند که هیچکس نباید از پرداخت هزینههای دولت معذور واقع شود، مبادا اعتقاد داشته باشد که دولت برای آنها بی هزینه است با این نتیجهٔ خاص که آنها خواهان "سرویسهای بیشتر" دولت هستند. سوسیال دموکراتها بهطور کلی از مالیات بالاتر برای تأمین بودجه خدمات عمومی که طیف گستردهای از خدمات مانند مراقبتهای بهداشت جهانی و آموزش و همچنین طیف وسیعی از مزایای رفاهی هست، حمایت میکنند. همانطور که توسط تونی کراس لند و دیگران استدلال میشود، ظرفیت مالیات بر درآمد از سرمایه، به عنوان یک عنصر اصلی پرونده اجتماعی سوسیال دموکراتیک برای اقتصاد مختلط در مقابل استدلالهای مارکسیستی برای مالکیت عمومی سرمایه است. بسیاری از آزادی خواهان برای حداکثر حمایت از آزادی، حداقل میزان مالیات را توصیه میکنند.

اجبار مالیاتی افراد مانند مالیات بر درآمد اغلب به دلایلی شامل حاکمیت ارضی و قرارداد اجتماعی توجیه میشوند. اقتصاددانان جورجیست معتقدند که کل اجاره اقتصادی جمعآوری شده از منابع طبیعی (زمین، استخراج مواد معدنی، سهمیه ماهیگیری و غیره) درآمد کسب نشده (به دست نیامده) است و متعلق به جامعه است نه هر فرد. آنها از مالیات بالایی ("مالیات منفرد (مجرد)"the "Single Tax") بر زمین و سایر منابع طبیعی حمایت میکنند تا این درآمد کسب نشده را به دولت بازگردانند، اما مالیات دیگری وجود ندارد.

دیدگاه سوسیالیستی

کارل مارکس فرض کرد که مالیات پس از ظهور کمونیسم غیر ضروری خواهد بود و چشم به راه "تضعیف دولت" است. در اقتصادهای سوسیالیستی مانند چین، مالیات نقش کمتری ایفا میکرد، زیرا بیشتر درآمد دولت از مالکیت بنگاهها ناشی میشد، و توسط برخی گفته شد که مالیات پولی، ضروری نیست. در حالی که بعضی اوقات اخلاق مالیات زیر سؤال میرود، اکثر استدلالها در مورد مالیات حول درجه و روش مالیات و هزینههای مرتبط دولت است، نه خود مالیات.

انتخاب

مقاله اصلی: انتخاب مالیات

انتخاب مالیات این تئوری است که مالیات دهندگان باید کنترل بیشتری در نحوه تخصیص مالیاتهای فردی خود داشته باشند. اگر مالیات دهندگان میتوانند انتخاب کنند که کدام سازمانهای دولتی مالیات آنها را دریافت کند، تصمیمات مربوط به هزینه فرصت با دانش جزئی آنها را تکمیل میشود. به عنوان مثال: مأمور مالیاتی که بیشتر مالیات خود را در زمینه آموزش عمومی اختصاص میدهد، کمتر میتواند به مراقبتهای بهداشتی اختصاص دهد. حامیان استدلال میکنند که اجازه دادن به مالیات دهندگان برای نشان دادن ترجیحات خود، اطمینان حاصل میکند که دولت موفق میشود کالاهای عمومی را که واقعاً مالیات دهندگان برای آنها ارزش قائل هستند، تولید کند. این به گمانه زنی در مورد املاک و مستغلات، چرخههای تجاری، بیکاری و توزیع ثروت بهطور یکسان پایان میدهد. قضیهٔ هنری جورجِ جوزف استیگلیتز کفایت و اثربخشی آن را پیشبینی میکند زیرا - همانطور که جورج نیز خاطرنشان کرد - هزینههای عمومی ارزش زمین را بالا میبرد.

دیدگاه جئوئیستی

مقالات اصلی: جورجیسم، ژئولیبرتاریسم و مالیات بر ارزش زمین

ژئوالیستها (جورجیستها و جغرافیاییان) گفتند که مالیات باید در درجه اول اجاره اقتصادی باشد و به ویژه برای ارزش زمین، به دلیل کارایی اقتصادی و همچنین اخلاق جمع شود. کارایی استفاده از اجاره اقتصادی برای مالیات (همانطور که اقتصاددانان توافق دارند) به این دلیل است که چنین مالیاتی نمیتواند به تصویب برسد و باعث هیچ گونه کاهش اضافه رفاه نمیشود و انگیزه احتکار زمین را برطرف میکند. اخلاق آن مبتنی بر فرض ژئوئیست است که مالکیت خصوصی برای کالاهای کار توجیه میشود اما برای زمین و منابع طبیعی توجیه نمیشود. هنری جورج اقتصاددان و اصلاح طلب اجتماعی به دلیل تأثیر منفی آنها بر تجارت با مالیات فروش و تعرفههای محافظتی مخالفت کرد. وی همچنین به حق هر فرد به ثمرات کار و سرمایهگذاری مولد خود اعتقاد داشت؛ بنابراین، درآمد حاصل از نیروی کار و سرمایه مناسب باید بدون مالیاتگیری باقی بماند به همین دلیل بسیاری از ژئوئیستها - به ویژه آنهایی که خود را ژئولبرتاریا مینامند - این دیدگاه را با آزادی خواهان به اشتراک دارند که این نوع مالیات (اما نه همه) غیراخلاقی و حتی سرقت است. جورج اظهار داشت که باید یک مالیات واحد وجود داشته باشد: مالیات بر ارزش زمین، که هم کارآمد و هم اخلاقی تلقی میشود.

نظریهها

مقاله اصلی: نظریه مالیات

منحنی لافر

مقاله اصلی: منحنی لافر

در اقتصاد، منحنی لافر نمایشی نظری از رابطه بین درآمد دولت افزایش یافته توسط مالیات و کلیه نرخهای ممکن مالیات است. برای نشان دادن مفهوم کشش درآمد مشمول مالیات استفاده میشود (که درآمد مشمول مالیات در پاسخ به تغییر در نرخ مالیات تغییر خواهد کرد). منحنی توسط آزمایش فکر ساخته شدهاست. ابتدا میزان درآمدهای مالیاتی جمعآوری شده با نرخ شدید مالیات ۰ و ۱۰۰ درصد در نظر گرفته میشود. واضح است که نرخ مالیات ۰٪ هیچ درآمدی را ایجاد نمیکند، اما فرضیه منحنی Laffer این است که نرخ مالیات ۱۰۰٪ نیز هیچ درآمدی ایجاد نمیکند زیرا با چنین نرخی دیگر انگیزه ای برای مالیات دهندگان عقلانی برای به دست آوردن درآمد وجود ندارد، بنابراین درآمد حاصل از آن ۱۰۰٪ از هیچ چیز نخواهد بود. اگر هم نرخ ۰٪ و هم ۱۰۰٪ نرخ مالیات هیچ درآمدی ایجاد نکنند، از این قضیه ارزش شدید نتیجه گرفته میشود که حداقل یک نرخ وجود دارد که درآمد مالیاتی در آن حداکثر است. منحنی لافر بهطور معمول با نمودار نشان داده میشود که از مالیات ۰٪ شروع میشود، با درآمد صفر و به حداکثر درآمد ممکن با نرخ متوسط مالیاتی افزایش مییابد و سپس با نرخ مالیات ۱۰۰٪ دوباره به صفر میرسد.

یکی از نتایج احتمالی منحنی لافر این است که افزایش نرخ مالیات فراتر از یک نقطه مشخص برای افزایش درآمد مالیاتی بیشتر نتیجه ای نخواهد داشت. منحنی لافر فرضی برای هر اقتصاد معین فقط میتواند تخمین زده شود و چنین برآوردهایی بعضاً بحثبرانگیز هستند. گزارش فرهنگ لغت اقتصاد پالگروی (The New Palgrave Dictionary of Economics)جدید گزارش میدهد که تخمین نرخ مالیات با درآمد حداکثری بسیار متفاوت است و دامنه متوسط آن حدود ۷۰ درصد است.

بهینه

مقاله اصلی: مالیات بهینه

بیشتر دولتها عوایدی را در نظر میگیرند که از مالیاتهای غیر تبعیض آمیز یا از طریق مالیاتهایی که سود سهام مضاعف دارند، میتوانند فراتر روند. نظریه مالیات بهینه شاخه ای از اقتصاد است که در نظر میگیرد چگونه میتوان ساختار مالیاتها را طراحی کرد تا کمترین هزینه اضافه رفاه از دست رفته را داشته باشد، یا بهترین نتایج را از نظر رفاه اجتماعی به دست آورد. مشکل رمزی (The Ramsey problem)با به حداقل رساندن هزینههای مربوط به اضافه رفاه از دست رفته سر و کار دارد. از آنجا که هزینههای اضافه رفاه از دست رفته مربوط به کشش عرضه و تقاضا کالا است، از آنجا که هزینههای اضافه رفاه از دست رفته مربوط به کشش عرضه و تقاضا کالا است، از این رو، قرار دادن بالاترین نرخ مالیات بر کالاهایی که کمترین کشش عرضه و تقاضا را دارند، منجر به حداقل رساندن هزینه اضافه رفاه از دست رفته خواهد شد. برخی از اقتصاددانان در صدد بودند تئوری مالیات بهینه را با کارکرد (تابع) رفاه اجتماعی ادغام کنند، که این بیان اقتصادی این عقیده است که برابری با ارزش است کم و بیش. مالیات بر درآمد بهینه Mirrlees (میرلیز) یک مدل نظری دقیق از مالیات بر درآمد مترقی بهینه در این سطوح است. طی سالهای گذشته، اعتبار نظریه مالیات بهینه توسط بسیاری از اقتصاددانان سیاسی مورد بحث قرار گرفت.

نرخها

مقاله اصلی: نرخ مالیات

مالیاتها اکثراً درصدی به عنوان نرخ مالیات تعیین میشوند. تمایز مهمی که در مورد نرخ مالیات وجود دارد، تمایز بین نرخ نهایی و نرخ مؤثر مالیات(effective tax rate) است. نرخ کل مؤثر مالیاتی نرخی است که بر کل مبلغی که مالیات بر آن تعلق میگیرد؛ تقسیم میشود، در حالی که نرخ نهایی میزانی است که به ازای اضافه دلار بعدی درآمد کسب شده مالیات پرداخت میشود.

به عنوان مثال، اگر درآمد با فرمول ۵٪ از ۰ دلار تا ۵۰٬۰۰۰ دلار، ۱۰٪ از ۵۰٬۰۰۰ تا ۱۰۰٬۰۰۰ دلار و ۱۵٪ بالای ۱۰۰٬۰۰۰ دلار نرخ مالیات وضع شود، یک مأمور مالیاتی با درآمد ۱۷۵۰۰۰ دلار در کل ۱۸٬۷۵۰ دلار مالیات پرداخت میکند.

محاسبه مالیات

(۰٫۰۵*۵۰٬۰۰۰) + (۰٫۱۰*۵۰٬۰۰۰) + (۰٫۱۵*۷۵٬۰۰۰) = ۱۸٬۷۵۰

«نرخ مؤثر» ۱۰٫۷٪ خواهد بود:

۱۸٬۷۵۰ / ۱۷۵٬۰۰۰ = ۰٫۱۰۷"

نرخ نهایی" ۱۵٪ خواهد بود.

جستارهای وابسته

منابع

| در ویکیانبار پروندههایی دربارهٔ مالیات موجود است. |

- Charles E. McLure, Jr. "Taxation". Britannica. Retrieved 3 March 2015.

- «Total tax revenues». Our World in Data. دریافتشده در ۲۰۲۰-۰۸-۱۱.

- مالیات بر اصناف چگونه محاسبه می شود؟

| دانش مالی |

|---|

|

1. Charles E. McLure, Jr. "Taxation". Britannica. Retrieved 3 March 2015.

2.See for example 26 U.S.C. § 7203 in the case of U.S. Federal taxes

3. Beardsley, Ruml. "Taxes for Revenue are Obsolete" (PDF). American Affairs. VIII (1). Archived from the original (PDF) on 14 March 2017.

4. "Definition of Taxes (Note by the Chairman), 1996" (PDF). Retrieved 22 January 2013.

5. Artoni, Roberto (2015). Elementi di scienza delle finanze. il Mulino.

6."Social Security Programs Throughout the World on the U.S. Social Security website for links to individual country program descriptions". Ssa.gov. Retrieved 22 January 2013.

7.By contrast, some countries, such as New Zealand, finance the programs through other taxes.

8.See for example India Social Security overview Archived 23 June 2011 at the Wayback Machine

9.See for example the United States Federal Unemployment Tax Act.

10. Edward N. Wolff, "Time for a Wealth Tax?", Boston Review, Feb–Mar 1996 (recommending a net wealth tax for the US of 0.05% for the first $100,000 in assets to 0.3% for assets over $۱٬۰۰۰٬۰۰۰

11.Taxes on the net wealth of corporations are often referred to as corporate tax.

12. McCluskey, William J. ; Franzsen, Riël C. D. (2005). Land Value Taxation: An Applied Analysis. Ashgate Publishing, Ltd. p. 4.

13."TPC Tax Topics | Federal Budget". Taxpolicycenter.org. Retrieved 27 March 2009.

14. "26 USC 877". Law.cornell.edu. Retrieved 22 January ۲۰۱۳.

15.Although Texas has no individual income tax, the state does impose a franchise tax—soon to be replaced by a margin tax—on business activity that, while not denominated as an income tax, is in substance a kind of income tax.

16. "Economist.com". Economist. 12 February 2009. Retrieved 27 March ۲۰۰۹.

17. Quick, John; Garran, Robert (۱ ژانویه ۱۹۰۱). The Annotated Constitution of the Australian Commonwealth. Australia: Angus & Robertson. p. 837.

18. "Tax Facts | Tax Facts Listing". Taxpolicycenter.org. Retrieved ۲۷ مارس ۲۰۰۹

19. "Internal Revenue Service". webcache.googleusercontent.com. Archived from the original on 16 August 2007. Retrieved 27 March ۲۰۰۹.

20."luxury tax — Britannica Online Encyclopedia". Concise.britannica.com.

21. Schaefer, Jeffrey M. (۱ ژانویه ۱۹۶۹). "Clothing Exemptions and Sales Tax Regressivity". The American Economic Review. 59 (4): 596–99.

22. Atkinson, A. B. (1977). "Optimal Taxation and the Direct Versus Indirect Tax Controversy". Can. J. Econ. ۵۹۰: ۵۹۲

23."What is Difference Between Direct and Indirect Tax?". Investor Guide. Retrieved 28 October 2011.

24."Taxes versus fees". Ncsu.edu. 2 May 2007. Archived from the original on 8 October 2012. Retrieved 22 January ۲۰۱۳.

25.Some economists[who?] hold that the inflation tax affects the lower and middle classes more than the rich, as they hold a larger fraction of their income in cash, they are much less likely to receive the newly created monies before the market has adjusted with inflated prices, and more often have fixed incomes, wages or pensions. Some argue that inflation is a regressive consumption tax. Also see Andrés Erosa and Gustavo Ventura, "On inflation as a regressive consumption tax Archived 10 September 2008 at the Wayback Machine". Some[who?] claim there are systemic effects of an expansionary monetary policy, which are also definitively taxing, imposing a financial charge on some as a result of the policy. Because the effects of monetary expansion or counterfeiting are never uniform over an entire economy, the policy influences capital transfers in the market, creating economic bubbles where the new monies are first introduced. Economic bubbles increase market instability, and therefore increase investment risk, creating the conditions common to a recession. This particular tax can be understood to be levied on future generations that would have benefited from economic growth, and it has a 100% transfer cost (so long as people are not acting against their interests, increased uncertainty benefits no-one). One example of a strong supporter of this tax was the former Federal Reserve chair Beardsley Ruml.

26. See for example Reinhart, Carmen M. and Rogoff, Kenneth S. , This Time is Different. Princeton and Oxford: Princeton University Press, 2008 (p. 143), The Liquidation of Government Debt, Reinhart, Carmen M. & Sbrancia, M. Belen, p. 19, Giovannini, Alberto; de Melo, Martha (1993). "Government Revenue from Financial Repression". The American Economic Review. ۸3 (4): ۹۵۳–۶۳.

27. Taxes in the Ancient World, University of Pennsylvania Almanac, Vol. 48, No. ۲۸, ۲ آوریل ۲۰۰۲

28. David F. Burg (2004). A World History of Tax Rebellions. Taylor & Francis. pp. vi–viii.

29. Olmert, Michael (1996). Milton's Teeth and Ovid's Umbrella: Curiouser & Curiouser Adventures in History, p. 41. Simon & Schuster, New York.

30. "Darius I (Darius the Great), King of Persia (from 521 BC)". 1902encyclopedia.com. Retrieved 22 January 2013.

31. "History of Iran (Persia)". Historyworld.net. Retrieved ۲۲ ژانویه ۲۰۱۳

32. The Theocratic Ideology of the Chronicler – by Jonathan E. Dyck – p. 96 – Brill, ۱۹۹۸

33. "Libertarian & Conservative News". Words of Liberty. Archived from the original on 22 January 2013. Retrieved 22 January ۲۰۱۳.

34.British Museum. "History of the World in 100 Objects:Rosetta Stone". BBC

35.Hoffman, Phillipe and Kathryn Norberg (1994), Fiscal Crises, Liberty, and Representative Government, 1450–1789, p. ۲۳۸.

36.Hoffman, Phillipe and Kathryn Norberg (1994), Fiscal Crises, Liberty, and Representative Government, 1450–1789, p. ۳۰۰.

37. Smith, Adam (1776), Wealth of Nations, Penn State Electronic Classics edition, republished 2005, p. ۷۰۴

جستارهای وابسته

- سود

- کسری بودجه

- بودجه متوازن

- بهرهوری

- My taxes go where? How countries spend your money (۱۷ فوریه ۲۰۱۵), The BBC

- Minarik, Joseph J. (2008). "Taxation". In David R. Henderson (ed.). Concise Encyclopedia of Economics (2nd ed.). Library of Economics and Liberty..

پیوند به بیرون

| مجموعهای از گفتاوردهای مربوط به مالیات در ویکیگفتاورد موجود است. |

- OECD tax statistics

- OECD portal on Tax

- ICTD/UNU-WIDER, Government Revenue Dataset compilation of tax data mainly from OECD and IMF