معاملهگر سهام

معامله گر سهام (انگلیسی: stock trader) شخص یا شرکتیست که سهام معامله میکند و ممکن است کارگزار، پوشش دهنده ریسک، آربیتراژگر، سفته باز، یا سرمایهگذار باشد. سرمایهگذارسهام، پول خود را برای خرید اوراق مالکیت، و به دست آوردن بازده بالقوه به عنوان بهره، درآمد، یا سود سرمایهای، سرمایهگذاری میکند. استراتژی بلند مدت خرید و نگهداری سهام ماهیتاً یک استراتژی منفعل است و مخالف سفته بازی (استراتژی فعال) میباشد. بسیاری از سفته بازان سهام، اوراق قرضه (و احتمالاً دیگر داراییهای مالی) را نیز معامله میکنند. سفته بازی سهام حرفه پرریسک و پیچیده ایست زیرا مسیر حرکت بازار عموماً غیرقابل پیشبینی است، و گاهی اوقات نهاد ناظر بازار مالی قادر نیست بی قانونیهای موجود را کشف و اصلاح کند. علاوه بر این، بازارهای مالی معمولاً در معرض سفته بازی قرار دارند.

سفته بازان سهام در مقابل سرمایهگذاران سهام

سفته بازان سهام غالباً با ابهام در گروه معامله گران جای میگیرند، گرچه معامله در این جایگاه برای بیشتر مردم قابل قبول به نظر میرسد. افراد یا شرکتهای معاملهکننده اوراق مالکیت (سهام)، که اغلب ظرفیت اصلی بازار سهام را تشکیل میدهند، معامله گران سهام نامیده میشوند. سفته بازان تلاش میکنند از نوسان قیمتها در کوتاه مدت (از چند ثانیه تا چند هفته) کسب سود نمایند.

سفته باز سهام معمولاً یک حرفهای است. افراد میتوانند در حالی که شغلهای دیگری هم دارند خود را معامله گر/سرمایهگذار تمام وقت یا پاره وقت بنامند. زمانیکه یک سفته باز/سرمایهگذار سهام مشتریانی دارد و به عنوان یک مدیرمالی یا یک مشاور به قصد افزودن ارزش برای مشتریان خود کار میکند، مشاور مالی یا مدیر مالی نامیده میشود. در این مورد، مدیر مالی میتواند یک فرد حرفهای مستقل یا کارمند یک بانک بزرگ باشد. این موضوع در مورد مدیرانی صدق میکند که در صندوقهای سرمایهگذاری، صندوقهای پوششی، صندوقهای مشترک سرمایهگذاری، و صندوقهای بازنشستگی، سرمایهگذاری مخاطرهآمیز، سرمایهگذاری در سهام، مدیریت صندوق و مدیریت ثروت فعالیت میکنند. این سرمایهگذاران سازمان یافته، گاهی اوقات سرمایهگذاران نهادی نامیده میشوند. چند استراتژی مختلف برای معامله سهام وجود دارد که عبارتند از:معاملات روزانه، تعقیب روند، بازار گردانی، سفته بازی روزانه (معاملات اسکالپ)، معاملات آنی (ممنتم)، معاملات خبرمحور، و آربیتراژ.

ازسوی دیگر، سرمایهگذاران سهام، شرکتها یا افرادی هستند که سهام را به قصد نگهداری آنها را برای مدت طولانی، معمولاً چند ماه تا چندسال، با اهدافی مانند جمعآوری سود سهام خریداری میکنند. آنها در درجه اول به تجزیه و تحلیل بنیادی برای تصمیمات سرمایهگذاری خود تکیه میکنند و سهام را به عنوان سند مالکیت بخشی از شرکت میشناسند. بسیاری از سرمایهگذاران اعتقاد دارند که استراتژی خرید و نگهداری، همانطور که از نامش پیداست، دلالت ضمنی بر این دارد که سرمایهگذاران، سهام یک شرکت را خریداری کرده و برای مدت بسیار طولانی آن را نگهداری میکنند، و این مدت عموماً با سال اندازهگیری میشود. این استراتژی در بازار صعودی سهام (گاو نر) از سال ۱۹۸۰تا۱۹۹۰ جذابیت داشتهاست، که سرمایهگذاران با خرید و نگهداری سهم بر کاهش قیمت در بازار کوتاه مدت مسلط شده و سهام را نگه میداشتند تا بازار به بازده قبلی خود یا بیشتر از آن برسد. با این حال در طول سالهای ۲۰۰۱ تا ۲۰۰۳ بازار سهام، نزولی (بازار خرس) بود. یک بازار نزولی با ۲۰٪افت در یک شاخص عمده مثلDJIA یا SPX که حداقل ۲ماه طول میکشد مشخص میشود. آخرین بازار نزولی در ۱۰ اکتبر سال ۲۰۰۷ زمانیکه DJIA و SPX در اوج بازار صعودی بسته شدند آغاز گردید.[1] هنگامیکه شاخصهای بازار گستردهای مانند نزدک (NASDAQ) بیش از ۶۰٪ کاهش یافت استراتژی خرید و نگهداری طرفدارانش را از دست داد.

معامله سهام به عنوان یک کار حرفهای/شغل

معامله گران سهام به سهامداران مشاوره میدهند و در مدیریت پرتفلیو به آنها کمک میکنند. معامله گران برای خرید و فروش اوراق قرضه، سهام، معاملات سلف و سهام صندوقهای پوششی استخدام میشوند. همچنین یک معامله گر سهام تحقیقات و مشاهدات گستردهای از نحوه عملکرد بازارهای مالی انجام میدهد. این تحقیقات از طریق مطالعه اقتصاد خرد صورت میگیرد؛ و معامله گران حرفهای تر در اقتصاد کلان و تجزیه تحلیل خاص صنعت تحقیق میکنند تا عملکرد شرکت یا دارایی را پیگیری نمایند. وظیفه دیگر معامله گر سهام تطابق تجزیه و تحلیل مالی با مقررات فعلی و آینده شغل خود است.

از معامله گران حرفهای سهام، درخواست میشود که از ۴ ماه قبل از شروع کار در زمینه شغلی مقرر یک دوره کارآموزی بگذرانند. به عنوان مثال در آمریکا دوره کارآموزی را با پیگیری یک سری از آزمونها که توسط نهاد قانونگذاری صنعت مالی(FINRA)تنظیم میشود میگذرانند. معامله گران سهام کسانی هستند که مطابق عرف و قانون، گواهینامه آشنایی با بورس و اوراق بهادار آمریکا(SEC) را کسب نمودند. معامله گران با تجربه معمولاً پس از اخذ مجوز یک مدرک چهار ساله در زمینه مالی، حسابداری یا اقتصاد به دست میآورند. ناظر بورس به عنوان یک معامله گر برای تحلیل پیشرفته بازار سهام به دانش MBA نیاز دارد.

دفتر آمار کار آمریکا[2] پیشبینی کرد که رشد معامله گران سهام بین سالهای ۲۰۰۶ تا ۲۰۱۶ به بیش از ۲۱٪ میرسد. در آن زمان ممکن است معامله گران سهام از تمایل به سرمایهگذاری افرادی زیادی که حقوق بازنشستگی میگیرند و دیگر به تأمین اجتماعی آمریکا متکی نیستند، نفع ببرند. اوراق قرضه خزانه داری آمریکا نیز با نوسان بیشتری معامله میشود. ورود به بازار کار برای معامله گران سهام به دلیل زمینه شغلی محدود، حرفهای و فوقالعاده رقابتی، دشواراست، افزایش مالکیت سهام و صندوقهای مشترک، رشد شغلی قابل توجهی برای معامله گران به وجود میآورد. بانکها فرصتهای بیشتری برای قشر متوسط جامعه ایجاد میکنند تا آنها نیز بتوانند به سرمایهگذاری و سفته بازی در بازار سهام بپردازند. BLS گزارش داد که معامله گران سهام درآمد متوسط سالانه ۶۸٬۵۰۰ دلار دارند. معامله گران باتجربه بهطور بالقوه این توانایی را دارند تا از سهام و صندوقهای مشترک سالانه بیش از ۱۴۵٬۶۰۰ دلار به دست آورند.

ریسک و دیگر هزینهها

برخلاف کارگزار سهام، معامله گر حرفهای معاملات بین خریدار و فروشنده را هماهنگ میکند و برای اجرای هر معامله کمیسیون تضمین به دست میآورد. معامله گر حرفهای ممکن است منحنی یادگیری داشته باشد و عملکرد رقابتی خود را به خصوص زمانیکه بازار سهام سقوط میکند بهطور کوتاه مدت بررسی کند. معاملات بازار سهام به دلیل عدم اطمینان و پیچیدگی، ریسک قابل توجهی دارد، به ویژه برای سرمایهگذاران/ معاملهگران بیتدبیر و بیتجربه سهام که به دنبال راهی آسان و سریع برای پولدار شدن هستند. علاوه بر این، معاملات رایگان نیست. سفته بازان/سرمایهگذاران سهام با چندین هزینه مانند کمیسیون، مالیات و کارمزد کارگزاری و هزینه دستور سفارشات خرید و فروش در بورس سهام روبرو میشوند. بسته به ماهیت هر یک از قوانین ملی یا دولتی مربوطه، تعهدات مالی زیادی باید رعایت شود، ممیزان، مالیات مربوط به معاملات، سودهایی نقدی و سرمایهای را دریافت میکنند. با این حال، این تعهدات مالی در حوزههای قضایی مختلف متفاوت خواهد بود. در حال حاضر به واسطه قانونگذاری متفاوت، شرکتها مجبورند برای پرداخت مالیات وضع شده روی قیمت سهام، از حوزه قضایی مربوط به خود پیروی کنند؛ ولی در کل بازار سهام بدون مالیات برای تقویت رشد اقتصادی مفیدتر هست. فراتر از اینها هزینه فرصت پول و زمان، ریسک نرخ ارز، ریسک مالی، هزینه اینترنت، هزینه کسب اطلاعات و هزینه مصرف برق همهٔ هزینههایی است که باید محاسبه شود.

موارد ذکر شده-مثال

دو معامله گر فریبکار، ژروم کرویل و کیکو آدابلی در یک موقعیت کاری فعالیت میکردند. آنها علاوه بر سهام و اوراق قرضه، اوراق مشتقه نیز معامله میکردند. این عملیات نسبتاً ساده بوده و مختص معامله گران تازهکاری است که اغلب با صندوق سرمایهگذاری قابل معامله در بورس (ETFs) و محصولات مالی مشابه شاخص کار میکنند. آنها میتوانند پرتفلیو خود را با خرید قراردادهایی که توسط شاخص سهام یا صنعت حمایت میشود، متنوع کنند. هر دو معامله گر با مراحل کار کاملاً آشنا بودند. آنها، پیش از ورود به معامله، به (پشت صحنهٔ سازمان)، یعنی بدنهٔ اداری بانکی که کنترلکنندهٔ نظم عملیات بود، نفوذ میکردند. بر اساس گزارشی از بازرس کل سوسیته ژنرال در سال ۲۰۰۵ و ۲۰۰۶، ژروم کرویل با داشتن ۱۰۰–۱۵۰میلیون یورو در سهام Solarworld AG پذیرفته شده در آلمان سردمدار بود. علاوه بر این همانند کرویل معاملات غیرمجاز کیکو آدابلی در طول تاریخ بشر بیسابقه بود. آدابلی تعدادی از عملیاتش را از اکتبر۲۰۰۸ ایجاد کرده بود. او در سال ۲۰۱۱ورشکسته و به دنبال آن دستگیر شد.[3]

روش کار

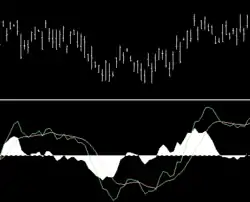

سفته بازان سهام و سرمایهگذاران معمولاً برای دسترسی به بازار سهام نیاز به یک کارگزار مانند بانک یا شرکت کارگزاری دارند. با ظهور بانکداری اینترنتی، معمولاً برای مدیریت معاملات سهام به اینترنت متصل میشوند. سوداگران سهام / سرمایهگذاران از اینترنت، نرمافزارهای تخصصی، و یک کامپیوتر شخصی، تجزیه و تحلیل تکنیکال و بنیادی استفاده میکنند که به آنها در تصمیمگیری کمک میکند. آنها ممکن است از چندین منبع اطلاعاتی استفاده کنند که برخی از آنها به شدت گذشته نگر و تکنیکال است. آنها با استفاده از نقاط محوری محاسبه شده از معاملات روزانه گذشته، تلاش میکنند نقاط معاملاتی خرید و فروش روز جاری را پیشبینی کنند. این نقاط بالاترین و پایینترین قیمت را برای هر روز به سفته بازان نشان میدهند، وآنها را برای ورود به معامله یا خروج از آن راهنمایی میکند. ابزار اضافه برای انتخاب سهام استفاده از «صفحه نمایش سهام» است. کاربر پارامترهای مشخص ورودی را که برای تحلیل تکنیکال ویا بنیادی به آن نیاز دارد به وسیلهٔ صفحه نمایش سهام، بررسی میکند. فایده اصلی صفحه نمایش سهام این است که میتواند متناسب با نیازهای درخواستکننده به یک گروه کوچک از سهام در میان دهها هزارسهم دیگر برای تجزیه و تحلیل بیشتر، بازگردد.انتقاداتی در مورد اعتبار استفاده از شاخصهای تکنیکال در تجزیه و تحلیل وجود دارد، و بسیاری از سفته بازان حرفهای سهام از آن استفاده نمیکنند. سفته بازان تمام وقت و سرمایهگذاران سهام، بهعلاوه بسیاری از افراد دیگر در امور مالی، بهطور سنتی یک آموزش رسمی دیده اندو آموزش در زمینههایی مانند اقتصاد، امور مالی، ریاضیات و علوم کامپیوتر، که ممکن است بهطور به خصوص مربوط به این شغل باشد علم دقیقی نیست، قیمت سهام بهطور کلی رفتاری تصادفی یا نامنظم دارد. هیچ روش اثبات شدهای برای سودآوری معاملات سهام وجود ندارد، داشتن درجهای از دانش در این زمینه در نهایت غفلت قرار گرفتهاست.

انتخاب سهام

فرضیه بازار کارا

بسیاری از شرکتها دورههای آموزشی سرمایهگذاری سهام را ارائه میکنند وکارشناسان متعددی گفتهاند که با کمک تجزیه و تحلیل تکنیکال و بنیادی در بازار سهام موفق عمل کردند. با این حال اقتصاددانان و دانشگاهیان بیان میکنند که به دلیل فرضیه بازار کارا (به انگلیسی: efficient-market hypothesis) بعید است که سرمایهگذار بتواند در بازار کارای سهام از طریق هر گونه تجزیه تحلیل، سود غیرعادی به دست آورد. در رابطه با منحنی توزیع نرمال سرمایهگذاران، بسیاری از دانشگاهیان معتقدند که، ثروتمندترین سرمایهگذارانها، صرفاً نقاط پرت در چنین توزیعی هستند (یعنی در یک بازی شانسی، آنها در هر دسته از پرتاب هاشون، بیست بار شیر آوردهاند). ورود پول به بازار سهام با هدف ایجاد بازده روی سرمایهگذاری انجام شده، میباشد. بسیاری از سرمایهگذاران تلاش میکنند تا علاوه بر بازده بیشتر عملکرد بهتری در بازار داشته باشند. با این حال، کارایی بازار، با دفاع از فرضیه بازار کارا(EMH) توسط یوجین فاما در سال ۱۹۷۰ فرموله شد. این فرضیه بیان میکندکه قیمت سهم در هر زمان، منعکسکننده تمام اطلاعات موجود در مورد سهام میباشد.

بنابراین، با توجه به EMH، هیچ سرمایهگذاری دارای مزیت در پیشبینی بازده سهام نیست زیرا همه به اطلاعات یکسان دسترسی دارند. در بازارهای کارا، قیمت قابل پیشبینی نیست بلکه تصادفی است، بنابراین هیچ الگوی سرمایهگذاری قادر به تشخیص قیمت نمیباشد؛ بنابراین یک رویکرد برنامهریزی شده برای سرمایهگذاری، نمیتواند موفق باشد. «گشت تصادفی قیمتها»، که در فرضیهٔ بازار کارا مورد بحث قرار میگیرد، این نتیجه را در پی دارد که هر نوع استراتژی سرمایهگذاری به قصد برتری بر بازار، با شکست مواجه میشود. در حقیقت، EMH اشاره میکند که با توجه به هزینههای معامله در مدیریت پرتفلیو، قرار دادن پول در یک صندوق شاخصی برای سرمایهگذار سودآورتر است.

نظریه فراکتال مندلبروت

در سال ۱۹۶۳ بنویت مندلبروت تغییرات قیمت پنبه را در یک سری زمانی که از سال ۱۹۰۰شروع میشد تجزیه تحلیل کرد. در این تجزیه و تحلیل دو یافته مهم وجود دارد. اول اینکه، حرکات قیمت تأثیر کمی برمنحنی توزیع نرمال دارد. در این منحنی حجم انبوه مشاهدات نزدیک به میانگین است، (۶۸٪ دادهها در داخل یک انحراف معیار قرار دارند). در عوض، دادهها فرکانس بزرگی از تغییرات شدید را نشان داد. دوم، به دنبال تغییرات قیمت الگوها نسبت به مقیاس بیاثر بودند: منحنیهای تغییرات قیمت برای یک روز شبیه به منحنیهای یک ماه بود. درکمال تعجب، این الگوهای خود متشابه در تمام طول مدت ۱۹۰۰–۱۹۶۰، دورههای سختی که یک رکود بزرگ و دو جنگ جهانی به خود دیده بود، وجود داشت. مندلبروت از نظریه فراکتال خود استفاده کرد تا وقوع و تکرار بحران در وال استریت را توضیح دهد. در سال ۲۰۰۴ او کتاب خود را با نام «سؤ رفتار» بازارهای مالی منتشر کرد. «سؤ رفتار» بازارهای مالی، بر مبنای دید فراکتال نسبت به ریسک، زیان، و پاداش است. ایدهٔ پایهای فرکتالها نسبت به بازارهای مالی این است که احتمال تجربهٔ نوسانات شدید (مثل آنهایی که با رفتارهای گله وار شروع میشوند) بیشتر از آن چیزی است که فکر میکنیم. البته این نظریه چشمانداز دقیق تری از ریسک در دنیای مالی ارائه میدهد. هدف اصلی در بازارهای مالی به حداکثر رساندن بازده برای یک سطح معین از ریسک است. مدلهای استاندارد این نظریه، بر پایه این قضیه است که احتمال انحرافات شدید در قیمتهای دارایی بسیار کم است.

این مدلها وابسته به این فرض است که نوسانات قیمت دارایی در نتیجه یک رفتار تصادفی خوب یا روندی اتفاقی است. به این دلیل مسیر اصلی مدلها (مانند مدل مشهور بلک-شولز) استفاده از توزیع احتمالات نرمال برای توصیف حرکات قیمت میباشد. برای تمام اهداف عملی، میتوان تغییرات شدید را نادیده گرفت. مندلبروت فکر کرد این راه مناسبی برای نگاه به بازارهای مالی نیست. او تغییرات قیمت را مطابق منحنی توزیع نرمال نمیدانست و معتقد بود منحنی قیمت از نظر آماری دارای خاصیت کشیدگی است، و دنبالههای توزیع فراوانی بیشتری دارند ونمودار پهنتر از حد نرمال است. این منحنی نمایش پایدارتری از بازارهای مالی است: بررسی شاخص داو برای صد سال یک سری حرکات متناوب سریع را آشکار کرد. با این حال، مدلهای معمولی مورد استفاده در زمان بحران مالی سال ۲۰۰۸ این تغییرات شدید را رد کرد وفرض کرد که آنها فقط میتوانند هر ۱۰٬۰۰۰ سال یکبار اتفاق بیفتند.نتیجهگیری واضح کار مندلبروت این است که مقررات بیشتری در بازارهای مالی نیاز است. کمک دیگر او به مطالعه رفتار بازار سهام ایجاد روشهای جدید برای ارزیابی ریسک و جلوگیری از سقوط مالی پیشبینی نشده میباشد.

غلبه بر بازار، تقلب و کلاهبرداری

خارج از دانشگاهها، جنجال بر سر زمانبندی بازار است. پوشش رسانهای از این مسائل آنقدر شایع شده که بسیاری از سرمایهگذاران در حال حاضر زمانبندی بازار را به عنوان یک استراتژی سرمایهگذاری معتبر استخراج کردند. معاملات محرمانه، تقلب حسابداری، اختلاس و ایجاد حباب در قیمت سهم عواملی هستند که مانع سرمایهگذاری کارآمد، منطقی، عادلانه و شفاف میشوند. چرا که ممکن است مدیران شرکتها صورتهای مالی و اطلاعات جعلی ایجاد کنندکه منجر به قیمت سهام متناقض میشود.

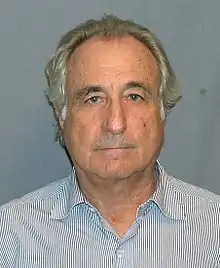

در طول تاریخ بازار سهام، دهها مورد رسوایی مربوط به شرکتهای بورسی، سرمایهگذاری سهام و کارگزاری وجود دارد. یک مورد رسوایی در معاملات محرمانه شرکتی به مدیریت راج راجاراتنام و صندوق پوششی آن شرکت- گروه کشتی بادبانی روی دادهاست. در روز جمعه ۱۶ اکتبر۲۰۰۹، راج راجاراتنام توسط FBI بازداشت ومتهم به توطئه با دیگران در معاملات محرمانه چندین شرکت عمومی شد. دادستان ایالات متحده، پریت بهارارا کل سود این معاملات غیرقانونی را بیش از۶۰ میلیون دلار برآورد کرد. به گفته یک کنفرانس خبری این صندوق، بزرگترین صندوق پوششی بود که در تاریخ آمریکا مورد معامله محرمانه قرار گرفت.[4] یک شرکت بورسی به نام SATYAM درگیر یک تقلب حسابداری رایج و بی نقص شد. در تاریخ ۷ ژانویه ۲۰۰۹، رئیس راجو پس از اعلام اسامی همدستانش در تقلب بزرگ حسابداری استعفاء داد. رامالینگا راجو به همراه برادرش و عضو سابق هیئت مدیره راما راجو و مدیر ارشد مالی سابق وادلامانی سرینیواس به زندان حیدرآباد فرستاده شدند. در ایتالیا، کاستیلو تانزی بنیادگذار شرکت پارمالات به تقلب مالی و پولشویی در سال ۲۰۰۸ متهم شد. ایتالیاییها شوکه شده بودند که چطور چنین امپراطوری وسیع و پابرجایی میتواند به سرعت فرو بریزد. وقتی رسوایی انجام شده اعلام شد، قیمت سهم پارمالات در بورس اوراق بهادار میلان سقوط کرد. شرکت پارمالات با ابزار CLN(نوعی ابزار مشتقه) اقدام به فروش خود کرد و روی ارزشمند بودن اعتبار خویش شرط بسته بود تا بتواند سریع برای خودش از هیچ، دارایی دست و پا کند. پس از دستگیری کاستیلو تانزی، بنا به گزارش در طول بازجویی از او در زندان سان ویتور میلان اعتراف کردکه سرمایه را از پارمالات به پارماتور و جاهای دیگر منتقل میکرد. سرمایهگذاری روی گردشگری و فوتبال یکی از اشتباهات بزرگ مالی بود؛ و همچنین تلاش تانزی به چشم وهم چشمی با رقیبش برلوسکونی با خرید اودئون TV، تنها به فروش آن در ازای از دست دادن حدود ۴۵ میلیون € انجامید. تانزی به ۱۰ سال زندان برای تقلب مربوط به فروپاشی گروه لبنی محکوم شد. هفت متهم دیگر، از جمله مدیران و بانکداران، تبرئه شدند. یکی دیگر از متهمین در ماه سپتامبر سال ۲۰۰۸ در خارج از دادگاه پرونده اش حل و فصل شد.[5]

معاملات روزانه در انتهاییترین قسمت طیف سرمایهگذاری نسبت به استراتژی خرید-و-نگهداری قرار میگیرند. این، آخرین استراتژی زمانبندی بازار است. هنگامیکه به نظر میرسد که نظریه درست بیان شدهاست همه توجهات را معاملات روزانه به خود جذب کنند. منتقدان استدلال میکنند، در صورتیکه اینگونه باشد، حداقل یک مدیر مالی، مدعی عنوان «وارن بافت معاملات روزانه» میشد. در لیست طولانی از سرمایهگذاران موفق که به افسانهای در زمان خود تبدیل شدهاند یک فرد که با معاملات روزانه به شهرت رسیده باشد، وجود ندارد.

حتی مایکل استین هارت، که افق زمانی سرمایهگذاری خود را از ۳۰ دقیقه تا ۳۰ روز انتخاب میکرد، مدعی چشماندازی بلند مدت در تصمیمات سرمایهگذاری خود بود. از منظر اقتصادی، بسیاری از مدیران حرفهای و مشاوران مالی محافظه کار با این استدلال که پاداش معاملات روزانه با ریسک آن متناسب نیست، این معاملات را انجام نمیدهند. با وجود مخالفتها، زمانبندی بازار نه غیرقانونی و نه غیراخلاقی است. سرمایهگذاران تلاش میکنند تا سود به دست آورند وخرید با قیمت پایین وفروش با قیمت بالا هدف کلی اکثر سرمایهگذاران است (هر چند فروش استقراضی و آربیتراژ رویکرد متفاوتی ست، موفقیت یا شکست این استراتژی هم به زمان بستگی دارد).

مشکلات ناشی از معاملات صندوق سرمایهگذاری مشترک، زمانبندی بازار را به شکل یک اتفاق منفی نشان میدهد. چون بروشورهای نوشته شده توسط صندوق سرمایهگذاری مشترک به شدت معاملات کوتاه مدت را منع کردهاست. با وجود این ممنوعیت، به مشتریان خاص اجازه میدهد تا معاملات روزانه انجام دهند؛ بنابراین، مشکل با استراتژی معامله نیست بلکه مشکل با اجرای غیراخلاقی و غیر منصفانه استراتژی است، که به برخی از سرمایهگذاران به استثنای دیگران اجازه داده شد آن را به کار بگیرند. همه سرمایهگذاران بزرگ جهان، تا حدی، به زمانبندی بازار برای موفقیت خود تکیه میکنند. خواه آنها تصمیمگیری معامله خود را بر مبنای تجزیه و تحلیل بنیادی، تجزیه و تحلیل تکنیکال یا شهود شخصی، انجام دهند و خواه همه موارد، دلیل نهایی برای موفقیتشان انجام معاملات مناسب در زمان مناسب است. در اغلب موارد، این تصمیمها شامل دوره زمانی توسعه یافته وبر اساس استراتژی سرمایهگذاری خریدو نگهداری است. سرمایهگذاری روی ارزش یک مثال روشن از استراتژی خرید سهامیست که کمتر از ارزش ذاتیش معامله میشودوزمانی که بازار ارزش ذاتی آن را تشخیص داد به فروش میرسد. بسیاری از سرمایهگذاران ارزش به صبر شناخته میشوند، چون سهام زیر قیمت اغلب برای مدت قابل توجهی زیر قیمت باقی میماند.

برخی از سرمایهگذاران ترکیبی از عوامل تکنیکال، فاندامنتال ومحیطی مؤثر بر مکان و زمان سرمایهگذاریشان را انتخاب میکنند. این متخصصان نظریه شانس سرمایهگذاری را رد میکنند، وسطح بالاتر بازده را به هر دو ویژگی زیرکی و نظم و انضباط نسبت میدهند.

شکست مالی و داستانهای ناموفق معامله سهام فراوانند. هر سال مشاوران مالی دورههای آموزشی نامعتبر بسیاری برگزار میکنند. در این دورهها که افراد ساده لوح به ثروتمند شدن امیدوار میشوند پول زیادی هدر میرود. این کاربه پیشرفت گستردهٔ روشهای نادرست و اثبات نشده معامله برای سهام، اوراق قرضه، کالا، یا فارکس میانجامد، در حالی که درآمد قابل توجهی برای نویسندگان بیوجدان، مشاوران و انجمن گفتگوی تجاری ایجاد میکند. فعالترین مدیران پول بازدهی بدتر از شاخص به دست میآورند.[7]

سفته بازی سهام حرفهای پرریسک و پیچیدهاست چون مسیر حرکت بازار بهطور کلی غیرقابل پیشبینی و فاقد شفافیت میباشد، و گاهی اوقات نهاد ناظر بازار مالی قادر نیست بی قانونیهای موجود را کشف و اصلاح کند. علاوه بر این، بازارهای مالی معمولاً در معرض سفته بازی قرار دارند. این داستانهای واقعی و به خوبی مستند شده، موفقیتهای بزرگ و سودآوری مداوم بسیاری از سرمایهگذاران سهام و سازمانهای سرمایهگذاری سهام در طول تاریخ را باطل نمیکند.

جستارهای وابسته

پانویس

- Is the Next Bear Market Here Already? By Dr. Bart A. DiLiddo

- http://www.bls.gov

- Jill Treanor, Trading tactics: Soc Gen's Jérôme Kerviel and UBS's Kweku Adoboli, The Guardian (15 September 2011)

- "SEC Charges Billionaire Hedge-Fund Manager with Insider Trading – Dispatch – WSJ". The Wall Street Journal. 2009-10-16. Retrieved 2010-08-11.

- Italian dairy boss gets 10 years

- Don’t follow Buffett because you can’t بایگانیشده در ۳۰ ژوئن ۲۰۱۵ توسط Wayback Machine, Reuters (August 24, 2012)

- Alice Schroeder, the author of “The Snowball: Warren Buffett and the Business of Life”, Schroeder: Days of Easy Money End for Fund Managers, Bloomberg (Jan 19, 2012)

منابع

- مشارکتکنندگان ویکیپدیا. «Stock trader». در دانشنامهٔ ویکیپدیای انگلیسی، بازبینیشده در ۱۴ ژوئیه ۲۰۱۵.