فرضیه گام تصادفی

فرضیه گام تصادفی (انگلیسی: Random walk hypothesis) که به آن گشت تصادفی نیز گفته میشود، یک تئوری مالی است که بیان میکند که روند تغییرات قیمتهای بازار سهام به صورت رندوم واک بوده و بنابراین قابل پیش بینی نیستند. این فرضیه با فرضیه بازار کارا سازگار است.

ردپای استفاده از این مفهوم برای اولین بار را میتوان در آثار معاملهگر فرانسوی «جولز رگنالت» که در سال ۱۸۶۳ کتابی نوشته، و بعد از او ریاضیدان فرانسوی «لوئیز بچلیر» که در رساله دکتری خود با عنوان «تئوری سفته بازی» در سال ۱۹۰۰ تفسیر و بینش قابل توجهی از این فرضیه را نشان داده است، یافت. ایده مشابهی بعدها بوسیله «پائول کوتنر» استاد دانشکده مدیریت اسلوان ام آی تی در کتابی با عنوان «سیرت تصادفی قیمتهای بازار سهام» که در سال ۱۹۶۴ به چاپ رسید، شکل گرفت.[1] این عبارت در کتاب «گام تصادفی در وال استریت» نوشته «بورتون مالکیل» استاد اقتصاد دانشگاه پرینستون[2] در سال ۱۹۷۳ مورد پسند عامه قرار گرفت (فراگیر شد). در حالیکه پیشتر در مقاله سال ۱۹۶۵، ایگن فما با عنوان «گام تصادفی در قیمتهای بازار سهام» که نسخهای با جزئیات فنی کمتر از رساله دکتری او بود،[3] مورد استفاده قرار گرفته بود. این تئوری که قیمتهای سهام به صورت تصادفی تغییر میکنند پیشتر در مقاله سال ۱۹۵۳ «موریس کندال» با عنوان «تحلیل اقتصادی سریهای زمانی؛ قسمت اول: قیمت ها» پیشنهاد داده شده بود.[4]

آزمون فرضیه

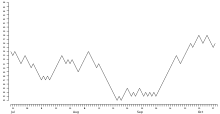

برتون جی مالکیل استاد اقتصاد دانشگاه پرینستون و نویسنده کتاب «گام تصادفی در وال استریت» در طی یک آزمایش به دانشجویانش سهامی فرضی با قیمت اولیهٔ ۵۰ دلار ارائه کرد. قیمت بسته شدن سهم در روز بعد با پرتاب یک سکه تعیین میشد، بدین صورت که در هر روز اگر سکه رو میآمد قیمت به اندازه نیم واحد افزایش مییافت و اگر پشت میآمد به اندازه نیم واحد کاهش؛ بنابراین، هربار، قیمت سهم با احتمال پنجاه-پنجاه نسبت به قیمت روز قبل کاهش یا افزایش مییافت. سیکل یا روندهای تغییر قیمت با این آزمایش در یک نمودار گردآوری شد؛ و مالکیل نتایج را به یک تحلیلگر تکنیکال داد؛ کسی که به دنبال پیش بینی تغییرات آینده یک سهم با استفاده از بررسی و یافتن رویههای قبلی آن است،[5] با این باور که تاریخ دوباره خود را تکرار میکند. تحلیلگر تکنیکال به مالکیل گفت که فوراً این سهم را بخرد. از آنجا که پرتاب سکهها کاملاً تصادفی بود، سهم فرضی مذکور هیچ رویهٔ کلی ای نداشت. مالکیل ادعا کرد که این آزمایش موید اینست که بازار و سهام میتواند به اندازه پرتاب یک سکه، تصادفی باشد.

فرضیه گام تصادفی همچنین برای لیگ بسکتبال حرفهای آمریکا (ان بی ای) کاربرد دارد. روانشناسان مطالعه دقیقی (جزئی) بر روی هر پرتاب که تیم فیلادلفیا در طول یک و نیم فصل لیگ بسکتبال داشته است، انجام دادهاند. روانشناسان هیچ همبستگی مثبتی بین پرتاب قبلی و نتیجه پرتاب بعدی پیدا نکردند. اقتصاددانان و آنها که به فرضیه گام تصادفی معتقدند این مسئله را برای بازار سهام به کار میبرند. فقدان همبستگی بین قیمت قبلی و قیمت کنونی به راحتی قابل تشخیص است. اگر قیمت سهام روزی بالا برود، هیچ فعال بازار سرمایهای نمیتواند دقیقاً پیش بینی کند که قیمت سهم روز بعد نیز بالا خواهد رفت. همانطور که یک «بسکتبالیست حرفهای با پرتابهای دقیق»، میتواند پرتاب بعدی را از دست بدهد، سهامی که به نظر میرسد در روند صعودی قرار دارد ممکن است در هر لحظه سقوط کند، که این نشان میدهد تغییر قیمت سهام کاملاً به صورت تصادفی است.

فرضیه گام غیر تصادفی

در عین حال اقتصاددانان، استادان و سرمایهگذاران دیگری نیز هستند که اعتقاد دارند بازار تا حدی قابل پیش بینی است. این افراد معتقدند که قیمتها ممکن است در روندها تغییر کنند و مطالعه قیمتهای گذشته میتواند در پیش بینی مسیر قیمت آینده مورد استفاده قرار بگیرد. برخی مطالعات اقتصادی این نگرش را تأیید میکند و کتابی هم توسط دو استاد اقتصاد نوشته شده است که تلاش میکند تا غلط بودن فرضیه گام تصادفی را ثابت کند.[6]

مارتین وبر، پژوهشگر برجسته در مالی رفتاری، آزمونها و مطالعات زیادی در پیدا کردن روندها در بازار سهام انجام داده است. در یکی از مطالعات کلیدی اش، او بازار سهام را برای ۱۰ سال مشاهده کرد. در طول آن مدت، او به قیمتهای بازار برای پیدا کردن روندهای قابل توجه نگاه کرد و دریافت که سهامی که در ۵ سال اول افزایش قیمت بالایی دارد، تمایل به افت عملکرد در ۵ سال بعدی داشته است.[7]

آزمون دیگری که وبر در تقابل با فرضیه گام تصادفی انجام داد، پیدا کردن سهامی بود که اصلاح رو به رشد برای کسب بازده بیش از انتظار نسبت به سهامهای دیگر در چشم انداز شش ماه بعد داشتند. با علم به این موضوع، سرمایهگذاران میتوانند حاشیهای در پیش بینی اینکه چه سهامی را از (سبد) بازار خارج کنند و چه سهامی را (سهام با روند اصلاحی رو به رشد) نگه دارند، برای خود در نظر بگیرند. مطالعات مارتین وبر از اعتبار فرضیه گام تصادفی میکاهد، چراکه بر اساس مطالعات او، رویهها و نشانههای دیگری برای پیش بینی بازار سهام وجود دارد.

اندرو لو و آرچی کریگ مک کینلی، اساتید مالی (فایننس) در دانشکده مدیریت اسلوان ام آی تی و دانشگاه پنسیلوانیا، به ترتیب، شواهدی ارائه کردند مبنی بر اعتقادشان به عدم تبعیت رفتار بازار از فرضیه گام تصادفی. کتاب آنها با عنوان «گام غیرتصادفی در وال استریت» تعدادی آزمون و مطالعه ارائه میدهد که بر طبق نتایج آنها نگرش وجود رویهها در بازار سهام و تا حدی قابل پیش بینی بودن بازار سهام تقویت میشود.[8] یکی از عناصر استناد آنان آزمون مشخصات (ویژگیها) مبتنی بر نوسانات میباشد که فرض تهی آن عبارت است از:

که در آن

- ارزش دارایی در زمان است.

- ثابت شناوری (دریفت) و

- جمله تابع توزیع تصادفی (رندوم) است که در آن و برای داریم: .

برای رد فرضیه مذکور، آنها واریانس را برای های مختلف محاسبه کرده و نتایج را با آنچه برای غیرهمبسته انتظار میرفت مقایسه کردند.[8] لو و مک کینلی مقالهای با عنوان «فرضیه انطباقی بازار» نیز دارند که در آن روشی متفاوت برای نشان دادن پیش بینی پذیر بودن تغییرات قیمتها، به کار بردهاند.[9]

روش دیگری که برای آزمون ناکارآمدی فرضیه گام تصادفی در بازار قیمت سهام آمریکا با استفاده از آزمونهای آماری بهینه یکسویه به کارگرفته شده است، متعلق به آلوک هارواگا میباشد. این بسیار مهم است که ناکارآمدی فرضیه گام تصادفی برای گزینههای ایستا و ناپایدار به صورت جداگانه با دو آزمون یکسویه متفاوت، مورد بررسی قرار گیرد. از سوی دیگر، آزمونهای مجانبی دوطرفه، مانند آنچه لو و مک کینلی به کار برده بودند میتواند منجر به نتیجهگیری اشتباه شود، چرا که فرایندهای مورد بررسی بسته به مدل به کار برده شده میتواند ایستا یا ناپایدار باشد. کارآمدی فرضیه گام تصادفی برای قیمت سهام سهماهه، در مقابل روشهای ایستا که از آزمونهای آماری متعددِ مناسب برای دادههای طولی (پنلی) استفاده میکنند، رد شده است.

منابع

- Cootner, Paul H. (1964). The random character of stock market prices. MIT Press. ISBN 978-0-262-03009-0.

- Malkiel, Burton G. (1973). A Random Walk Down Wall Street (6th ed.). W.W. Norton & Company, Inc. ISBN 0-393-06245-7.

- Fama, Eugene F. (September–October 1965). "Random Walks In Stock Market Prices". Financial Analysts Journal. 21 (5): 55–59. doi:10.2469/faj.v21.n5.55. Retrieved 2008-03-21.

- Kendall, M. G.; Bradford Hill, A (1953). "The Analysis of Economic Time-Series-Part I: Prices". Journal of the Royal Statistical Society. A (General). Blackwell Publishing. 116 (1): 11–34. JSTOR 2980947.

- Keane, Simon M. (1983). Stock Market Efficiency. Philip Allan Limited. ISBN 0-86003-619-7.

- Lo, Andrew (1999). A Non-Random Walk Down Wall Street. Princeton University Press. ISBN 0-691-05774-5.

- Fromlet, Hubert (July 2001). "Behavioral Finance-Theory and Practical Application". Business Economics: 63.

- Lo, Andrew W.; Mackinlay, Archie Craig (2002). A Non-Random Walk Down Wall Street (5th ed.). Princeton University Press. pp. 4–47. ISBN 0-691-09256-7.

- Lo, Andrew W. «The adaptive markets hypothesis: Market efficiency from an evolutionary perspective.» Journal of Portfolio Management, Forthcoming (2004).

- مشارکتکنندگان ویکیپدیا. «Random Walk hypothesis». در دانشنامهٔ ویکیپدیای انگلیسی، بازبینیشده در ۱۵ ژوئیه ۲۰۱۵.