تقاضای کل

دراقتصاد کلان ،تقاضای کل برابراست با: تقاضای کل برای کالاهاوخدمات نهایی در اقتصاد در یک زمان وسطح قیمت معین.[1] تقاضای کل مقداری از کالاها وخدمات در اقتصاداست که در تمام سطوح قیمت احتمالی خریداری خواهد شد.[2]

یا تقاضایی است برای تولید ناخالص داخلی یک کشور زمانی که سطوح موجودی کالا ثابت باشند. این تقاضااغلب تقاضای مؤثر نامیده میشود، اگرچه اصطلاح در زمانهای دیگرمتمایزاست.

اغلب گفته میشود که منحنی تقاضای کل شیب روبه پایین دارد، به این دلیل که در سطوح قیمت پایینتر، مقداربیشتری تقاضامیشود. هنگامی این جمله در اقتصاد کلان صحیح است که تنها یک کالا موجود باشد، ولی اگر تعداد کالاها زیاد باشد، جمله بالا نادرست است.

منحنی تقاضای کل در حقیقت به علت تأثیرسه اثرمتمایز، شیب روبه پایین دارد:

- اثرثروت پیگو

- اثر نرخ بهره کینز

- اثرنرخ ارز ماندل-فلمینگ

اجزا سازنده

یک منحنی تقاضای کل برابراست بامجموع منحنیهای تقاضای شخصی برای بخشهای مختلف اقتصاد. تقاضای کل معمولاً به عنوان یک مجموع خطی از چهارمنبع تقاضای مجزا توصیف میشود.[3] در اینجاداریم:

: مصرف است یا

:سرمایهگذاری میباشد.

:مخارج دولت است.

:صادرات خالص است.

:صادرات کل است.

:واردات کل است.

چهاربخش عمده ای که میتواننددر هرشرایط اسمی و واقعی بیان شوند، عبارتنداز:

1- مخارج مصرفی شخصی، که توسط خانوارها وافراد مستقل تقاضامی شودوتعریف آن توسط تابع مصرف توصیف میشود.

:تابع مصرف است.

:مصرف مستقل است.

:میل نهایی به مصرف است.

:درآمد دریافتنی میباشد.

2- سرمایهگذاری ناخالص شخصی داخلی، از قبیل مخارج شرکتهای تجاری برای ساخت کارخانه. این شامل تمام مخارج بخش خصوصی در جهت تولید مقدار ماده مصرفی آینده میباشد.

۳- در اقتصاد کینز، تمام سرمایهگذاری ناخالص شخصی داخلی به عنوان تقاضای کل به حساب نمیآید. بیشتر یا بیشترین سرمایهگذاری در موجودیهای کالا میتواند به علت یه افت کوتاه مدت در تقاضا باشد (تراکم موجودی بی برنامه یا تولید کل اضافی).

مدل کینز هنگامیکه سرمایهگذاری بی برنامه ای وجود دارد، یک کاهش را در ستاده و درآمد ملی پیشبینی میکند (تراکم موجودی کالا برابر است با یک عرضهٔ اضافی از محصولات که در درآمد ملی وحسابهای تولید به عنوان یک خرید توسط تولیدکننده رفتارمی شود). بنابراین، تنها بخشی از سرمایهگذاری () با برنامه یا مورد انتظار یا مطلوب به عنوان بخشی از تقاضای کل محسوب میشود. (پس، سرمایهگذاری روبه بالا یا سطوح موجودی روبه پایین را شامل نمیشود).

۴- سرمایهگذاری توسط نرخ بهره و ستاده تغییرمیکند در نتیجه، ما میتوانیم آن را به عنوان بنویسیم. سرمایهگذاری رابطه مثبتی با ستاده و رابطه منفی با نرخ بهره دارد. به عنوان مثال افزایش در نرخ بهره سبب خواهد شد تا تقاضای کل کاهش یابد. هزینههای بهره بخشی از هزینههای استقراض هستند و هنگامیکه آنها افزایش مییابند هم شرکتهاو هم خانوارها مخارج خود را کاهش خواهند داد. این امر سبب میشود تا منحنی تقاضای کل به سمت چپ جابهجا شود.

زمانی که مقدار تولید برای تعداد زیادی از شرکتها کاهش مییابد، آنها شروع به اخراج کارگران میکنند وبیکاری افزایش مییابد. تقاضای رو به افول، همچنین سطح قیمت را کاهش میدهد (اقتصاد در رکود است).

:سرمایهگذاری ناخالص دولتی ومخارج مصرفی

وگاهی اوقات : صادرات خالص، یعنی تقاضای خالص توسط دیگر کشورهای جهان برای ستاده آن کشور.

به طورمختصرومفید، برای یک کشور منفرد در یک زمان معین، تقاضای کل برابراست با: این متغیرهای کلان از انواع متغیرهای خرد ایجاد شدهاند که قیمت هریک متفاوت است؛ بنابراین این متغیرها در اصطلاح ارزش جریان پول واقعی نامیده میشوند. اقتصاد بد است نخورید

منحنیهای تقاضای کل

فهم منحنی تقاضای کل بستگی به این دارد که آیا برمبنای تغییرات در تقاضا هنگامی که درآمد تغییر میکند و هنگامی که قیمت تغییرمیکند آزمون میشود.

مدل تقاضای کل-عرضه کل

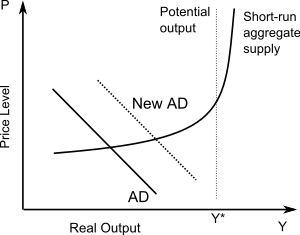

گاهی اوقات به خصوص در کتب درسی، تقاضای کل به تمام منحنی تقاضا اشاره داردکه شبیه به یک نمونه نمودار تقاضا وعرضه ی مارشالی میباشد.

نمودارعرضه / تقاضای کل

ما میتوانیم بدین گونه به مقدار تقاضا شدهٔ کل اشاره کنیم.

(در شرایط واقعی یا خارج سازی تورم)

در هرسطح متوسط قیمت کل معین (از قبیل شاخص تورم زدای ) و .

معرفی اجزای نمودار:

- Price Level: سطح قیمت

- Real Output: ستادهٔ واقعی

- AD: تقاضای کل

- New AD: تقاضای کل جدید

- Potential Output: ستادهٔ واقعی

- Short-run aggregate surpply: عرضهٔ کل کوتاه مدت

در نمودارداده شده، بهطور نمونه همانطور که خط نشان میدهد، زمانی که سطح متوسط قیمت کاهش مییابد،افزایش مییابد. دلیل علمی اصلی این است که اگرعرضه پول اسمی ثابت باشد، کاهش در باعث افزایش درعرضهٔ پول واقعی ، تشویق نرخ بهره پایینتر ومخارج بالاتر میشود. این موضوع اغلب اثر کینز نامیده میشود.

کاربرد دقیق عقیدههایی از تئوری عرضه و تقاضا، عرضه کل، میتواند کمک کند تا مقدارافزایشی که در تقاضای کل منجربه افزایش ستادهٔ واقعی یا در عوض تورم میشود را تعیین کنیم.

در نمودار، با افزایش در هر یک از اجزای (در هرسطح متوسط قیمت معین) منحنی به سمت راست جابهجا میشود. این افزایش هم برای سطح تولید واقعی و هم برای سطح متوسط قیمت رخ میدهد.

اما سطوح متفاوتی از فعالیت اقتصادی به ترکیبات مختلفی از ستاده وافزایش قیمت دلالت دارد. همانطور که نشان داده شدهاست، همراه سطوح خیلی کمی از تولید ناخالص داخلی واقعی و مقادیر زیادی از منابع بیکار، اکثر اقتصادهای مدرسه ی کینزی بر این باورند که اکثر تغییرات، خواستار افزایش در نوع ستاده وبیکاری میباشند. هنگامیکه اقتصاد ستادهٔ بالقوه را بدست آورد، ما مقدار بیشتر و بیشتری افزایش قیمت را به جای افزایش ستادهها میبینیم، همانطور که افزایش مییابد. درمقادیربیشتر از این شدت افزایش مییابد، به طوری که افزایش قیمت اعمال میشود. بدتر از آن حالت این است که، سطوح بیشتر از نمیتواند برای مدت طولانی حفظ شود.

در این جا یک رابطهٔ کوتاه مدت است. اگر اقتصاد در عامل بالاتر بالقوه پافشاری کند، منحنی به سمت چپ جابهجا خواهد شد و باعث افزایش در ستاده ی واقعی زودگذر میشود.

در سطوح پایین جهان بیشتر پیچیده میشود. نخست اکثر اقتصادهای صنعتی مدرن اگر قیمتها هیچ افتی نکند، کمتر تحمل میکنند؛ بنابراین منحنی بعید است که به سمت پایین یا به سمت راست جابهجا شود. دوم، هنگامی که اقتصادهای صنعتی مدرن کاهش قیمت را تحمل میکنند (مثلاً در ژاپن)، این امر میتواند منجر به کاهش قیمت فجیع شود.

بدهی

یک تئوری تقاضای کل از کینزهای بعدی، نقش بدهی را تأکید میکند. این تئوری یک جز اصلی از تقاضای کل را ملاحظه میکند.[4] سهم تغییر در بدهی به تقاضای کل، به مقداری مثل انگیزه ی اعتباری اشاره دارد.[5] تقاضای کل مخارجی است برای مصرف، سرمایهگذاری یا دیگر اقلام.

طبق رابطه زیر مخارج به درآمد وابسته است:

پسانداز خالص = مخارج – درآمد

با بازچینی رابطه بالا داریم: تغییرات خالص در بدهی + درآمد = مخارج

بدهی: آنچه شما خرج میکنید تاچیزی را بدست آورید، به علاوه مقداری که شما قرض میکنید.

اگر شما ۱۱۰ دلار خرج کنید و۱۰۰ دلار بدست آورید، آنگاه شما مجبور به قرض خالص ۱۰ دلار میشوید. بالعکس، اگر شما ۹۰ دلار خرج کنید و ۱۰۰ دلار بدست آورید، آنگاه شما دارای پسانداز خالص ۱۰ دلار میباشید یا اگر مقدار بدهی کاهش یافته به اندازه ۱۰ دلار باشد، آنگاه تغییرخالص در بدهی (۱۰-)دلار میباشد. اگر بدهی افزایش یا بهطور آهسته کاهش یابد، به عنوان درصدی از GDP، اثر آن روی تقاضای کل کم میباشد. بالعکس، اگر بدهی مقدار قابل توجهی باشد، آنگاه تغییرات در پویایی رشد بدهی میتواند اثر قابل ملاحظه ای روی تقاضای کل داشته باشد. تغییر در بدهی به سطح بدهی وابسته است.[4] اگر سطح بدهی کل ۱۰ درصد از GDP و ۱درصد از قروضی که بازپرداخت نشدهاند باشد، این اثرات GDP با ۱ درصد از۱۰ درصد برابر است با ۱. درصد از GDP، که این امر یک اختلال آماری میباشد. بالعکس، اگر سطح بدهی ۳۰۰ درصد از GDP و ۱ درصد از قروضی که بازپرداخت نشدهاند باشد، این اثراتGDP با ۱درصد از ۳۰۰درصد برابر است با ۳ درصد از GDP، که این امر قابل توجهی میباشد. یک تغییر به این اندازه، بهطور کلی سبب یک رکود خواهد شد. بهطور مشابه، تغییرات در نرخ بازپرداخت (بدهکاران کمتر از بدهی خودشان پرداخت میکنند) به نسبتی از سطح بدهی در تقاضای کل اثر میگذارد؛ بنابراین هنگامی که سطح بدهی در یک اقتصاد افزایش مییابد، اقتصاد بیشتر به پویاییهای بدهی وحبابهای اعتباری که از نگرانیهای اقتصاد کلان اند، حساسیت نشان میدهد.

به دلیل این که نرخهای پسانداز ومستهلک شده هردو در رکودها سنبلهاند، هردو که در انقباض اعتباری اثر میگزارند، باعث میشوند که تقاضای کل بدتر شود و بهطور همیشه در یک دوره فساد جلوه کند. این دیدگاه سرچشمه و رابطهٔ تنگاتنگ و صمیما نه ای با تئوری بدهی – تورم زدایی فیشر و مفهوم حباب اعتباری دارد که با دقت درمدرسهٔ کینزهای بعدی شرح داده شدهاند.[4] اگر سطح کل بدهی هر سال در حال افزایش باشد، در این صورت تقاضای کل به اندازهٔ این افزایش بدهی، مقدار درآمد را گسترش میدهد. اگرچه درصورتی که افزایش بدهی متوقف شود ودرعوض شروع به کاهش کند (اگرحباب بترکد)، دراین صورت تقاضای کل کمی از درآمد را بوسیلهٔ مقدار سرمایهگذاری خالص (تا درجه زیادی در نوع بازپرداخت بدهی یا مستهلک کردن بدهی از قبیل در دورهٔ بازنشستگی) کاهش میدهد. این امر سبب کاهش ناگهانی ومداوم در تقاضای کل میشود و این شوک مورد بحث قرار میگیرد تا علت یک رده ازبحرانهای اقتصادی، بحرانهای دارایی مالی تخمین زده شود.

در واقع یک کاهش در سطح بدهی لازم نیست، حتی مقدارکمی افزایش در نرخ بدهی سبب کاهش در تقاضای کل میشود (نسبت به استقراض بیشتر سالیانه). سپس زمانی که اعتبارات شروع به رشد دوباره میکنند، همچنین به علت این که اکثریا تمام بدهیها بازپرداخت شدهاند یا مستهلک شدهاند یا به دلایل دیگر، این بحرانها پایان مییابند.[6] از دیدگاه بدهی، دستورالعمل کینز در مورد کسری مخارج دولت در مواجه با یک بحران اقتصادی، شامل عدم پس اندازخالص دولت میباشد (افزایش بدهیهای دولت) تا بدهی شخصی را برای کوتاه مدت جبران کند. آن بدهی شخصی را به ازای بدهی عمومی جایگزین میکند.

جایگزینهای دیگر شامل جستجو برای شروع مجدد رشد بدهی شخصی، یا کند یا متوقف کردن مقدار کاهش آن میباشد و تخفیف بدهی که با کاهش یا حذف بدهی اعتباری از انقباض، متوقف میشود. (مثلاً آن نمیتواند زیر صفر کاهش یابد) و به بدهی اجازه میدهد که یا ثابت باشد یا رشد یابد- این اثر اضافی، توزیع دوباره ثروت از طلبکاران (کسانی که بدهیها را کسر میکنند) به بدهکاران را به دنبال دارد.

انتقادها

| در ویکیانبار پروندههایی دربارهٔ تقاضای کل موجود است. |

اقتصاددان مکتب اتریشی ،هنری هازلیت، اعتقاد دارد که تقاضای کل یک مفهوم بیمعنی در تجزیه وتحلیل اقتصادی است.[7] دیگراقتصاددان مکتب اتریشی، فردریک هاریک، اعتقاد دارد که مطالعهٔ کینزاز مجموع روابط در یک اقتصاد گمراهکننده است، مثلاً رکودها توسط عوامل اقتصاد خرد ایجاد شدهاند.[8]

پانویس

- ^ Sexton, Robert; Fortura, Peter (2005). Exploring Economics. ISBN 0-17-641482-7. "This is the sum of the demand for all final goods and services in the economy. It can also be seen as the quantity of real GDP demanded at different price levels

- ^O'Sullivan, Arthur; Steven M. Sheffrin (2003). Economics: Principles in action. Upper Saddle River, New Jersey 07458: Pearson Prentice Hall. pp. 307. ISBN 0-13-063085-3. http://www.pearsonschool.com/index.cfm بایگانیشده در ۱۵ ژوئن ۲۰۱۲ توسط Wayback Machine?

- ^"aggregate demand (AD)". Archived from the original on 9 November 2007. http://www.tutor2u.net/economics/content/topics/ad_as/ad-as_notes.htm. Retrieved 2007-11-04.

- Debtwatch No 41, December 2009: 4 Years of Calling the GFC,Steve Keen, December 1, 2009

- Credit and Economic Recovery: Demystifying Phoenix Miracles, Michael Biggs, Thomas Mayer, Andreas Pick, March 15, 2010

- ^ "However much you borrow and spend this year, if it is less than last year, it means your spending will go into recession." Dhaval Joshi, RAB Capital, quoted in Noughty boys on trading floor led us into debt-laden fantasy

- ^Hazlitt, Henry (1959). The Failure of the 'New Economics': An Analysis of the Keynesian Fallacies. D. Van Nostrand. http://www.mises.org/books/failureofneweconomics.pdf.%5Bpage%5Bپیوند+مرده%5D needed]

- ^ Hayek, Friedrich (1989). The Collected Works of F.A. Hayek. University of Chicago Press. p. 202. ISBN 978-0-226-32097-7.